逆向思維看投資,現在或許到該貪婪的時候了

2023年是極不易的一年,國際形勢錯綜復雜,國內周期性和結構性矛盾疊加,既有風高浪急,也有暗流洶湧,這是抄底者哀嚎的一年。

比起一味地哀嘆追悔,悟已往之不谏,更重要的是知來者之可追。

歷史經驗表明,能夠在市場的大浪淘沙中生存下來的投資者,都懂得不斷總結過去的歷史規律與經驗教訓,掙脫失敗的桎梏,一直朝前看,持續尋找新的投資機會。

眼下,市場的持續回調已爲新一輪行情積蓄了充足的動能,2024年的投資機會在哪?

格隆匯一直堅信一點:投資者作爲一個個體,可能會愚蠢、犯錯,但作爲一個群體,大家一點都不笨。匯聚數千萬會員的集體智慧,足以帶領大家穿越迷霧。

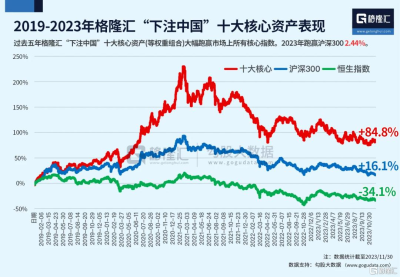

自2019年推出以來,格隆匯十大核心資產組合收益率達84.8%,大幅跑贏同期的滬深300和恆生指數。

正是堅信集體的智慧,格隆匯又推出另一王牌組合:格隆匯“全球視野 下注中國”十大核心ETF。

ETF作爲錨定某一指數而一籃子买入成分股的金融工具,對個人投資者而言,只需要關注產業或市場大盤的中長期趨勢,投資對應的ETF產品,免於單押個股帶來的高波動風險。

鑑於十大核心資產過往的優秀表現,筆者認爲,格隆匯2024年“下注中國”十大核心ETF值得細細探討。

從最新名單來看,剛上市不到半年的科創100ETF,就能在格隆匯數千萬投資者的投票比拼中脫穎而出,說明科創100ETF華夏得到了衆多投資者的一致認可。

01

爲什么是科創板?

從A股30多年的行情走勢來看,每一輪行情啓動都映射着新一輪產業趨勢的變遷。

以創業板的兩輪牛市爲例,2013年-2015年的背後是移動互聯網爆發浪潮,2020年是新能源、醫藥引領的第二輪創業牛。

最關鍵的問題是,在中國經濟高質量發展,新舊動能轉換之際,如今新的產業趨勢在哪?

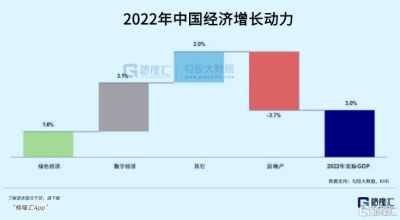

全球資管巨頭KKR的研究報告《來自旅途的思考—亞洲》提及,2022年綠色和數字經濟對中國經濟增長的貢獻爲4.7%,抵消了房地產業3.7%的負增長。

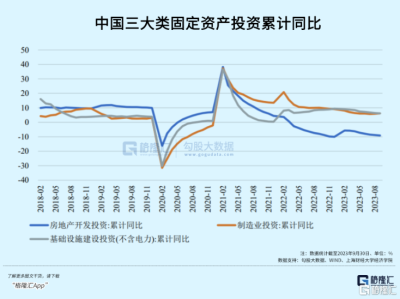

從中國2023年前三季度的三大投資領域來看,制造業投資增速是最快的。

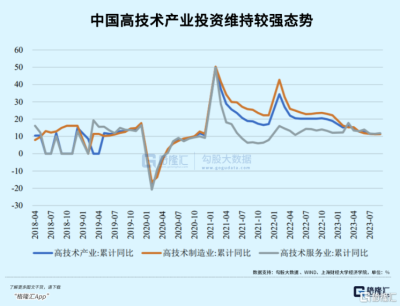

這得益於高技術產業投資持續保持強勢。前三季度,高技術產業投資累計同比增長11.4%。

不言自明,這體現了國家對新興技術發展的高度重視,國內制造業投資結構正在發生變化,新舊動能轉換持續進行中。

這一點從外貿的大變樣中也可見一斑。經過17年日新月異的發展,中國出口的最大亮點不再是外貿“老三樣”——服裝、家具、家電,取而代之的“新三樣”火爆全球。海關數據顯示,2023年前三季度,電動載人汽車、鋰離子蓄電池、太陽能電池“新三樣”合計出口同比增長41.7%。

毫無疑問,下一代產業趨勢聚焦在數字經濟、高端制造,而科創板6大方向,重點支持新一代信息技術、高端裝備、新材料、新能源、節能環保以及生物醫藥。

因此,新的產業趨勢出現在科創板的概率更高。

資金在科創板的配置比例同樣呈現不斷上升的趨勢。東方財富Choice數據,截至2023年三季度末,公募基金配置科創板的比例爲10.25%,環比提高0.69個百分點,同比提高3.19%

2023年股票ETF份額飆增4872億份,其中20%由科創板主題ETF貢獻,同期跟蹤科創板相關指數的ETF份額狂增1372.98億份,同比翻了一倍有余。

資金對科創板的關注度已達到前所未有的狂熱,不管是機構還是個人投資者,大家都在等一股源於科創板的產業東風。

02

爲什么是科創100

跟蹤科創板的指數主要有科創50、科創100,相比較於科創50,科創100有何獨到之處?

從市值分布角度來看,科創100是典型的“科技小巨人”,選取科創板市值第51個到第100個股票,市值分布在70億到200億之間,100億以下成分股佔比達六成,中小盤風格相對突出。

行業分布更均衡,科創100聚焦半導體、醫療、電池三個行業,前十大個股權重20%左右,避免了行業和個股集中度過高帶來的高波動,同時成長性強。

科技+中小盤的組合注定了科創100指數是“成長股中的战鬥機”,在行情啓動時具備強大的彈性空間。

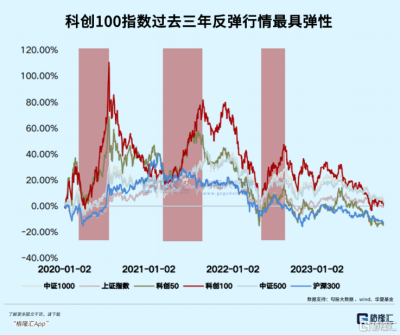

復盤過往三輪科創行情,可明顯看出科創100彈性最佳,同期漲幅遠超中證500、中證1000等主要成長性指數。

2023年10月,這一邏輯在A股身上同樣得到驗證,當時市場在萬億國債和美聯儲暫停加息的背景下开始反彈,科創100指數一馬當先,領銜A股反攻。

03

爲什么是科創100ETF華夏入選?

正是鑑於科創100指數所向披靡的反彈表現,跟蹤該指數的ETF產品一經發行,便得到投資者的踊躍認購,8只科創100ETF合計首募規模高達133.48億。

其中科創100ETF華夏(588800)更是憑借38.95億元的規模一舉成爲2023年最受歡迎的新發ETF產品。

未來在圍繞科技強國的主线上做配置,才有機會享受到國家新發展的紅利,這一點,相信沒有投資者會反駁。

就算是短期行情,科技板塊依舊是最大的行情啓動器。A股去年處於激烈的存量資金博弈中,五花八門的行業快速輪動,科技創新是永恆的Alpha。君不見A股興起的AI概念股、算力股、英偉達概念股、華爲產業鏈概念股、“減肥藥”……每一輪結構性行情幾乎都帶有科技色彩。

但科創板具有50萬高投資門檻,且注冊制下更考驗投資者挑選個股的能力,因此通過ETF去投資不失爲最佳選擇,既可以充分享受到科技強國發展的紅利,又極大分散了投資風險。

新的問題來了,跟蹤科創100指數的ETF有8只產品,如何優中擇優?

我們都知道ETF天然具有規模優勢,跟蹤同一指數,必然是規模大、流動性強的ETF更佳。

以這個挑選規則來看,科創100ETF華夏(588800)顯然要納入視角。

作爲第二批成立的科創100ETF產品,科創100ETF華夏首發規模爲38.95億元,居同類產品之首。

盡管上市時間比第一批晚了三個月,該基金上市後仍備受資金青睞,截至1月5日,該基金最新份額已經增長至75億份,最新規模爲66.16億元,上市僅一個月就翻了一倍有余。

資產如水,流動起來的資產才更具活力,市場有句話叫“流動性就是ETF的生命”。高流動性保證了投資者买入方便,退出也順暢。科創100ETF華夏日均成交額爲9.9億元,居同類產品之首,是場內交易熱度最高的科創100ETF產品。

除了規模、流動性,跟蹤誤差也是我們挑選ETF的重要指標之一。華夏基金在跟蹤指數時,會提供量化+主動結合的ETF策略賦能,能幫投資者更好地跟蹤指數投資機會。

從2023年ETF表現來看,華夏基金旗下多只ETF比同類產品表現更好。例如,華夏基金遊戲ETF比同類產品漲幅高出1.65%。

這也是華夏基金作爲指數頭部大廠管理實力過硬的體現。2023年年中,華夏基金旗下被動權益產品規模突破3900億元,連續18年穩居行業第一。

基於以上數據,格隆匯在8只科創100ETF中選擇了華夏基金管理的科創100ETF華夏(588800)作爲2024年“下注中國”十大核心ETF之一。投資者如果無法場內交易,科創ETF100華夏也有聯接基金可以選擇(聯接A:020291,聯接C:020292)。

04

當下是下手的好時機嗎?

交易終究要落腳到回報上,盡管是好資產,但买在高點也難言是一筆成功投資,逆勢貪婪更是不易。

中國過去以基建投資驅動的傳統經濟模式難以提供充足的動能,產業結構升級或逐步成爲引領經濟發展的新動能。歐美日發達國家用自身經濟變遷史說明一個道理:科技創新才是未來。

現在,國家正全力推進科技事業,把經濟接力棒從傳統基建手裏交到科技創新手上。毋庸置疑,經濟仍在波動中前進,爲歷史使命應運而生的科創板,在未來一定會得到更多政策呵護與資本市場的傾力支持。

換言之,科創100未來有望充分享受經濟轉型帶來的發展機遇。

目前擺在面前的現實就是:A股遲遲不漲,震蕩磨底真的太折磨人了。沒有人清楚市場何時能重振旗鼓,但壓制股市的兩大因素已經出現非常明顯的邊際改善趨勢。

外部流動性方面,已瘋狂加息兩年的美聯儲將在今年开始降息。目前市場也有預期,中國央行大概率會有降息動作。當中美央行开啓新一輪貨幣寬松政策周期,疊加國內經濟向好,科技板塊將顯著受益。

內部經濟方面,最難啃的骨頭——地產危機治理已經度過最艱難時刻,但我們要心中有數,既然是新舊動能轉換,一定是需要時間的。

我們不知道“小院高牆”的圍堵下,何時能迎來榮耀的曙光。但請擡頭看,點點星光已在閃耀。去年橫空出世的華爲爭氣機Mate 60 Pro不就是最好的例子嗎?

換個思維想想,如果你真的相信中國的未來是科技創新,若幹年後回望此時此刻,你或許會發現,當下就是最好的播種時刻。

在當前市場行情中,無論你是想撈一些底部區域籌碼等待反彈,還是在中長期視角下坐上時代發展的便車,鑑於科創板100的高彈性、高研發、高成長屬性,配置科創100ETF華夏(588800)有望獲得更大的超額收益。

本輪科創板調整已超3年,尤其A股持續走弱,帶動科創100指數再度回到歷史低位附近。科創100這波下跌是主流寬基指數之最,真的跌出了性價比。

除了有估值優勢,科創板在政策面、流動性、產業發展等方面都迎來積極變化。

科創板作爲A股的主力IPO板塊,向來面臨的流動性壓力較大,但在“活躍資本市場”監管規範下,科創板三年解禁的最大壓力被削弱了。監管規範包括暫緩IPO、減持限制等,後者導致近八成科創股票不能減持。

產業資本流出壓力明顯減緩,科創企業管理人會將更多精力放在經營改善上,並去推動分紅。

從中觀視角來看,半導體行業已經出現量價齊升的勢頭,銷售額增速在去年二季度出現拐點,持續向上,見底回升跡象明顯;醫藥行業經過多年調整,“減肥藥”开始帶動創新藥板塊觸底反彈;以光伏爲首的電力設備也迎來供需周期拐點的機會。

因此從盈利增速的角度來看,得益於高成長性和高研發屬性,科創100今年預期淨利潤同比增速高達119%,遠高於主流寬基指數。

萬事俱備,只欠東風,A股何時反彈?

一生經歷過多個至暗時刻的巴菲特曾說過:“如果你等到知更鳥報春,你將錯過整個春天。”

2024年,政策定調是“穩中求進、以進促穩、先立後破”。就在去年年末,央行重啓PSL,單月發放3500億,推動“三大工程”的建設,凸顯管理層穩增長的決心,有助於修正市場對基本面的悲觀預期。

美聯儲今年大概率出現降息動作,將極大提振風險資產的吸引力,在A股極端估值下,肩負起新時代發展動力的科創板塊有望迎來“天時地利人和”,這也是爲什么格隆匯選擇科創100ETF華夏(588800)作爲2024年“全球視野,下注中國”十大核心ETF之一。

選擇一個正確的方向,悄悄蟄伏,剩下的就交給時間,一起靜待花开。含淚播種的,必定會含笑收獲。(全文完)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:逆向思維看投資,現在或許到該貪婪的時候了

地址:https://www.twnewsletter.com/article/28974.html