周期股,今年別輕易下車

今年以來,A股市場結構分化異常明顯。其中,石油石化大漲31.5%,煤炭大漲25.7%,銀行、家用電器大漲逾16%,有色金屬大漲15%。另一邊,計算機、綜合板塊均暴跌逾19%,電子、醫藥生物、社會服務、商貿零售、傳媒均跌超10%。

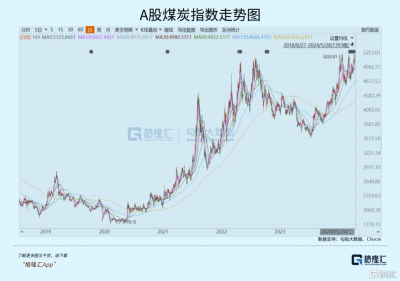

其實,包括石油石化、煤炭、有色金屬在內的周期股大多從2020年便开始一路走牛,雖然中途亦有不小回撤,但整體漲幅表現遠超大盤以及其他多數行業板塊。

那么,周期股的結構性牛市,還能持續多久?

01

今年以來,黃金價格漲瘋了。COMEX黃金期貨價格從2071美元大幅飆升至如今的2366美元,一度突破2450美元大關。

因通脹粘性以及有韌性的就業數據,美聯儲降息被推遲,美國實際利率中樞向上擡升。按與實際利率成反比的邏輯來講,黃金價格應該承壓下跌。但因爲全球央行持續的購金行爲,引發市場持續看漲預期,黃金與實際利率同步向上攀升。

值得注意的是,黃金大漲往往是大宗商品全面牛市的領先信號。以史爲鑑,2008年第四季度以及2019年,黃金價格先行觸底开啓反彈,比其他大類商品表現更強。之後,全球大宗商品市場均迎來了兩波牛市,持續時間均在兩年以上。其實,縱觀1980年至2005年均是如此,黃金價格的暴漲預示着接下來的商品牛市行情。

那么,商品牛市行情大漲至如今,後續還會有行情嗎?在我看來,概率偏大,主要有以下幾個邏輯。

第一,中美經濟有望復蘇共振,全球庫存周期有望見底回升。

先看美國,PMI指標在今年均保持在50以上擴張區間。其中,服務業PMI5月份更是達到54.8高位,創下12個月以來新高。消費者信心指數也是持續震蕩走高,5月份最新爲69.1。美國經濟硬着陸的擔憂逐步消除,軟着落概率明顯增大。

再看中國,年初至今,不管是從PMI、CPI,亦或是從最終披露的投資、進口、消費表現看均不差。當然,最重要是5月17日釋放的重磅房地產政策(降低首付+取消利率下限/公積金利率+3000億保障性住房貸款,用於政府收儲等),讓市場看到政府徹底並堅決的救市,經濟持續復蘇有了更爲堅實的基礎(當然,經濟復蘇亦有小概率落空,如2023年一樣,需要緊密跟蹤)。

經濟需求回暖,中美庫存周期均有向上拐點跡象。要知道,2022-2023年,兩者均經歷了一波去庫存。

第二,全球主流央行在今年將進入降息周期。雖然美國依然在壓高通脹驅動下繼續維持高利率,隨着時間進入下半年,態度也越來松動了。

而歐洲方面已經先一步採取行動,3月21日,瑞士央行降息25個基點,打響歐美央行降息第一槍。5月8日,瑞典央行降息25個基點,成爲第二家跟進降息的發達國家。另外,4月份歐洲央行貨幣紀要顯示,部分成員認爲降息條件已經具備。歐元區決策者們大多認爲,歐洲央行或先於美聯儲在6月降息。

美國方面,因爲5月通脹數據有所降溫,市場對降息預期重新擡頭。據CME數據顯示,9月維持利率不變的概率僅39.3%。

第三,商品供給端,地緣政治風險擾動不斷。比如,4月13日,美國宣布對俄羅斯鋁、銅、鎳實施新的交易限制。這一舉措大幅提振了有色金屬多頭行情。

另外,從當前海內外商品指數走勢來看,牛市趨勢與氛圍是很強的。其中,文化商品指數從今年2月初的175點走高至如今的190.56,累計漲幅高達9%。此外,路透CRB商品指數從年初的261點上漲至如今的294.3點,累計漲幅爲12.8%。

綜合以上維度看,今年海外內大宗商品市場的牛市行情邏輯一直堅挺且持續。

02

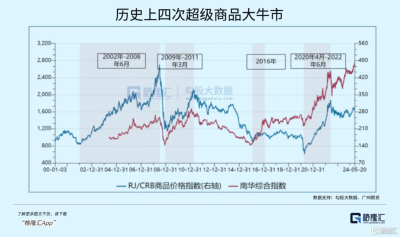

從大宗商品價格指數周期來看,從2000年至今,中國大宗商品市場一共發生了4次明顯的牛市行情。

第一次,2002年至2008年6月。本輪超級牛市持續時間長達6年半,文化商品指數從77.64點飆升至最高的217點,漲幅180%。

中國加入WTO體系後,外貿成爲拉動國內經濟增長的核心引擎。此外,歐美發達國家經濟也持續修復,共同推升全球經濟強勁增長,帶動商品需求。期間,美聯儲曾在2004-2006年進行過加息,但美國經濟表現仍然較好,並沒有妨礙商品整體持續走牛。

第二次,2009年至2011年3月。本輪牛市持續時間超過2年,文化商品指數從114.1攀升至最高的223.94點,累計漲幅96%。

2008年爆發金融危機後,美聯儲首次進行機構債和MBS購买,拉开了量化寬松的序幕,全球進入超級寬松的貨幣周期之中。同時,中國方面推出4萬億政策,帶動全球經濟走出危機泥潭,實現了較爲強勁的經濟復蘇。本輪商品牛市中,與地產相關的黑色品種表現尤爲突出。

第三次,2016年全年。文化商品指數從最低的106.8點大幅上漲至161.78點,漲幅爲51%。

本輪牛市持續時間比較短,僅爲1年,且與外盤大宗商品震蕩節奏並不一致。主要原因是國內從2015年底提出“供給側改革”政策,鋼鐵、煤炭等行業帶來供給端大幅收縮,支撐大宗商品牛市行情。同期,美國制造業PMI從收縮期轉向擴張期,但上升斜率偏慢,對商品價格支撐並不強勁。

第四次,2020年4月至2022年6月。本輪商品牛市持續時間長達2年有余,文華商品指數從最低的127點大幅攀升至234.5點,累計漲幅高達85%。

本次商品牛市主要有三個層面的因素驅動。其一,在新冠疫情衝擊之下,歐美央行开啓史無前例的貨幣寬松政策,驅動各類資產價格大幅上升。其二,伴隨着美聯儲貨幣、財政政策的強力介入,全球經濟开啓復蘇,對商品需求側有實實在在的支撐。其三,疫情、地緣政治衝突導致的供應端問題。

從過去4次商品大牛市來看,單方面供給端的驅動一般對應着急速且短暫的牛市,而需求驅動往往會演繹持續多年的牛市行情。如果是供需同振,亦或是需求與流動性共振引發的行情持續時間會很長,且幅度也會比較大。

03

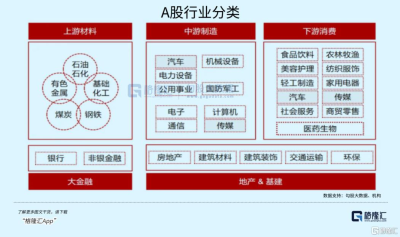

A股大類行業可以分爲上遊材料、中遊制造以及下遊消費,外加大金融、地產與基建。當然,也可以更加粗略分爲周期、科技、消費(含醫藥)與金融四大類。

目前,A股行情主要聚焦在周期股上,即上遊材料,包括石油石化、有色金屬、基礎化工以及煤炭等。主要邏輯,我認爲有三方面因素:

第一,去年至今,A股大盤行情曾持續下跌,引發整個市場風險偏好較低(即便最近幾個反彈了一些,依然如此),進而觸發了市場對於高股息風格的追捧。而周期股中的石油石化、煤炭等則是高分紅的代表。

第二,今年大宗商品市場持續走好,帶動上遊周期板塊盈利預期改善。

第三,其余板塊大多沒有很強的向上驅動力。比如,消費大類,因爲當前社零消費增速較疫情之前下滑了幾個台階,消費降級現象較爲明顯,導致一大批消費品公司的盈利能力大幅被削弱。當前,宏觀經濟仍在復蘇,但力度和斜率並不強,無法有效驅動市場大規模增倉配置。

科技板塊,同樣因爲消費終端較爲疲軟,且沒有什么新的科技勁爆產品誕生,很難驅動整體走強,反倒是今年跌幅榜排名靠前。

而周期股大類,除了有高分紅高股息特徵外,關鍵是接下來大宗商品市場大概率將保持牛市狀態。按照過去規律看,商品牛市周期一旦啓動維持的時間會很長。

所以總的來看,周期股的結構性行情還可以繼續期待,尤其是與銅爲首的有色金屬板塊。不過,短時間內金銀銅期貨價格漲幅過大,或許有較大的回撤波動進而會導致相應股市周期板塊出現一定回撤風險,但長期趨勢大概率仍是會上漲的,大家注意把握布局節奏就好。(全文完)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:周期股,今年別輕易下車

地址:https://www.twnewsletter.com/article/39965.html