外資一路加倉的消費龍頭

近兩周,缺乏利多消息刺激的A股开始風聲鶴唳,持續回調。其中,向來穩健的食品飲料板塊也累計下跌逾8.3%。

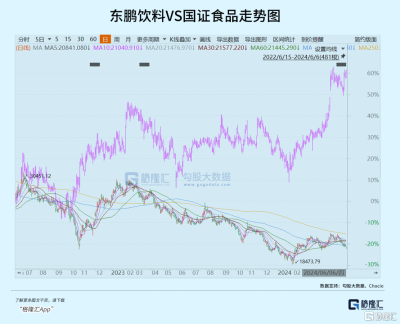

但人間的悲喜並不相通,有業績的龍頭也總能獨善其身。比如國內功能飲料的東鵬飲料,期間逆勢小漲了幾個點,大幅跑贏食品飲料板塊整體表現超10個百分點。倘若拉長時間看,今年初至今東鵬飲料累計大漲逾24%,對比行業是顯著走出了獨立行情。

東鵬飲料能走出如此獨立行情的背後到底有幾把刷子?還能上車嗎?

01

當前,市場風格主要聚焦在石油石化、煤炭、公共事業爲首的周期股上,而成長板塊被持續冷落,包括內外資機構們重倉的食品飲料。東鵬飲料能夠逆着不佳的β大環境,走出自己的α,顯然是有着自己的硬核的基本面支撐。

2023年及2024Q1,東鵬飲料營收同比增速分別爲32.4%、39.8%,歸母淨利潤同比增速分別爲41.6%、33.5%,延續了大幅高增的趨勢。

再看盈利能力。截止今年一季度末,毛利率爲42.77%,略低於2023年的43%,但較2020年的46.6%下滑較多。主要系兩個因素:第一,原材料整體上漲以及期間推新品拉低了整體表現。第二,核心大單品500ML金瓶價格非但沒漲價,反而持續小幅下跌。

公司最新淨利率爲19%,保持了上市以來最高記錄,較2018年最低的7%大幅上升12%。毛利率保持下降勢頭,而淨利率持續走高,關鍵因素爲三費控制良好,尤其是銷售費用率下降尤爲明顯,從2018年的31.9%大幅下降至今年一季度末的17.1%。

從以上幾個核心經營數據可知,東鵬飲料業績增長良好,且盈利能力持續增強。這是股價逆勢爆發的最重要驅動力。

那么,東鵬飲料憑什么能在消費萎靡大勢下有如此表現?

最爲重要的祕密武器便是價格。

東鵬飲料大單品500ML金瓶零售價爲5元,折算爲10元/升,而同行主要競爭對手產品單價大多均遠高於前者。比如,紅牛250ML零售價爲6元,折合24元/升,比東鵬特飲高140%。

在功能性飲料這個賽道,貨車和出租車司機、藍領工人、外賣小哥甚至網吧裏年輕人都是主力消費群體之一。消費者對價格敏感,同時在當下經濟弱復蘇、消費降級大背景下,性價比成爲持續搶佔紅牛市場份額的核心競爭力。

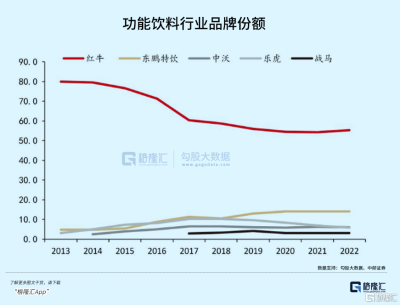

據尼爾森IQ報告顯示,東鵬特飲在2021-2023年連續三年在中國能量飲料中銷售量排名第一,銷售額排名位於第二,成爲全球範圍內收入增速最快的功能飲料企業。

其中,2023年銷售量佔比由2022年末的36.7%提升至43%(比紅牛系高出12.2%),銷售額佔比從2022年末的26.62%提升至30.94%。與之形成鮮明對比的是,紅牛市場份額持續下滑。

除價格外,東鵬飲料在產品、營銷上的打法也較爲成功——極致模仿,差異創新。此前很多年,東鵬完全採取跟隨紅牛策略,在口感、配色、淨含量等方面與紅牛保持一致,連營銷口號“累了困了喝東鵬特飲”都大同小異。後來,東鵬逐步進行微創新,殺出了一條血路來。

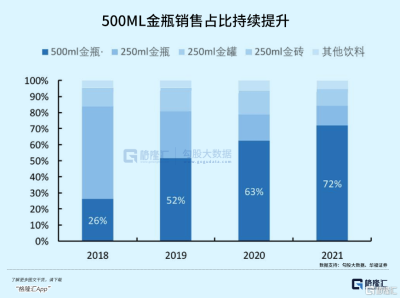

比如在產品創新上,推出防塵蓋PET瓶裝東鵬特飲。一方面,產品辨識度提高了。另一方面,防塵蓋設計也戳中了消費者痛點——易於攜帶與保存。在淨含量上,推出500ML金瓶,與紅牛250ML罐裝產品亦有明顯差異,且價格僅5元。

一系列差異化舉措之下,500ML金瓶單品大獲成功,成爲東鵬飲料業績的絕對扛把子。2018—2021年,該單品銷售收入從8億元大幅增長至50億元,年復合增速爲85%,遠超總收入增速的32%(2022-2023年尚未披露500ML詳細數據)。2023年,該單品已經首次進入尼爾森全國飲料單品排名前三。

東鵬飲料能夠逆勢爆發,除自身、行業因素外,還有一個很重要的點,即低價策略契合了宏觀市場環境的消費降級大勢。

02

A股大盤從年初至今,已經出現較爲明顯的反彈,但食品飲料板塊不溫不火,不少龍頭還在持續下跌,包括涪陵榨菜、絕味食品、海天味業等,與東鵬飲料的股價表現形成鮮明對比。

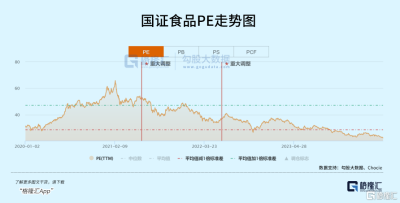

爲什么主力資金不去抱團消費成長板塊呢?況且整體估值已經從2021年高峰的65倍大幅回撤至如今的22.7倍。

這主要邏輯在於社零消費增速下了一個大台階,且從疫情前的消費升級轉變爲了消費降級。這將顯著衝擊消費股的業績成長性與盈利能力,估值大幅下移是必然會發生的。當前,沒有核心驅動來扭轉這一頹勢,導致行業配置風險偏好較低。

除白酒、啤酒、速凍等領域還有一些增長潛力外,不少細分領域的市場空間已經見到了天花板,包括滷制品、榨菜、醬油等。

這些賽道均出現了消費降價態勢。

在滷制品賽道,絕味食品現價較歷史高位回撤83%,市值蒸發超500億元。業績拐點出現在2020年。從這一年开始,營收、利潤表現开始波折下移。毛利率、淨利率亦整體下行,原因主要系原材料價格有所上行,且消費者需求不振導致噸價下移。

再看涪陵榨菜亦是如此。現價較歷史高位回撤超65%,市值蒸發300億元。涪陵榨菜在疫情开始的年份還受益於居家消費,一舉逆轉了2019年的頹勢。但很快,業績出現滑鐵盧。2023年營收出現2007年上市以來首次負增長,且量價齊跌。

之前,涪陵榨菜業績的高速增長主要源於價格持續提升——幾乎每一年進行一次提價操作。但2020年开始,提價开始影響銷量,提價大法基本失效了。主要系榨菜作爲經濟實惠的下飯菜,如今價格已經觸及主要消費者價格承受極限,开始減少消費量,亦有消費降級的味道。

再看海天味業。當前股價快要跌破今年1月初的價格,較歷史高峰回撤70%,市值蒸發近5000億元。2023年營收、利潤出現2014年上市以來首次負增長,同樣是量價齊跌。量上,醬油無疑是海天過去多年的增長引擎,如今銷量下滑20萬噸。價上,海天醬油2023年噸價爲5500元,而2022年爲5537元。此外,調味醬、耗油的噸價均在下跌。

在宏觀經濟下移以及消費降級大背景下,諸多消費品公司業績增長遇到了明顯天花板,且盈利能力伴隨着的價格下移出現了一定惡化。

然而,契合消費降級的公司,業績且錄得超預期增長,包括東鵬飲料、拼多多以及鹽津鋪子等細分賽道龍頭。其中,鹽津鋪子早於2021年布局零食量販渠道,與零食很忙等龍頭企業合作,取得了業績的逆勢爆發。

其本質是契合了消費降級大趨勢,喫到了一波流量變革超級紅利,進而讓業績上了一個大大台階。

03

在食品飲料市值TOP20龍頭中,東鵬飲料PE爲40.9倍,是最高的。其中有10家公司PE低於20倍,最低去到13倍左右,包括伊利股份、洋河股份以及口子窖。從估值對比維度看,已經能夠說明一些問題。

此外,從主力資金維度看,北向從東鵬飲料上市以來,持續增倉。目前,最新持倉比例高達5.25%,持倉市值達47.37億元,位列食品飲料賽道重倉股第7名。

基於業績高增長、潛在成長空間以及外資角度看,東鵬飲料後期資本表現理應值得期待。不過,令人不解的是,大股東以及高管在解禁後上演減持狂潮。

最近三個月,公司第二大股東君正投資5次大幅減持公司股份合計1083萬股,佔總股本2.7%,減持總金額19億元左右。

此外,東鵬飲料多名高管也集體大減持。去年5月東鵬飲料公告,13位公司董高監及大股東擬減持合計不超過總股本的8.94%,當時計算對應市值達到60億元。去年12月19日減持計劃期限屆滿後,上述人員又共計減持總股本1.8593%,總金額超13億元。

對於東鵬飲料,市場較爲看好VS高管們通過減持傳遞不看好信號,到底相信誰呢?(全文完)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:外資一路加倉的消費龍頭

地址:https://www.twnewsletter.com/article/41116.html