外資重倉20%的消費大白馬

近期以來,A股市場情緒持續低迷,一大批機構常年垂青的大消費賽道核心龍頭股價慘遭腰斬。

化妝品細分賽道亦是如此,華熙生物、貝泰妮均較2021年歷史高峰回撤超過80%,均創下上市以來新低,而化妝品巨頭珀萊雅的股價較爲抗跌一點,現價較2023年高位回撤幅度20%左右,且在今年2月初以來累計反彈超30%。不過近段時間珀萊雅的股價已連續數日出現陰跌,累計跌了近12%。

這個機構長期較爲堅定看好的消費大白馬,也要到了考驗時刻嗎?

01

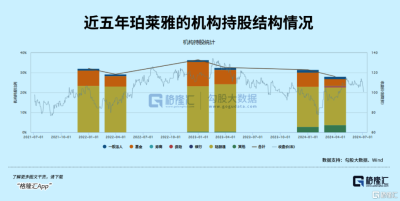

客觀來講,珀萊雅都是長期以來內外資機構穩穩拿在手的核心票之一,比如北向資金對珀萊雅早的持股比例長期穩健維持在佔流通比例在20%左右,最新的持股市值還有90.3億元(遠超愛美客的11.9億元、貝泰妮的7億元、華熙生物的3.9億元)。

也因此,它上市表現出了較好的抗周期性,沒有像其他對手那樣股價瘋狂過山車式的波動。而這背後最大驅動因素源於其自身基本面的支撐。

從業績來看,2017—2023年,營收和歸母淨利潤年復合增速分別爲30.7%、34.6%。其中,2020年受疫情影響導致增速有所放緩。但2021年以來,業績增長速度越來越快。2023年以及2024年一季度,營收同比增速爲37.8%、39.5%,歸母淨利潤同比增速爲41.9%、46%。

對比看,2023年中國化妝品零售增速僅5.1%。此外,幾個直接競爭對手的2023年歸母淨利潤都出現3-5成的下跌。

再看盈利能力。截止2024年一季度末,珀萊雅銷售毛利率爲70.11%,淨利率最新爲14.44%,創下2013年有財務數據披露以來新高。究其原因,主要系產品結構、銷售渠道發生深刻變化。

再看淨資產收益率(ROE),珀萊雅2023年爲30.3%,較2018年大幅上升12個百分點。按照杜邦分析拆分看,主要系淨利率以及資產周轉率均有不錯提升。

所以綜合來看,珀萊雅的股價表現良好不是沒有原因的。

02

最近幾年,珀萊雅保持的良好成長性源於抓到了兩波大機會,實現了逆襲。

一是渠道變革帶來的超級紅利。

中國化妝品零售渠道經歷了數次演變,經歷三年疫情以及直播電商的加速驅動,當下已經形成亦线上爲主、线下爲輔的新市場格局了。要知道,2015年電商渠道佔比僅佔16%左右,低於美妝店鋪的19%、商場19%以及大賣場的30%。

珀萊雅也在2018年國內電商發展最爲迅猛時便提出“三駕馬車”战略,加速電子商務的發展。线上營收從當年的44%快速攀升至2023年的93%。其中,线上直營佔82%,线上分銷佔18%。

後來伴隨着抖音爲首的興趣電商崛起,珀萊雅又將线上推廣資源傾斜至淘系以外的興趣電商平台上。最近幾年,其對淘系等電商平台投放資源僅佔25%-35%,抖音、小紅書、微信、微博等平台投放60-70%。其中,抖音佔到後者的50%,小紅書佔20%—30%。

2023年,珀萊雅品牌成交金額獲抖音美妝排名第3,國貨排名第2。雙11活動期間,珀萊雅品牌成交金額獲抖音美妝排名第1。今年618,抖音美妝成交額排名第1,同比提升超110%。

現在珀萊雅的官方旗艦店、官方旗艦店直播間、PROYA福利社粉絲數分別達到904萬、238萬、102.8萬,3個官方账號粉絲總量達到1142萬,遠超同行。

另一方面,珀萊雅加大自播比例,有利於管控銷售成本。據蟬魔方披露,抖音直播帶貨的直播與達播的比例從2021年的5:5調整爲4:6,也要優於同行。

其次,珀萊雅的產品升級策略也做得比較成功——基礎套裝、單一爆品、大單品,品牌調性已經從低端邁向了中高端。

在2018年及以前,珀萊雅產品比較普通,主要賣一些基礎護膚的套裝產品,同質化比較嚴重,且價格定位較低。2019年,才开始嘗試爆品策略,推出黑海鹽泡泡面膜,結果賣爆了,在天貓旗艦店月銷100萬盒+。這一次爆品營銷,讓珀萊雅品牌火出圈,對公司長遠經營可謂是一個標志性的重大事件。

2020年,珀萊雅借着泡泡面膜余熱,大膽开啓大單品战略,推出紅寶石精華、雙抗精華、源力精華,定位抗衰抗皺,以不同成分、極致性價比等特點來進行差異化競爭。

珀萊雅持續圍繞大單品進行成分、包裝以及功效等方面的迭代升級,並進行價格帶的擴張。比如,第一代紅寶石精華爲249元/30ml,雙抗精華爲229元/30ml。2021年5月,大單品進行迭代,紅寶石價格提升至279元/30ml,漲幅爲12%,雙抗提升至280元/30ml,漲幅爲22%。

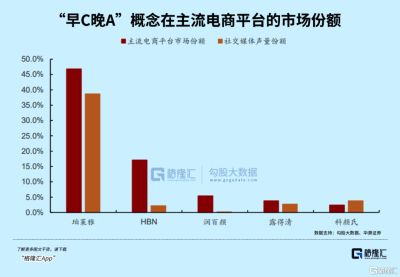

2021年,珀萊雅將雙抗精華和紅寶石精華組合成爲“早C晚A”概念,並最終取得成功。據魔鏡數據披露,2022年10月至2023年10月,“早C晚A”概念在主流電商平台的市場佔有率爲46.8%。

如今,紅寶石精華已經升級到第三代,價格依舊爲279元/30ml,雙抗精華也於2024年升級至第三代。成份上,紅寶石精華3.0有20%的六勝肽以及超分子的維A醇包裹技術,而雅詩蘭黛的线雕精華六勝肽濃度爲10%,但定價高於珀萊雅1倍以上。如此一來,這有利於珀萊雅持續取代外資品牌中高端市場份額。

這其實亦契合了當前消費降級的氛圍。原來,外資美妝品牌因品牌溢價高,如今國貨產品力上來了,價格還便宜得多,自然也會發生美妝領域的“國產替代”。

除了縱向延伸外,大單品還可以橫向延伸。珀萊雅早已經把精華類單品擴展至水乳、面霜、眼霜、面膜等品類上,品類矩陣形成了,驅動全系列產品銷售規模的膨脹。

2023年,珀萊雅品牌的大單品銷售佔比超過55%。其中,雙抗系列、紅寶石系列增速均已翻番。由此可見,珀萊雅的大單品战略取得了成功,亦是業績保持良好增長的主要驅動力之一。

一波渠道變革紅利機會,一波產品力升維機會,珀萊雅都算抓住了,一舉擊敗上海家化成爲國內美妝的“新晉一哥”。

03

目前,珀萊雅最新PE爲34.17倍,處於2019年以來相對低位水平。橫向對比看,該估值算是在美妝行業比較高的了,遠高於貝泰妮的26.4倍、上海家化的22.9倍。

當然,估值本身高低與業績成長性相匹配。比如,珀萊雅競爭力更強,成長性更高,自然對應的估值倍數高一些也實屬正常。

基於業績高增長、潛在成長空間以及外資角度看,珀萊雅後期資本表現理應值得期待。不過,令人不解的是,董監高卻持續了多年的減持潮。

實際上,自2019年3月起,股票禁售期剛過幾個月,包括創始人侯軍呈、聯合創始人方玉友、時任珀萊雅副總經理的曹良國等在內的多位高管頻繁开啓減持計劃。

2017年上市時,侯軍呈持股36.32%,方玉友持股24.43%。經過持續多年的減持套現,截止今年一季度末,兩位大股東的比例已經下降至34.46%、15.03%,兩人合計大減持11.26%。其中,方玉友公布了四份減持計劃,累計套現超過30億元。

要知道,侯軍呈和方玉友是珀萊雅的主要掌舵人,且二人還是親戚關系,方玉友系侯軍呈妻子方愛琴的胞弟。

除了侯家人外,屬於“打工人”副總經理們,比如王莉、金衍華等,在前期拿到的股權激勵股份,也進行了數次減持。今年4月19日,珀萊雅發布公告稱,王莉計劃減持份不超過78872股,佔其所持有股份的25%;金衍華計劃減持不超過75940股,佔其持有股份的25%。

包括外資在內的主力機構看好珀萊雅,然而董監高頻繁減持套現傳遞負面信號,到底相信誰?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:外資重倉20%的消費大白馬

地址:https://www.twnewsletter.com/article/43636.html