3年暴跌92%,茶飲第一股怎么了

炎炎夏日,奈雪的茶,卻是透心涼。

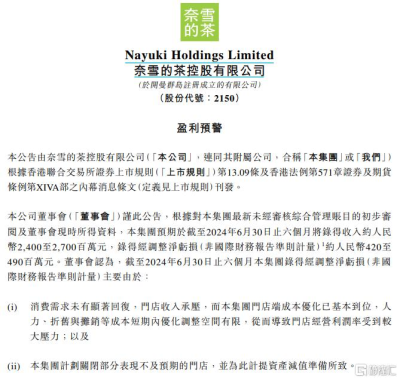

8月初,奈雪的茶發布業績盈利預警,預計上半年經調整淨虧損4.2億元至4.9億元。

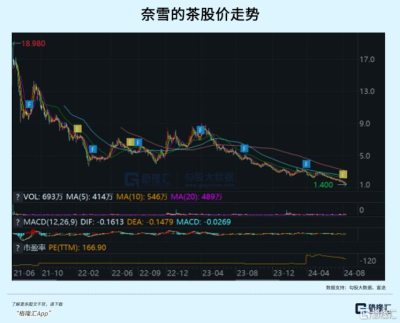

隨後奈雪的茶股價暴跌,半個月來跌幅已經接近40%。

拉長周期來看,從上市以來,奈雪的茶已經下跌超過90%,市值蒸發近300億港元,如今,奈雪的茶市值只剩25億港元。

而在奈雪的背後,還有一批剛剛上市或等待上市的茶飲品牌。

在奈雪的前面,是虧損慘重的餐飲巨頭們。

01

2021年6月中旬,奈雪的茶啓動公开招股,認購十分火爆,最後比原計劃提前一天關簿結束招股。

誰曾想,這將是奈雪最高光的時刻。

上市首日,奈雪的茶就跌破發行價,此後,奈雪的茶股價再也沒有回到19.8的發行價,業績也一直在虧損的路上狂奔。

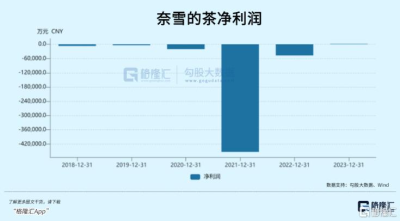

這一年,奈雪的虧損也達到了驚人的45億。

2022年,奈雪仍舊虧損4.5億。

2023年,奈雪終於艱難扭虧,盈利1322.4萬元。

但今年上半年,奈雪再次被打回原形。

奈雪的茶預計,今年上半年營收約24億元—27億元,經調整淨虧損預計約爲4.2億元—4.9億元。

至於原因,奈雪認爲,是因爲消費需求沒有顯著回復,門店收入承壓,而奈雪在門店端成本優化已基本到位,人力、折舊與攤銷等成本短期內優化調整空間有限,從而導致門店經營利潤率受到較大壓力。

同時,奈雪計劃關閉部分表現不及預期的門店,並爲此計提資產減值准備所致。

極致壓縮成本和大規模關閉門店,正是奈雪去年大刀闊斧的兩項改革。

去年开始,奈雪的茶开始對於單店模型進行極致的優化,對各方面的成本都進行了壓縮。

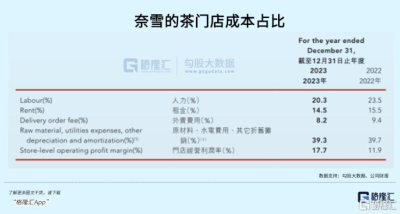

2023年,公司直營店各項成本的費用率,都有不同程度的降低。

其中人力成本佔比重同比下降3.2個百分點至20.3%,租金成本佔比同比下降1個百分點至14.5%,甚至連原材料、水電費用及其他折舊攤銷成本都有所下降。

經過近乎極致的壓縮,2023年,奈雪直營店的經營利潤率達到了17.7%,同比提升5.8個百分點。

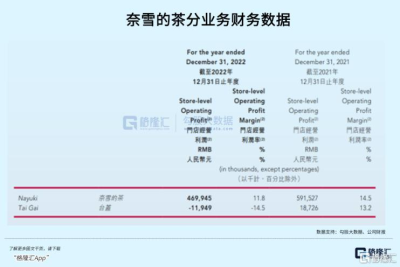

同樣也是爲了縮減成本,從去年开始奈雪逐漸關停子品牌台蓋。

台蓋是奈雪的茶旗下的中端品牌,與奈雪的茶同步創立於2015年,從深圳开始逐漸拓展到其他城市。

2018年下半年,奈雪的直營門店超過100家,台蓋的門店數量也超過了50家,但此後,隨着資源逐漸傾斜向奈雪的茶,台蓋的門店數量再也沒能超過百店,還經常拖累奈雪的業績。

2022年,台蓋門店經營虧損1195萬元,門店經營利潤率爲-14.5%。2023年开始,奈雪的茶开始逐漸關停台蓋門店,但是2023年,台蓋門店經營虧損仍然達到了844萬元。

目前,台蓋門店僅剩7家,在今年也會陸續關閉,在門店成本壓無可壓,子品牌接連關停之後,奈雪唯一的指望就只剩下了——加盟。

2018年2月,奈雪的茶曾在公衆號發文強調,品牌所有門店均爲直營,不接受任何形式的加盟和代理。奈雪創始人彭心也曾多次在採訪中表示,不开放加盟模式。

然而,面臨其他品牌的瘋狂擴張,奈雪的茶不得不放下身段,去年7月,奈雪宣布推出 “合夥人計劃”。

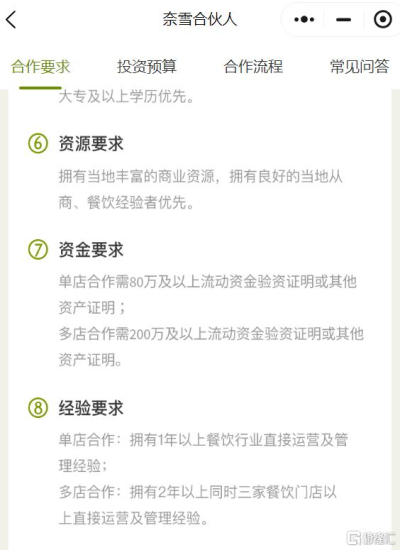

相比其他品牌,最开始奈雪加盟的要求相當高,在投資預算方面,开一家奈雪加盟店的預算爲98萬元起步,單店合作要求出具80萬元及以上的流動資金驗資證明,多店合作則要求在200萬元及以上。

然而,喜茶的加盟店啓動資金只要40.8萬元、蜜雪冰城加盟啓動資金爲37萬元。

也是因此,奈雪的茶加盟店增長相當緩慢。今年2月,奈雪的茶降低了資金要求,但截止6月底,奈雪也僅只有297家加盟門店,還主要集中在中、低线城市。

對比之下,2023年,霸王茶姬新开門店2000家,2022年年底开放加盟的喜茶,到2023年底,加盟門店已超2300家。

在今年的業績電話會上,奈雪方面表示,希望在未來2-3年內,开出2000-3000家加盟店,平均來看,每年要开1000-1500家。

顯然,奈雪的茶目前的經營狀況和想象有着相當大的區別。

遙想當年,在僅僅創立一年之後,奈雪的茶便在天圖資本的助力下完成了自己的首輪融資。

此後,奈雪的茶受到資本市場的持續關注,接連完成多輪融資,直到成爲新茶飲上市第一股,一時間風頭無兩。

然而現在,奈雪的茶股價狂跌,地位尷尬,可謂時移世易。

一直以高端茶飲自居的奈雪,面對來勢洶洶的低價浪潮,已經开始“招架不住”。

02

在登陸港股之後的很長一段時間裏,奈雪的茶一直是新茶飲領域第一也是唯一登陸資本市場的企業。

然而,今年4月茶百道登陸港股,奈雪的茶在資本市場的唯一性也因此打破。

除了茶百道,蜜雪冰城、古茗、滬上阿姨都已經於今年年初向港交所遞交招股書,霸王茶姬、茶顏悅色等也頻傳上市傳聞,奈雪的處境,可謂前有狼後有虎。

從業績上看,這些新茶飲品牌也比奈雪的茶更有競爭力。

目前,蜜雪冰城門店已超3萬家,古茗、茶百道、滬上阿姨均接近萬店,近幾年密集开店的霸王茶姬,也已經有接近5000家門店。

對比之下,奈雪的茶門店數量連前十都擠不進去。

從盈利能力來看,這些茶飲品牌也幾乎可以說是“碾壓”奈雪。

根據招股書,去年前三季度,蜜雪冰城、古茗、滬上阿姨分別錄得24.53億元、10.02億元、3.24億元的利潤,茶百道去年全年的利潤爲11.51億元。

而在一系列變革之後,奈雪的茶去年全年利潤僅有0.11億元,利潤已經幾乎壓無可壓,更不要說,今年上半年奈雪的茶又將面臨大額虧損。

資本市場上的奈雪,早已不再喫香,現制茶飲市場也早已發生了近乎翻天覆地的變革。

艾媒咨詢數據顯示,2023年我國新茶飲市場規模爲3333.8億元,到今年底有望突破3500億大關,但增速早已從高雙位數放緩至單位數增長。

放眼未來,新式茶飲的競爭路线只剩下兩條,一是低價,二是供應鏈。

LINLEE創始人王敬源曾表示,五年後茶飲可能僅剩幾家頭部,深耕供應鏈成本及產品豐富化,更便宜才能賣更多。

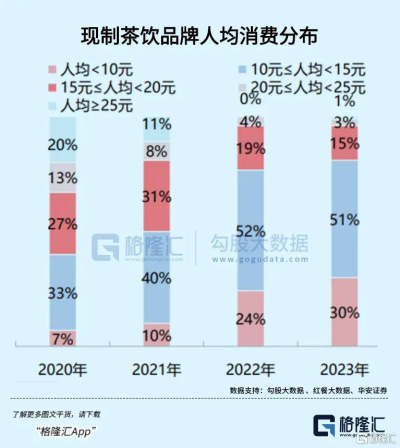

縱觀各大茶飲品牌,單品價格基本已經回落到“1字頭”,20元以上的飲品已經難覓蹤跡。

伴隨着去年轟轟烈烈的9.9元之爭,華安證券研報指出,從2020年至2023年,新茶飲品牌10元以下消費佔比從7%上升至30%,20元以上佔比則從33%下跌至4%。

蜜雪冰城、古茗的招股書中也都提到,未來平價茶飲的增速將快於中價、高價茶飲。

隨着消費者對於茶飲的消費逐漸趨於冷靜,逐漸進入性價比爲王的時代,對於茶飲企業來說,能夠進行改變的,就只剩下供應鏈。

蜜雪冰城靠着自建工廠自建包材,全方位把控供應鏈維持了超高毛利,喜茶依賴預制水果來維持穩定出品並降低成本。

當茶飲企業越來越卷,供應鏈的廣度和深度,或許將決定未來品牌的生死。

目前我國的茶飲行業,已經成爲了競爭最爲激烈的行業之一。

GeoQ Data數據顯示,2024年上半年,101家連鎖新茶飲品牌新开店鋪的數量與去年同期持平,但閉店量卻提升了近3000家。

茶飲品牌之間的產品價格差距正越來越小。較高端品牌推出中低價格的產品,下沉品牌也在逐漸試探高價產品,各大茶飲品牌的價格定位正在逐漸交疊,市場呈現全面競爭的景象。

同樣,越來越多新茶飲推出的產品都在趨近同質化,也有不少新茶飲品牌开始進入瓶裝茶飲市場,在多個維度都在展开競爭。

對於消費者來說,同樣低廉的價格能夠买到更爲優惠的價格,無疑是一種“消費升級”,但是對於茶飲企業來說,這樣的競爭可謂相當殘酷。

當目前衝刺IPO的茶飲企業們掛牌上市後,內卷是否會有所好轉呢?還未可知。

但是,還會有多少人相信新茶飲的故事呢?也很難說。

03

結語

包括新茶飲在內的餐飲行業,由於進入門檻低,前期投入小,導致行業進出容易,已經幾乎成爲了消費行業中最內卷的賽道之一。根據Euromonitor數據,2022年中國餐飲行業的CR3僅爲3%,遠低於其他消費行業。

窄門餐眼的數據顯示,截止到2024年4月1日,全國餐飲門店約743萬家,2023年至2024年3月期間新开店數約417萬家,關店門店數達到了約421萬家,淨減少了約3.3萬家。

相比未來的危機,眼前新茶飲行業乃至整個餐飲行業正在面臨的危機,是消費大環境的疲軟。

正如奈雪在盈利預警中所說,現如今,消費需求沒有明顯恢復,這種趨勢也在蔓延至整個餐飲行業,呷哺呷哺、味千拉面等多家企業在財報中,也將虧損原因歸結爲消費疲軟與客流下降。

這種現象甚至影響到了國際巨頭麥當勞,在2024年上半年,麥當勞營收126.59億美元,不考慮匯率影響同比增長2%,淨利潤39.51億美元,不考慮匯率影響同比下滑3%。

但與之對應的,是各大餐飲門店大打價格战,紛紛採取降價策略,紛紛打出讓價格回到十年前的口號,根本不顧品牌塑造和產品品質。

結果是,九毛九和呷哺呷哺等一衆餐飲集團,陷入量價齊跌的窘境。

當中國餐飲行業連鎖化率逐漸提高,從野蠻生長轉向品牌打造,價格战已經不是唯一的解,盈利和活下去才是。(全文完)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:3年暴跌92%,茶飲第一股怎么了

地址:https://www.twnewsletter.com/article/47320.html