有色开始反彈,誰最值得關注?

今年3-5月份,金銀銅鋁等有色期貨开啓了一波堪稱瘋狂的大漲行情。期間,

白銀價格從5900最高飆升至8785,大漲近50%;

黃金價格從486最高飆升至593,大漲21%;

銅價格從69611最高飆升至89410,大漲近30%;

鋁價格從19000最高飆升至22156,大漲17%;

氧化鋁價格從3120最高飆升至4018,大漲近30%。

在現貨市場,黃金價格歷史性漲到了700多元/克,成爲現象級事件。

這一波大漲行情有衆多導火索共同點燃:此前的全球史無前例貨幣寬松和經濟刺激有色商品需求增長,美聯儲降息預期炒作,地緣衝突導致避險資金湧入刺激大宗商品價格上漲等。

甚至在5月份的銅期貨合約中,因歐美制裁俄羅斯銅作爲期貨交割物,直接吸引國際資金投入高達250億美元對5月銅期貨合約展开史詩級逼空行情。直到5月20日銅期貨合約順利完成交割,銅價格才开始帶動其他品種跌落,完成一輪完美的周期行情。

其實在有色的歷史行情裏,像這樣明顯漲跌周期的情況時有發生。雖然這些周期的开啓行情的導火索可能各不相同,但最終的行情走勢基本殊途同歸。

近兩周,以銅鋁爲代表有色品種期貨價格又有了重新上漲跡象,尤其鋁價已反彈超過5%。

在我看來,這大概率又會是一個有色板塊的新周期起點。

而這也意味着,A港股的有色資產,也將迎來估值重估的新契機。

01,新周期可能开啓

其實到現在,貴金屬價格雖然漲了一大截,但並沒有跌落多少。

反而是與工業經濟有關銅鋁這些有色品種的跌幅更大,不過它們在回落大起漲前的區間平台後就再沒有往下走了,甚至重新出現了上漲趨勢。

之所以如此,根本原因是目前價位已經來到了不少企業的盈虧平衡线。

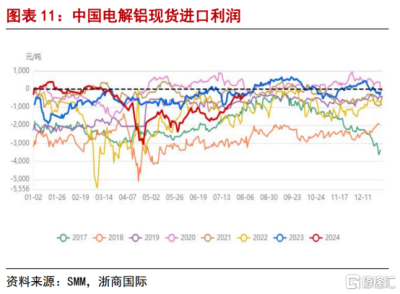

比如鋁產業,目前海外氧化鋁價格普遍在500-510美元/噸,折合人民幣3600元/噸,比國內主力合約便宜200左右,但這還不包括運費、稅費和各種手續費,實際上進口每噸虧損已得到了560元/噸。所以從今年4月以來,氧化鋁淨進口量就一直轉負,導致港口庫存持續下滑。同樣的,現在電解鋁進口也會產生大概800元/噸的虧損,導致進口數量也急速收縮。

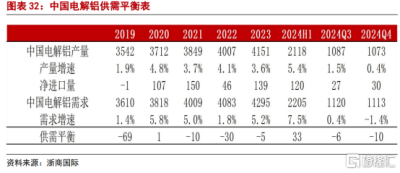

同時,近幾月剛好是國內雲南水電充沛時期,電解鋁的產能都已經基本打滿,數據觀測來看,8月开始電解鋁供應增量就开始下滑,到10月後雲南水電進入枯水期,會進一步縮減電解鋁的產量。

所有這些因素,都給鋁價維持穩定和重新上漲帶來重要支撐。

有意思的是,根據券商研報,目前氧化鋁的行業總庫存仍處於下滑階段,且絕對值處於三年最低點。目前氧化鋁的倉單庫存已下滑至12萬噸左右,考慮到裏面部分貨權已完成銷售,未銷售倉單數量實則更低。而目前氧化鋁的9月合約持倉量仍較倉單數量高不少,這就給行情形成逼空帶來了一點有利條件。

從這裏也可以判斷接下來一個月,氧化鋁和鋁價的上漲概率也是不小的。

浙商證券認爲,在地產不再繼續惡化的前提下,汽車、電力電子持穩,預期今年鋁需求增量在143萬噸,全年增速在3.32%。下半年國內電解鋁供需有望實現小幅緊缺。

在需求方面,雖然國內的宏觀經濟因爲地產鏈的持續萎靡影響了鋁的需求,但今年鋁用途同樣很大的汽車、電網、風光伏組件(包括出口)等需求依舊維持旺盛,很大程度對衝了地產帶來的收縮量。然後今年來,國家已經數次在重要會議上明確加大經濟刺激力度,其中的重點是投資基建、制造業等領域。

就在今天,中央召开會議,審議《進一步推動西部大开發形成新格局的若幹政策措施》,強調把西部大开發作爲重大战略決策。政策無疑暗示了對基建建設托底經濟的認可。這對於有色行業來說,無疑是能打开巨大增量需求的大利好。

而在國際上,最周三美聯儲开會已強烈傾向於在9月的政策會議上降息。2020年以來,隨着歐美开啓新一輪超級貨幣寬松和經濟刺激政策,美國經濟確實迎來了持續強勁增長,雖然降息的背景之一是擔憂經濟重新陷入衰退,但實際上從美國各種宏觀經濟數據來看,美聯儲的降息出發點僅是在於維持美國經濟的景氣與通脹的平衡。

實際上,無論哪一個情況,最終對於國際定價的有色商品價格來說,都不是壞事。甚至因爲進入降息周期,大宗商品重新开啓一輪整體牛市行情都未嘗不可能。

02,每一輪周期低點都是上車機會

在有色商品中,無論貴金屬還是工業金屬,都有一個非常重要特徵:長期價格確定向上。

因爲它們供應量天然有限且從來不會變質,同時需求非常廣泛非常巨大,無論什么時候都有市場。

盡管在長時間的價格行情中,它們可能因爲各種因素出現短期下跌,但長期下來,價格一定會重新漲回去,並且漲得更高。

比如黃金,2002年黃金現貨價格65元/克,到2024年價格達到了740元/克,22年期間也出現過了腰斬式跌價,但最終下來還是增長超過10倍,年化增速超過11%。

銅同樣如此,2002年時銅現貨價大概在1.3萬/噸,現在是接近8萬/噸。

鋁因爲作爲用量更大的基礎工業材料,更容易受供應、經濟周期和政策變化影響,所以價格走勢更復雜一點。

但長期下來,上述邏輯觀點依然堅固,甚至鋁因爲更復雜且重要的影響因素而擁有了比其他品種更大彈性和波動頻次的周期特性。如果能准確抓住這些周期波動,帶來的投資收益完全不亞於其他的品種。

比如上兩次分別發生在2015.12-2017.9年、2020.3-2021.10年的牛市周期中,期間分別大漲92%、1.4倍,明顯強過銅的漲幅。最近一次之所以沒跑贏銅價格,一方面是上一輪的價格漲到高位後基本維持高位沒跌回來多少,另一方面是國際銅期貨遭遇史詩級逼空帶來的差異。

但它們的價格長期上漲,是一個既定的事實。

這個特徵,對很多投資者來說是世上最重要的規律之一。

因爲這至少意味着,买入那些有色資源上市龍頭的股票,長期下去能賺到錢的確定性會被其他行業要高很多,而且如果能有效把握好它們的周期規律來高拋低吸,甚至能賺到更多的錢。

比如上一輪的大漲周期中,A港股市場相關資源股也走出了巨大漲幅,金礦銅礦雙王的紫金礦業今年一度漲幅達到80%,而在港股上市的全球最大的一體化電解鋁巨頭中國宏橋(01378.HK)甚至一度大漲了1.5倍。

03,最有性價比的龍頭

據披露,A股的鋁行業龍頭的中期淨利潤基本都出現了大幅增長。其中最大的國企中國鋁業預告中期利潤中值69億,同比增長中值102%,南山鋁業、雲鋁股份、天山鋁業的淨利潤中值也在20億以上,增幅普遍都很大。

究其原因,主要都是上半年鋁價大漲和原料成本繼續下降帶來的。比如電解鋁中成本佔比11%左右的預焙陽極材料從去年初到現在就一直跌到腰斬還沒止住。

回看這些年來,這些巨頭的股價都有非常顯著的周期特性。中國鋁業甚至在過去十年出現了4次市值增長1-3倍的行情,即使不抓周期波段行情,它近十年前復權價從低點到近期高點也有2倍漲幅,回報也算是可以了。

這就非常符合上面提到“每一輪有色周期的低點都是上車機會”的理論。

其實港股的中國宏橋(01378)是更爲值得關注的樣本。主要是體現在三個方面:

1,全球最大的一體化電解鋁巨頭,具有稀缺性。目前中國宏橋的的營收和歸母利潤規模也早已分別超過千億級、百億級。同時期產業鏈一體化完備,已建電解鋁運行年產能646萬噸,在國內和印尼分別擁有1750萬噸和200萬噸氧化鋁產能,在幾內亞有5000萬噸/年的穩定維持鋁土礦年化產能。

此外,宏橋已有兩大產能項目在雲南地區推進落地,目的是想通過雲南豐富且低成本的水電聯合其他新能源來生產電解鋁,等到這些項目落地,其雲南地區電解鋁產能達到達396萬噸/年,佔全部產能的61.3%,將可能成爲國內鋁企中通過綠電生產電解鋁產能最大的龍頭。宏橋通過打造一體化產業鏈和低成本綠色產能,在抵御來自上遊原料供應、原料價格上漲、中遊電力成本等方面壓力時就相比其他同行有更多的可靠性。

當然,這也會給它帶來更好的估值溢價。

2,經營能力表現長期由於同行,利潤相對更有保障。上半年,宏橋實現收入735.92億元,同比增加12%,淨利潤高達100.08億元,同比增幅236.7%,雙雙超預期。且無論利潤規模還是利潤增速,均遠超國內同行。同時,毛利率/淨利率和市盈率等財務指標方面也在同行中處於領先水平。

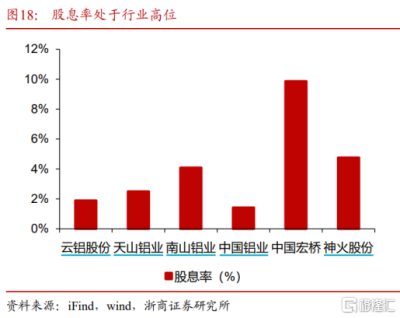

3,估值相對更加便宜,且長期股息回報率更有吸引力。即使的宏橋在今年漲幅達到了70%但最新PE也還不到5倍,是國內同行中最低的,甚至它的市淨率只有0.9倍,與國內南山鋁業一樣同屬最低水平。可見在其沒大漲之前,這個估值是有多么的便宜。更難能可貴的是,2020年-2023年度,在宏橋股價實現累計大漲3倍的背景下,其每年的股息率依然分別達到了9.15%、12.76%、6.92%、9.86%。顯著跑贏國內同行不到2%的平均水平。

所以綜合多方面來看,港股的宏橋投資性價比確實是高於國內A股同行的。

04,小結

總有人說,國內股市十幾年都不漲,真的太難賺錢。其實如果找對了方向,只要運氣不是太差,也不要太貪心,無論在A股還是港股,長期下來投資賺錢並不是難事。

金融、科技、能源、資源、消費等領域的龍頭,即使不做周期波動,長期下來也會報是非常驚人的。有色行業就是其中之一,那些最有領先優勢行業龍頭的長期回報從來都不會差,如果你沒賺到,恐怕很可能是你沒有耐心長期拿着,或者看到周期來了卻不夠膽識介入。

比如鋁行業已經歷一輪下跌並开始重新反彈的現在,你又真敢入手嗎?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:有色开始反彈,誰最值得關注?

地址:https://www.twnewsletter.com/article/48282.html