美元爲何反季節性上揚?

美元近期的表現讓市場有些出乎意料。第四季度本身是美元季節性表現較弱的時刻,但10月以來美元卻出現了快速上揚。

從利率角度而言,美債利率近期出現全面反彈,美聯儲大幅降息預期降溫,成爲了美元走強的注腳。

隔夜美聯儲會議紀要公布,紀要顯示,盡管最終結果僅有一位票委選擇降息25個基點,但討論中對於降息幅度有衆多的不同意見。支持降息25個基點的主要原因,是認爲由於通脹一定程度上仍高企,經濟增長保持穩健,失業率仍處於低位,一些(some)與會者表示,他們更愿意在本次會議上將(政策利率的)目標區間下調25個基點。

同時,支持降息25個基點的另一個原因是,作爲降息周期的开啓,25個基點更加強調政策宣示,同時也會顯得更加穩健。這份會議紀要公布後,本身就處於上升趨勢中的美債利率進一步上揚,2年和10年美債利率都站穩了4%的關口。

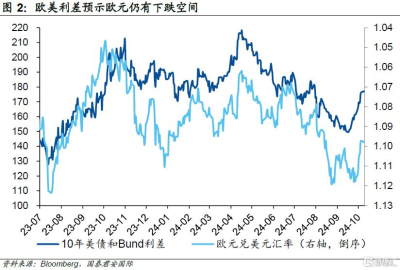

從跨貨幣的比較來看,美元與歐元的利差有進一步擴大的跡象,與此同時,歐元雖然开始走軟,但仍然似乎不如利差預示的那么弱。從這個角度而言,歐元可能會進一步走軟。換言之,美元有進一步上行的動力。

影響美元的因素,主要來自於兩個方面,首先,是美國經濟的表現顯著好於預期,尤其在9月非農就業數據公布後,市場進一步調降了對年內降息的預期。9月降息前,市場對美國經濟陷入衰退的擔憂甚囂塵上,並以此認爲美聯儲將會快速降息,但伴隨着一系列數據的公布——尤其是非農就業和GDPNow——投資者傾向於相信美國經濟“軟着陸”的概率开始上升。

另一個因素則是市場此前過度押注降息交易。在降息交易初期,大量的頭寸累積會帶來利率的快速下行,但這樣的交易一旦過度集中,則可能在交易反轉時帶來巨大的反噬效應。當然,市場很難判斷交易頭寸是否過度擁擠,但從risk reward來看,越來越低的美債利率其實本身也蕴含着較低的風險回報率。尤其是考慮到2年美債利率一直無法擊破關鍵的3.5%關口,市場的失望情緒也开始蔓延,並導致2年美債利率直接選擇進攻4%的方向。

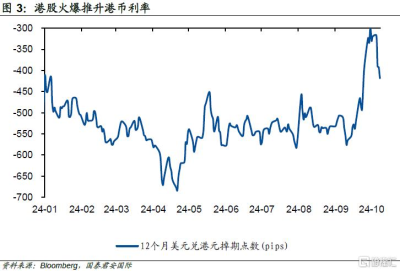

導致美債利率上行的外因則包括中東衝突帶來的原油價格上行,相信這會在今晚的美國CPI數據中有所體現,由於CPI是月度數據,如果本月數據高於預期,那么對市場的心理衝擊將會持續一段時間。另一個影響美元利率的外界因素,則是中國持續出台的大規模經濟刺激,這在一定程度上推升了市場對於reflation的預期。與此同時,港幣的利率开始出現顯著上行,這也會產生對於美元資產的“虹吸效應”——因爲過去數年中大量的港幣資金轉向購买美元固收產品,而近期港股火爆則導致了部分資金從美元固收產品撤出,這也可能成爲壓倒美債的一根稻草。而對於港股而言,美國降息本來是推升股市的利好外因,但如果美元利率上行較快,港股在某個時點上也可能會面臨壓力。換言之,中美資產定價之間互爲因果,是未來值得關注的現象。你的內因,可能是我的外因,反之亦然。

注:本文來自國泰君安證券於2024年10月10日發布的《【國君國際宏觀】美元爲何反季節性上揚?》,證券分析師:周浩

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美元爲何反季節性上揚?

地址:https://www.twnewsletter.com/article/52577.html