PPI緣何持續低於預期,明年能否由負轉正?

核心觀點

今年以來PPI持續低於預期的情形與2014年的情形較爲類似,均處於外需修復但地產下行的經濟運行背景下,而相比於2014年的情形,本輪產能過剩的行業更多的集中在PPI權重佔比較大的中遊設備制造業,因此對於PPI的拖累更爲顯著。展望明年來看:一方面,在海外大選以及地緣政治事件等不確定性因素的影響下,我國出口增速大概率較今年有所放緩,一定程度上會對我國高技術制造業的產能過剩造成負面影響,不利於PPI的平穩回升;而另一方面,若明年我國房地產市場能逐步止跌回穩,則其對PPI影響的高彈性有望帶動PPI逐步轉正,而考慮到地產投資回暖到PPI的傳導過程,對應PPI同比增速轉正或至少等到2025年下半年。

有色金屬相關行業是今年PPI回升的主要動力:

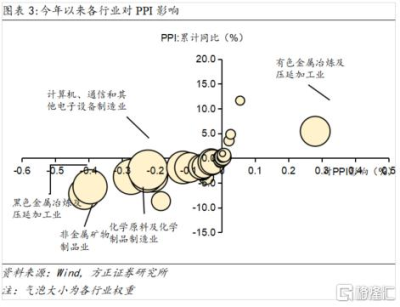

今年以來僅少數幾個行業對PPI變動有正向影響,其中有色金屬冶煉及壓延加工業對PPI正向貢獻最大,截止前9個月對PPI有0.28%的正向影響。而大多數行業今年以來對PPI變動爲負向影響,其中非金屬礦物制品業、黑色金屬冶煉及壓延加工業、化學原料及化學制品制造業、電氣機械及器材制造業、計算機通信和其他電子設備制造業以及農副食品加工業對PPI的負向影響均超過0.20%。

PPI爲何持續低於預期:

其一,高技術制造業的產能過剩仍舊沒有明顯緩解。從產能利用率的角度出發,部分高技術制造業產能過剩的局面仍舊沒有解決。截止2024年前三季度,汽車制造業、電氣機械和器材制造業、醫藥制造業和電子設備制造業在內的高技術制造業產能利用率仍顯著低於疫情前的水平,其中汽車制造業和電氣機械制造業的產能利用率較去年同期也有一定回落。而除高技術制造業以外,受地產下行影響較大的非金屬礦物制造業產能利用率也仍舊在進一步下滑;

其二,出口未能對衝地產下行的影響。自去年下半年以來,我國出口增速开始逐步修復並轉正,期間也帶動PPI开始見底回升,但PPI的回升幅度始終不及預期並維持在負區間,且在近期出現了二次回調的風險。從背後原因來看,地產下行對於PPI的拖累是出口未能拉動PPI轉正的重要原因。

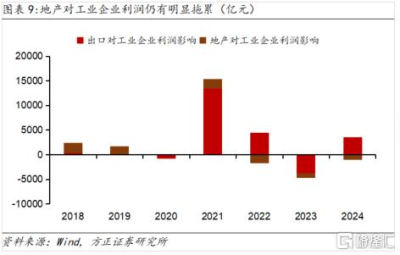

在2002-2003年、2009年-2010年以及2020年-2021年的三輪PPI上行周期內,除了全球經濟回暖帶來的外需修復以外,我國地產投資在期間也均處於見底修復區間或是中高速增長區間,而在本輪PPI的上行周期內,我國房地產投資增速處於負增長且仍在持續下行,地產產業鏈相關企業利潤明顯收縮,抑制了價格端的回升。我們從工業企業利潤角度入手測算了出口回升和地產投資回落對於價格端的大致影響。

在今年出口增速錄得5%、房地產投資增速回落10%以及工業增加值增速錄得5.5%的假定下,出口增長和地產回落對於工業企業價格端的影響約爲-1.8%,一定程度上也印證了出口未能對衝地產下行對於價格端的影響。

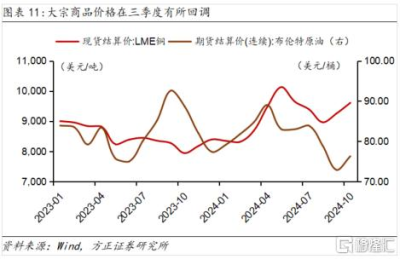

其三,國際大宗價格有所調整。相較於前兩個偏中長期因素的變化,短期對於PPI的擾動來自於國際定價的銅和石油等大宗商品價格的變化。今年上半年銅價和石油價格持續走高,帶動PPI逐步回暖,特別是銅價上漲帶來有色金屬相關行業PPI的回暖,是上半年PPI見底回升的主要動力。

而在三季度,在美國“衰退交易”的擔憂以及地緣政治變化所引致的海外不確定性提升的背景下,有色金屬價格有所回調,使得PPI再次回落,面臨着二次回落的風險。而往後看,9月24日以來我國政策組合拳陸續出台,美聯儲也开啓降息周期,對有色金屬價格或將有所提振;原油方面,隨着地緣風險事件的逐步緩釋以及OPEC+潛在增產預期的逐步兌現,預計油價仍將延續震蕩下行的趨勢。整體來看,大宗商品價格調整對PPI的擾動較三季度會有所減弱,PPI繼續下行的風險相對較低。

地產能否修復是PPI由負轉正的關鍵:

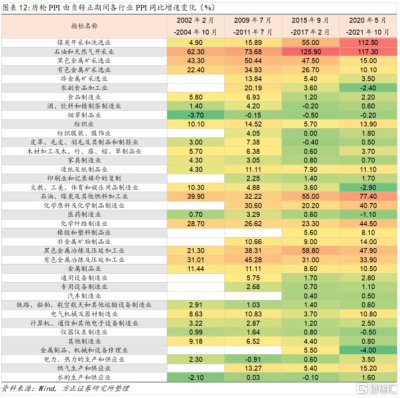

復盤歷輪PPI由負轉正的上行周期,帶動PPI轉正的主要行業集中在上遊資源品行業,具體包含兩個鏈條:一是地產相關的黑色系和非金屬礦物;二是全球定價相關的石油和有色系。結合上文分析我們可以看出,出口鏈相關行業的回暖雖然能在一段時間內帶動PPI上行,但並非PPI由負轉正的核心因素,內需修復尤其是地產產業鏈的修復是決定PPI能否由負轉正的關鍵。根據我們此前的測算,本輪貨幣化安置中100萬套城中村和危房改造能拉動3%-3.9%的商品房銷售,潛在的拉動空間仍有165-381萬套,樂觀情形下有望帶動明年商品房銷售面積增速由負轉正,而從商品房銷售面積對房地產投資的領先性來看,明年房地產投資增速也有望止跌回穩。

PPI上行周期中股債表現:

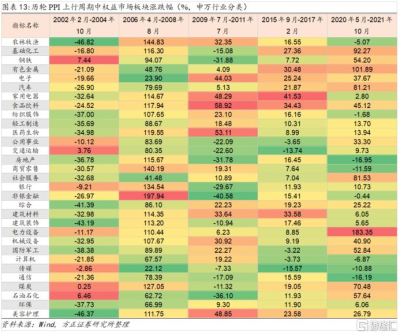

復盤歷輪PPI上行周期內各行業權益市場表現來看,PPI上行周期中化工、有色在內的周期資源品板塊以及家用電器、建築材料在內的地產相關板塊均表現較優。

此外,食品飲料、汽車、醫藥生物和機械設備板塊在PPI上行周期內也表現較優,具有較高的勝率;債市方面,在歷輪PPI上行周期內10年國債收益率均呈現上行趨勢,即PPI上行周期內債市整體呈現走熊的態勢。

但歷輪PPI內債市走熊的幅度以及期間債市的走勢均有較大差別,央行曾在2016年四季度的貨政報告中專門提及了PPI變化與貨幣政策之間的關系,對於不同原因引起的PPI負增長貨幣政策操作會有所區別,而經濟基本面的修復節奏同樣會影響債市預期,這些因素或是導致歷輪PPI上行周期內債市走勢有所分化的重要原因。

風險提示:房地產政策落地效果不及預期;工業生產結構產生重大變動;海外需求仍具有一定不確定性。

今年以來,我國價格端面臨的一定的下行壓力,表現在PPI和CPI等重要價格指數持續低於預期,尤其是PPI方面,自去年年中見底开始回升,但在三季度以來又出現二次回落的風險,且已經連續24個月處於負增長。而在今年出口超預期回暖的背景下,PPI緣何仍持續不及預期?後續PPI走勢又將如何演繹?本文將從定量和定性兩個維度進行解答。

1 有色金屬相關行業是今年PPI回升的主要動力

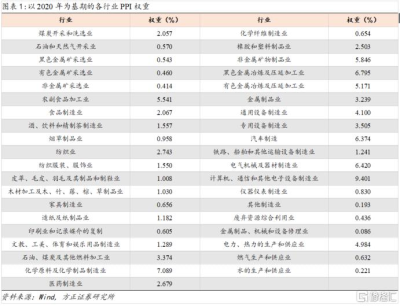

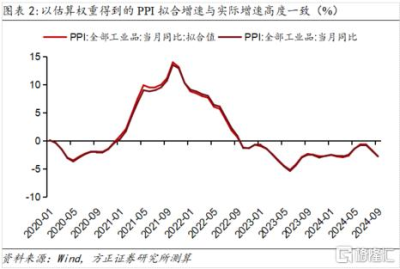

我們以PPI中各行業權重與各行業今年以來累計同比變動值的乘積測算得到各行業今年以來對PPI的影響。行業權重方面,目前統計局每五年會對PPI進行基期輪換,即以逢“5”和“0”的年份作爲基期,對調查分類目錄、代表規格品和調查企業進行一定的調整,以對未來5年的PPI進行測算。由於統計局並不公布月度的銷售產值數據,因此我們使用2020年各行業的營業收入來大致測算各行業在PPI變動中所佔權重。

根據估算所得的權重,我們通過各行業PPI同比變動的加權加總測算PPI同比總體的變化值。從測算的結果來看,以各行業營業收入佔比爲權重計算所得的PPI同比變動值與PPI同比實際變動值的相關系數高達99.8%,表明該權重與統計局使用的權重數據具有較高的一致性。

從測算結果來看,中遊裝備制造業和上遊原材料制造業在PPI中所佔權重較高,分別達到了37.982%和31.432%,對PPI的走勢有着較爲重要的影響;而下遊消費制造業、採礦業和公共事業在PPI中的權重則相對較低,對PPI的影響相對較小。

分具體行業來看,計算機通信和其他電子設備制造業、汽車制造業、化學原料及化學制品制造業和醫藥制造業等在內高技術制造業在PPI中的權重均較高,而黑色金屬冶煉及壓延加工業和非金屬礦物制品業等地產產業鏈相關行業在PPI中的合計佔比也處於較高水平,對PPI的走勢有着較爲顯著的影響。

基於權重測算的結果可以看出,今年以來僅少數幾個行業對PPI變動有正向影響,其中有色金屬冶煉及壓延加工業對PPI正向貢獻最大,截止前9個月對PPI有0.28%的正向影響。而大多數行業今年以來對PPI變動爲負向影響,其中非金屬礦物制品業、黑色金屬冶煉及壓延加工業、化學原料及化學制品制造業、電氣機械及器材制造業、計算機通信和其他電子設備制造業以及農副食品加工業對PPI的負向影響均超過0.20%。

2 PPI爲何持續低於預期

2.1 高技術制造業的產能過剩仍舊沒有緩解

從產能利用率的角度出發,部分高技術制造業產能過剩的局面仍舊沒有解決。截止2024年前三季度,汽車制造業、電氣機械和器材制造業、醫藥制造業和電子設備制造業在內的高技術制造業產能利用率仍顯著低於疫情前的水平,其中汽車制造業和電氣機械制造業的產能利用率較去年同期也有一定回落。而除高技術制造業以外,受地產下行影響較大的非金屬礦物制造業產能利用率也仍舊在進一步下滑。

與上一輪產能過剩主要集中在上遊行業不同,本輪產能過剩主要集中在中下遊行業(高技術制造業、地產等),其在PPI中所佔權重更高,因此產能過剩下價格的回落對PPI下行的影響更加顯著。

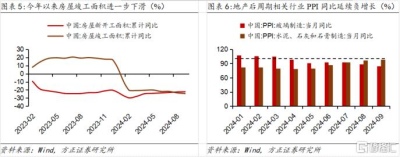

而對比來看,非金屬礦物制造業等地產相關行業的產能過剩更多來源於需求的不足。國內來看,截止2024年9月份我國房屋竣工面積累計同比增速錄得-24.4%,保交樓剩余任務較去年減少使得房屋竣工面積大幅下滑,而房屋新开工面積較去年同期降幅雖有所回落,也仍錄得較高的負增長。

需求的滑坡使得水泥和玻璃等地產後周期相關制品價格較去年明顯回落,嚴重拖累了PPI的回升。而從外部來看,22年以來美國的高利率環境抑制了居民購房意愿與能力,外部地產需求的下滑也一定程度上加劇了地產相關行業的產能過剩。

高技術制造業的產能過剩則歸因於“內卷式”競爭下供給端的擴張快於需求端的增長,以新能源汽車爲例,今年以來我國新能源汽車銷量仍錄得較高速增長,但在大量產能的投入以及歐美對我國新能源汽車出口限制措施等因素的影響下,需求端的增長不足以消化供給端的擴張,最終導致整體價格的回落。

2.2 出口未能對衝地產下行的影響

復盤歷輪PPI上行周期來看,在全球經濟回暖時,我國出口增速的回暖往往會帶動PPI上行。在2002-2003年、2009年-2010年以及2020年-2021年的三輪PPI上行周期內,我國出口增速均經歷了快速修復,並帶動PPI由負轉正,一定程度上反映出外需對於我國PPI的回暖具有重要的推動作用。

而自去年下半年以來,我國出口增速开始逐步修復並轉正,期間也帶動PPI开始見底回升,但PPI的回升幅度始終不及預期並維持在負區間,且在近期出現了二次回調的風險。

從背後原因來看,地產下行對於PPI的拖累是出口未能拉動PPI轉正的重要原因。在2002-2003年、2009年-2010年以及2020年-2021年的三輪PPI上行周期內,除了全球經濟回暖帶來的外需修復以外,我國地產投資在期間也均處於見底修復區間或是中高速增長區間,而在本輪PPI的上行周期內,我國房地產投資增速處於負增長且仍在持續下行,地產產業鏈相關企業利潤明顯收縮,抑制了價格端的回升。

我們從工業企業利潤角度入手測算了出口回升和地產投資回落對於價格端的大致影響。出口方面,我們通過出口交貨值的變化以測算出口增長對於企業營收的影響,結合企業營收利潤率得到出口增長對於企業利潤的影響;地產方面,我們通過投入產出表的結構數據直接測算地產投資下行對於工業企業利潤的影響。在今年出口增速錄得5%、房地產投資增速回落10%以及工業增加值增速錄得5.5%的假定下,出口增長和地產回落對於工業企業價格端的影響約爲-1.8%,一定程度上也印證了出口未能對衝地產下行對於價格端的影響。

總結來看,今年以來PPI持續低於預期的情形與2014年的情形較爲類似,均處於外需修復但地產下行的經濟運行背景下,而相比於2014年的情形,本輪產能過剩更多的集中在PPI權重佔比較大的中遊設備制造業,因此對於PPI的拖累更爲顯著。

2.3 國際大宗定價有所調整

相較於前兩個偏中長期因素的變化,短期對於PPI的擾動來自於國際定價的銅和石油等大宗商品價格的變化。今年上半年銅價和石油價格持續走高,帶動PPI逐步回暖,特別是銅價上漲帶來有色金屬相關行業PPI的回暖,是上半年PPI見底回升的主要動力。而在三季度,在美國“衰退交易”的擔憂以及地緣政治變化所引致的海外不確定性提升的背景下,有色金屬價格有所回調,使得PPI再次回落,面臨着二次回落的風險。

而往後看,9月24日以來我國政策組合拳陸續出台,美聯儲也开啓降息周期,對有色金屬價格或將有所提振;原油方面,隨着地緣風險事件的逐步緩釋以及OPEC+潛在增產預期的逐步兌現,預計油價仍將延續震蕩下行的趨勢。整體來看,大宗商品價格調整對PPI的擾動較三季度會有所減弱,PPI繼續下行的風險相對較低。

3 PPI同比增速轉正或待2025年下半年

3.1 地產能否修復是PPI由負轉正的關鍵

復盤歷輪PPI由負轉正的上行周期,帶動PPI轉正的主要行業集中在上遊資源品行業,具體包含兩個鏈條:一是地產相關的黑色系和非金屬礦物;二是全球定價相關的石油和有色系。結合上文分析我們可以看出,出口鏈相關行業的回暖雖然能在一段時間內帶動PPI上行,但並非PPI由負轉正的核心因素,內需修復尤其是地產產業鏈的修復是決定PPI能否由負轉正的關鍵。

9月26日的中共中央政治局會議強調要促進“房地產市場止跌回穩”,而後北上廣深在內的一线城市陸續在限購政策方面進行了放松。在10月17日住建部、財政部、自然資源部、人民銀行、國家金監總局等5部門又進一步舉行新聞發布會介紹了房地產市場平穩健康發展有關情況。

根據我們此前的測算(見報告《貨幣化安置如何實現房地產“止跌回穩”?——10月17日國新辦發布會點評》),本次增加100萬套城中村和危房改造,假設達到上輪高點比例50%,對應50萬套貨幣化安置。按照70%-90%的購房率,對應35-45萬套購买力,2023年商品房銷售大約1161萬套(新房+二手房),可拉動3%-3.9%的銷售。從潛在空間來看,發布會指出“只要前期工作做得好,我們還可以在100萬套基礎上繼續加大支持力度”。按照發布會披露,全國35個大城市,需要改造的城中村就有170萬套;全國需要改造的危舊房有50萬套。

假設293個地級市,其他城市需要改造的城中村住房是35個大城市的20%-50%,即對應1.0-2.4萬套/城市,那么其他城市大約有251-627萬套的需求,全國總需求(加上危房)約471-847萬套。假設貨幣化安置比例50%、按照70%-90%的購房率,可以拉動全國住房銷售165-381萬套(新房+二手房),樂觀情形下有望帶動明年商品房銷售面積增速由負轉正,而從商品房銷售面積對房地產投資的領先性來看,明年房地產投資增速也有望止跌回穩。

展望明年來看:一方面,在海外大選以及地緣政治事件等不確定性因素的影響下,我國出口增速大概率較今年有所放緩,一定程度上會對我國高技術制造業的產能過剩造成負面影響,不利於PPI的平穩回升;而另一方面,若明年我國房地產市場能逐步止跌回穩,則其對PPI影響的高彈性有望帶動PPI逐步轉正,而考慮到地產投資回暖到PPI的傳導過程,對應PPI同比增速轉正或至少等到2025年下半年。

3.2 PPI上行周期中股債表現

復盤歷輪PPI上行周期內各行業權益市場表現來看,PPI上行周期中化工、有色在內的周期資源品板塊以及家用電器、建築材料在內的地產相關板塊均表現較優。此外,食品飲料、汽車、醫藥生物和機械設備板塊在PPI上行周期內也表現較優,具有較高的勝率。

債市方面,在歷輪PPI上行周期內10年國債收益率均呈現上行趨勢,即PPI上行周期內債市整體呈現走熊的態勢。但歷輪PPI內債市走熊的幅度以及期間債市的走勢均有較大差別,央行曾在2016年四季度的貨政報告中專門提及了PPI變化與貨幣政策之間的關系,對於不同原因引起的PPI負增長貨幣政策操作會有所區別,而經濟基本面的修復節奏同樣會影響債市預期,這些因素或是導致歷輪PPI上行周期內債市走勢有所分化的重要原因。

4 風險提示

房地產政策落地效果不及預期;工業生產結構產生重大變動;海外需求仍具有一定不確定性。

以上爲報告部分內容,完整報告請查看《PPI緣何持續低於預期,明年能否由負轉正?》,分析師:蘆哲 S1220523120001 李昌萌 S1220523120004。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:PPI緣何持續低於預期,明年能否由負轉正?

地址:https://www.twnewsletter.com/article/53942.html