哪些企業有望在化債中受益?

近期財政政策落地應對地方化債

自今年9月底一攬子穩增長政策以來,降准降息、新創立貨幣政策工具、資本市場改革等領域均有多項新政陸續落地,投資者焦點之一爲財政政策的發力方向和力度。11月8日全國人大常委會宣布表決通過關於批准《國務院關於提請審議增加地方政府債務限額置換存量隱性債務的議案》的決議,並召开新聞發布會[1]。具體部署上:1)增加6萬億元地方政府債務限額置換存量隱性債務,2024-2026年每年2萬億元;2)從2024年开始,連續5年每年從新增地方政府專項債券中安排8000億元,累計可置換隱性債務4萬億元。3)2029年及以後到期的棚戶區改造隱性債務2萬億元,仍按原合同償還。

化債方案有助於明顯減輕地方債務壓力

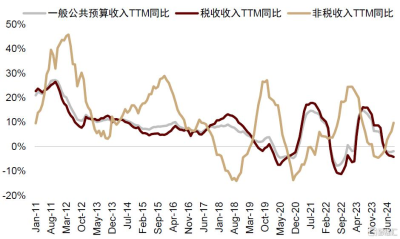

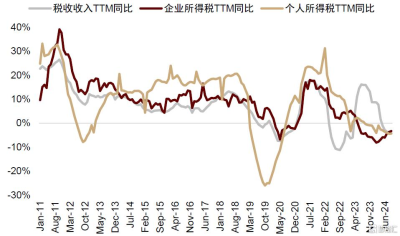

從當前財政基本情況來看:1)一般公共預算收入:2024年1-9月全國一般公共收入同比-2.2%,9月全國一般公共收入TTM同比-1.9%。其中,1-9月稅收收入同比-5.3%,非稅收入同比+13.5%。從歷史數據看,稅收收入增速與非稅收入增速呈現一定負相關性,非稅收入增長部分緩解稅收下降影響。稅收收入中, 1-9月企業所得稅同比-4.3%,9月企業所得稅TTM同比-3.3%[2]。

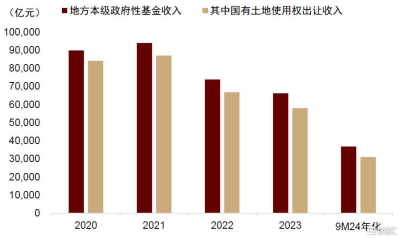

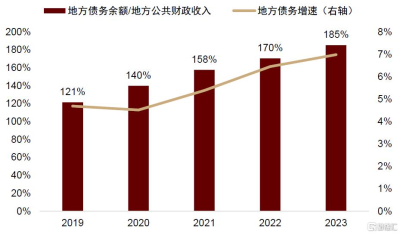

2)政府性基金收入:1-9月地方本級政府性基金收入同比-22.5%,其中國有土地使用權出讓收入同比-24.6%。2021到2023年,國有土地使用權出讓收入累計下降33.4%。3)地方債務:2023年地方債務余額佔地方公共財政收入的比值爲185.1%,較2022年提升14.7ppt,且近幾年比重有所擡升。

4)隱性債務:11月8日人大常委會後發布會上財政部部長提到[1],2023年末經過逐級上報,全國隱性債務余額爲14.3萬億元,考慮法定政府債務和隱性債務後的全國政府負債率(債務余額/GDP)爲67.5%。此次化債方案將使得2028年之前地方需消化的隱性債務總額從14.3萬億元大幅降至2.3萬億元,將顯著降低地方隱性債務規模,有助地方暢通資金鏈條,增強發展動能。

圖表:歷史來看稅收收入增速和非稅收入增速顯現一定負相關

資料來源:Wind,中金公司研究部

圖表:企業所得稅增速情況

資料來源:Wind,中金公司研究部

圖表:土地出讓收入對地方政府影響

資料來源:Wind,中金公司研究部

圖表:地方政府債務增速

資料來源:Wind,中金公司研究部

對上市公司有何影響?哪些領域有望在化債中受益?

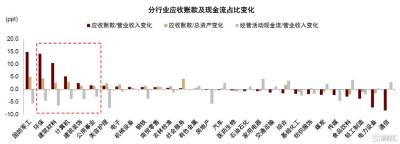

我們在近期發布的2025年度展望《已過重山》中認爲,近年地方政府債務壓力邊際增長,使得A股上市公司中部分行業政府账款佔比較高,我們建議關注A股上市公司2021年至3Q24應收账款佔營業收入(ttm)的比重變化,其中環保、建築材料、計算機、建築裝飾及公用事業佔比分別增長14.1/10.5/5.1/2.5/1.6ppt,對應行業經營活動現金流佔營業收入比重回落程度較高。

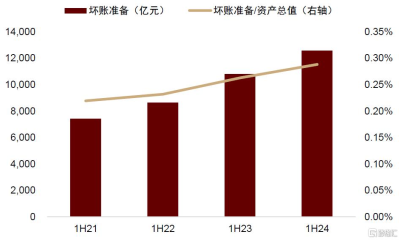

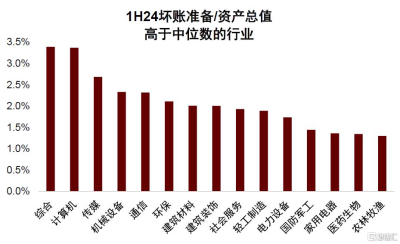

化債方案有望改善地方政府債務壓力,並且近期中央印發《關於解決拖欠企業账款問題的意見》[3],若未來相關企業應收账款回收周期縮短,上述行業現金流表現或將改善。另外從A股上市公司壞账准備情況來看,1H24壞账准備佔總資產的比重爲0.29%,過去三年小幅上漲0.07ppt,壞账准備與應收账款的比值小幅擡升,從1H21的11.1%提升至1H24的13.5%,可能意味着過去幾年企業應收账款的整體質量也有所下降,當前財政發力化債也有助於改善上市公司的應收質量,結合2024年中報情況,計算機、傳媒、機械設備、通信、環保、建築材料、建築裝飾等行業壞账准備佔資產總值的比值較高。本次報告中我們也結合了中金行業分析師[4]的觀點,對上述重點行業和建議關注公司梳理如下:

► 環保:環保行業仍處於整合階段,預計未來企業端的新增投資將繼續放緩;收並購活躍,行業集中度或將有所提升。國家加大力度支持地方政府化債,處置需求有望逐漸提升,行業現金流有望轉暖。化債落地有利於to G業務現金流修復,主要利好水務、垃圾發電、環衛等。

► 建築建材:明年地產新开工、竣工可能同比仍承壓,但隨着積極財政改善需求,基建實物工作量有望得到恢復,同時建築央國企、消費建材、水泥等板塊有望獲益於地方化債。1)建築央國企作爲重點工程的主要執行者,在地方建築產業鏈的回款序列中受償優先級較高,是財政寬松下基本面受益較快、確定性較高的領域之一,在化債支持下不僅有望改善回款,還可能有助於改善訂單質量,促進訂單增長恢復;2)消費建材方面,前期因應收账款壓力較大轉向縮表回籠現金,化債政策落地後有望改善回款、縮短账期、減少減值,促進企業從縮表重回擴張;3)化債落地對水泥需求有支撐作用,有望釋放專項債資金用於推進實物工作量部分。

► 計算機:政務信息化公司及部分to G業務佔比較大的公司過往兩年相關業績受地方財政影響相對較大。政策支持下上述領域的新籤訂單、應收账款有望得到改善。

► 銀行:債務置換有助於銀行改善資產質量,同時由於地方專項債券的風險權重較低,債務置換也將降低銀行核心一級資本消耗,雖然可能降低息差,但總體利好銀行板塊尤其是部分地方性銀行。

圖表:上市公司壞账准備佔資產比例

注:數據爲全部A股

資料來源:Wind,中金公司研究部

圖表:壞账准備佔資產比例較高行業

資料來源:Wind,中金公司研究部

圖表:1Q21至3Q24應收账款佔營業收入(TTM)比重變化

資料來源:Wind,中金公司研究部

風險提示:政策落地不及預期;企業受益程度不及預期。

本文摘自中金公司2024年11月17日已經發布的《哪些企業有望在化債中受益?》

李求索 分析員 SAC 執證編號:S0080513070004 SFC CE Ref:BDO991

張歆瑜 聯系人 SAC 執證編號:S0080124070034

黃凱松 分析員 SAC 執證編號:S0080521070010 SFC CE Ref:BRQ876

李瑾 分析員 SAC 執證編號:S0080520120005 SFC CE Ref:BTM851

魏冬 分析員 SAC 執證編號:S0080523070023 SFC CE Ref:BSV154

朱嘉懿 聯系人 SAC 執證編號:S0080123040067

劉欣懿 聯系人 SAC 執證編號:S0080123070090

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:哪些企業有望在化債中受益?

地址:https://www.twnewsletter.com/article/56263.html