再融資債來臨,衝擊會如何?

本周債市繼續震蕩走強,超長債與資金表現略微偏弱。本周債市繼續震蕩走強。10年國債利率本周累計小幅下行1.2bps至2.09%,7年國債則顯著下行3.8bps至1.94%。信用債利率普遍小幅下行。超長債和資金表現略微偏弱,30年國債收益率本周小幅上升0.5bps至2.28%,1年AAA存單利率也累計小幅上升0.5bps至1.86%。

債市這種結構變化下是對未來供給放量,特別是再融資債供給放量的擔憂。此前政府公布的化債計劃中,將在2024-2026年分三年下放6萬億化債額度,其中每年2萬億。雖然今年並不確定是否全部完成發行,但即使大部分在今年發行,考慮到年內只剩6周左右時間,供給壓力也不小。下周本輪再融資債將拉开帷幕,那么如何看待置換隱債的再融資債供給衝擊呢?

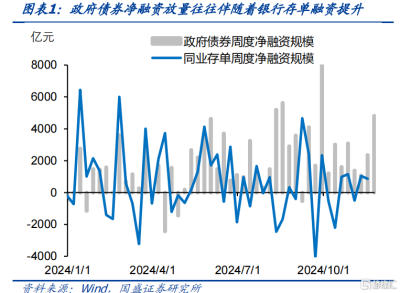

市場擔憂一方面集中在對短端資金衝擊上。政府債券供給增加會增加短期資金需求。將加大銀行等的負債壓力,需要銀行增加存單等融資來補充負債。從數據來看,今年政府債券淨融資與存單淨融資之間具有一定的正相關性,短期政府債券供給壓力的上升確實可能會帶來存單融資需求的提升。而這在當前債券承接壓力集中於大行的情況下可能體現的更爲明顯,由於目前政府債券承接者集中於大型銀行和股份行,而被置換的隱性債務則有很多是中小銀行貸款以及其他非標資產,這導致資產集中於大行。但同時,存款增速方面大行卻並不具有明顯優勢,這導致大行資產負債缺口壓力相對更大,8月政府債券供給放量以來,存單淨融資就集中在大行層面。

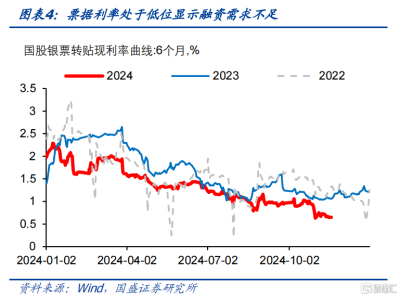

但從央行、其它融資需求,以及衝擊節奏上來看,政府債券供給對資金的衝擊或相對有限。雖然此前政府債券供給放量確實對資金形成短期壓力,但目前來看,這種壓力或相對此前較低。一方面,隨着政府債券供給放量,央行或增加資金投放進行配合,9月底央行行長潘功勝曾表示年內還有1-2次降准,預計近期存在落地可能;另一方面,由於當前債券供給是置換債券,因而在政府債券放量的同時,其它融資部分被償還,因而均呈現偏弱狀態,當前6個月國股轉帖票據利率僅爲0.65%,顯示信貸依然偏弱。最後,從資金衝擊結構來看,一般在置換債券放量初期影響較大,發行中後期資金往往趨於穩定。這是由於前期置換債券會產生淨資金需求,但在中後期,隨着資金撥付和置換的推進,前期發行債券獲得資金將逐步釋放,因而流動性衝擊將明顯緩和。因此,如果這次再融資債發行有資金衝擊,可能也更多集中在本月中下旬。

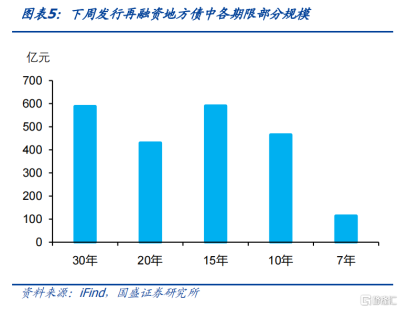

另一方面,市場擔憂地方債發行期限較長,將衝擊金融機構承接能力,導致超長端期限利差攀升。本次再融資債發行期限相對都比較長,下周2201億再融資債發行中,30年佔比達29.5%,10年以上佔比80.7%,佔絕大部分。政府債券發行期限較長可能增加銀行的承接壓力。如果銀行將其放入銀行账戶,則會面臨利率敏感度考核壓力,如果放入交易账戶,則會面臨淨值波動風險。長債的放量可能導致期限利差拉大,目前30年和10年國債利差已經上升至19bps,而30年和7年利差已經上升至34bps。

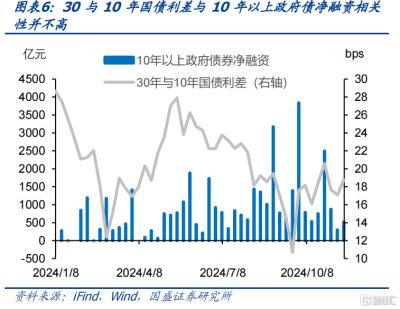

事實上,短期長債的供給衝擊影響有限,而預期相對更爲重要。雖然長債供給將明顯放量,這會對銀行的承接形成壓力。但需要看到,增量債券佔銀行存量比例依然較爲有限,截止今年10月,存款類金融機構持有各類債券72.9萬億,新增2萬億再融資債,佔其比僅爲2.7%左右,整體影響有限。另外,從此前經驗來看,預期往往比現實更重要。今年3月以來30年和10年國債利差高點出現在5月下旬,最高水平爲28bps左右。當時是確定超長期特別國債的發行節奏。但後續超長期特別國債發行落地,並且8月之後超長債供給放量,但30年與10年國債利差卻並未隨之擴張,反而有所收窄。因而短期來看,隨着供給落地,預計30年與10年國債利差也將見頂,或不會持續拉大。而中期來看,隨着未來幾年長久期政府債券的持續放量,需要銀行監管指標和其他方面進行相應調整,來緩解銀行承接長久期債券的壓力。

預計債市將繼續震蕩走強,等待配置機會來臨。短期債市可能繼續保持震蕩,一方面,需要等待年底中央經濟工作會議給出更爲明確的政策信號,另一方面,市場也在等待供給衝擊落地。但隨着未來幾周不確定性落定,對債市的壓制因素將逐步解除。同時,基本面的改善需要更爲寬松的貨幣政策,預計債市將逐步震蕩走強。如果年內降息降准等政策落地,年內長端利率有望再度接近甚至突破前低。而在長端利率有所下行,且非銀負債端有所恢復之後,明年初,信用債也有望迎來趨勢性行情。

風險提示:風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期;測算可能產生的風險

本周債市繼續震蕩走強,超長債與資金表現略微偏弱。本周債市繼續震蕩走強。10年國債利率本周累計小幅下行1.2bps至2.09%,7年國債則顯著下行3.8bps至1.94%。信用債利率普遍小幅下行,3年和5年AAA-二級資本債利率分別下行1.2bps和2.9bps。超長債和資金表現略微偏弱,30年國債收益率本周小幅上升0.5bps至2.28%,1年AAA存單利率也累計小幅上升0.5bps至1.86%。

債市這種結構變化下是對未來供給放量,特別是再融資債供給放量的擔憂。此前政府公布的化債計劃中,將在2024-2026年分三年下放6萬億化債額度,其中每年2萬億。雖然今年並不確定是否全部完成發行,但即使大部分在今年發行,考慮到年內只剩6周左右時間,供給壓力也不小。下周再融資債將开始放量發行,供給發行2201億元,這將拉开再融資債供給帷幕,那么如何看待置換隱債的再融資債供給衝擊呢?

市場擔憂一方面集中在對短端資金衝擊上。政府債券供給增加會增加短期資金需求。即使再融資債是置換債券,後續會將所得資金置換貸款、非標等隱性債務,但考慮到置換會有時滯,過程中可能有資金衝擊。這種衝擊將加大銀行等的負債壓力,需要銀行增加存單等融資來補充負債。從數據來看,今年政府債券淨融資與存單淨融資之間具有一定的正相關性,短期政府債券供給壓力的上升確實可能會帶來存單融資需求的提升。而這在當前債券承接壓力集中於大行的情況下可能體現的更爲明顯,由於目前政府債券承接者集中於大型銀行和股份行,而被置換的隱性債務則有很多是中小銀行貸款以及其他非標資產,這導致資產集中於大行。但同時,存款增速方面大行卻並不具有明顯優勢,這導致大行資產負債缺口壓力相對更大,8月政府債券供給放量以來,存單淨融資就集中在大行層面。

但從央行、其它融資需求,以及衝擊節奏上來看,政府債券供給對資金的衝擊或相對有限。雖然此前政府債券供給放量確實對資金形成短期壓力,但目前來看,這種壓力或相對此前較低。一方面,隨着政府債券供給放量,央行或增加資金投放進行配合,9月底央行行長潘功勝曾表示年內還有1-2次降准,預計近期存在降准落地可能;另一方面,由於當前債券供給是置換債券,因而在政府債券放量的同時,其它融資部分被償還,因而均呈現偏弱狀態,當前6個月國股轉帖票據利率僅爲0.65%,顯示信貸依然偏弱,其它融資需求收縮將爲政府債券承接騰挪出空間。最後,從資金衝擊結構來看,一般在置換債券放量初期影響較大,發行中後期資金往往趨於穩定。這是由於前期置換債券會產生淨資金需求,但在中後期,隨着資金撥付和置換的推進,前期發行債券獲得資金將逐步釋放,因而流動性衝擊將明顯緩和。因此,如果這次再融資債發行有資金衝擊,可能也更多集中在本月中下旬。

另一方面,市場擔憂地方債發行期限較長,將衝擊金融機構承接能力,導致超長端期限利差攀升。本次再融資債發行期限相對都比較長,下周2201億再融資債發行中,30年佔比達26.7%,10年以上佔比73.0%,佔絕大部分。政府債券發行期限較長可能增加銀行的承接壓力。如果銀行將其放入銀行账戶,則會面臨利率敏感度考核壓力,如果放入交易账戶,則會面臨淨值波動風險。長債的放量可能導致期限利差拉大,目前30年和10年國債利差已經上升至19bps,而30年和7年利差已經上升至34bps。

事實上,短期長債的供給衝擊影響有限,而預期相對更爲重要。雖然長債供給將明顯放量,這會對銀行的承接形成壓力。但需要看到,增量債券佔銀行存量比例依然較爲有限,截止今年10月,存款類金融機構持有各類債券72.9萬億,新增2萬億再融資債,佔其比僅爲2.7%左右,整體影響有限。另外,從此前經驗來看,預期往往比現實更重要。今年3月以來30年和10年國債利差高點出現在5月下旬,最高水平爲28bps左右。當時是確定超長期特別國債的發行節奏。但後續超長期特別國債發行落地,並且8月之後超長債供給放量,但30年與10年國債利差卻並未隨之擴張,反而有所收窄。因而短期來看,隨着供給落地,預計30年與10年國債利差也將見頂,或不會持續拉大。而中期來看,隨着未來幾年長久期政府債券的持續放量,需要銀行監管指標和其他方面進行相應調整,來緩解銀行承接長久期債券的壓力。

預計債市將繼續震蕩走強,等待配置機會來臨。短期債市可能繼續保持震蕩,一方面,需要等待年底中央經濟工作會議給出更爲明確的政策信號,另一方面,市場也在等待供給衝擊落地。但隨着未來幾周不確定性落定,對債市的壓制因素將逐步解除。同時,基本面的改善需要更爲寬松的貨幣政策,預計債市將逐步震蕩走強。如果年內降息降准等政策落地,年內長端利率有望再度接近甚至突破前低。而在長端利率有所下行,且非銀負債端有所恢復之後,明年初,信用債也有望迎來趨勢性行情。

年底中央經濟工作會議之前,對政策的不確定性依然存在,這將約束長債利率下行空間,而政策預期波動也會帶來長債利率的波動,我們預計年內長債可能繼續保持震蕩。但隨着政府債券發行節奏放緩,以及央行對資金關注度提升,同業融資成本下降等因素推動之下,資金將繼續保持寬松,短端利率有望進一步下降,短債資產加槓杆具備更高性價比。我們延續對10年國債短期2.05%-2.2%震蕩區間的判斷,以及1年AAA存單下降至1.8%左右的判斷。

風險提示

風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期;測算可能產生的風險。

本文節選自國盛證券研究所於2024年11月17日發布的研報《再融資債來臨,衝擊會如何?》,分析師:楊業偉 S0680520050001

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:再融資債來臨,衝擊會如何?

地址:https://www.twnewsletter.com/article/56266.html