債券市場幾個值得商榷的共識

最近債券市場調整的較快,部分機構認爲調整已經到位了,主要是基於下面幾個市場共識,但我們認爲恰恰有些共識還是值得商榷的。

第一,市場認爲,這次調整和之前一樣,是短期利多出盡,調整後利率還會下行,但我們認爲這個觀點值得商榷。盡管今年是債券牛市,但8月份之前,債券市場也出現過幾次調整,例如第一次降息後。但每次調整幅度都不大,並且很快利率再度進入下行趨勢。所以,這一次很多機構也是認爲這一次債券調整是短期的。

我們認爲,這一次和之前幾次調整不一樣。這次是因爲宏觀數據出現了改善(既有經濟內生下行動力的放緩,也有外生刺激政策持續釋放後的預期改善),疊加當前利率偏低和止盈盤的壓力。盡管未來經濟下行的壓力依然客觀存在,這意味着從更長期看,利率下行的趨勢似乎沒有結束。但短期內,經濟的改善具有連續性,至少會維持1個季度吧。從數據上看,部分數據才剛剛开始改善,這個趨勢恐怕短期內難改變。再加上臨近四季度,止盈的需求較大,所以這一次調整的時間和幅度都要超過之前幾次。

當然,等政策效果釋放完,宏觀數據再度走弱的時候,債券的機會也就來了。但這需要耐心和時間。

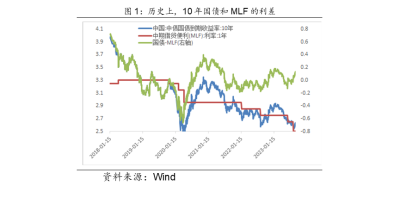

第二,市場認爲,目前10年國債接近2.7%的水平,和MLF的利差接近20bp,也到了最近幾年的高點,目前的利率水平相當於2.75%的MLF時候的2.95%的10年國債,因此覺得10年國債有價值,可以买。我們認爲這個觀點值得商榷。確實這幾年10年國債圍繞MLF上下波動。中期內看,在經濟不是很強的時候,10年國債不會明顯高於MLF;但是短期內,這個利差可以高到40bp甚至更高。所以,我們不能用中期的視角去看短期的問題。

從情緒上看,如果一旦10年國債向上突破2.7%的位置,打破了市場認爲有價值的點位,債券利率可能會加速反彈。我們傾向認爲,不要去預判短期內利率波動的點位,更關鍵的是利空因素有沒有消化,如果消化了,即使現在10年國債在2.6%,也有價值;如果利空因素沒有消化完,即使10年國債到了2.8%,短期也沒什么價值。

第三,市場認爲,近期資金緊張了,央行還是要降准。這也是需要商榷的。資金爲什么緊張?我們認爲除了季節性因素之外,還有幾個原因:

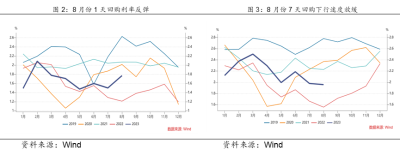

(1)資金利率過低可能引發過度套利。這個問題可以驗證,因爲8月以後,資金面比過往要緊張一些。1天回購利率甚至出現反季節的反彈,這不能排除央行在流動性投放上的態度的變化。這一點從日常的資金投放也可以感受到。

(2)匯率貶值帶來的資金約束。這一點無需多分析。雖然利率是核心和綱,匯率在利率政策影響下由市場形成,但匯率貶值到一定的位置後,還是會反過來對利率形成一定的影響並約束貨幣政策的放松。

(3)信貸可能局部改善帶來的資金變化等等。最近從票據利率的反彈以及房地產政策釋放後的效果,可以驗證。

(4)地方債發行較快。但是這個問題,我們此前分析過,發行的時候確實因爲地方債繳款,導致資金收緊,但財政投放,資金又會變松。

綜合而言,央行主觀上避免資金過度導致的過度套利,客觀上因爲匯率貶值到一定程度反過來約束流動性的寬松,都會導致資金較之前趨緊張。那么這個階段,央行還會降准嗎?

第四,股市不行,債券沒什么調整的壓力。這也是個錯覺。我們之前分析過,股市,商品,匯率和債券都和經濟趨勢相關,但各類資產也有別的因素驅動,例如估值,供需,制度等等。有時候一起漲,有時候一起跌,有時候各玩各的。我們發現市場對此是有誤解的:

(1)部分機構認爲股債蹺蹺板一直存在。我們有個交流的群,每天討論股票的時間比債券多很多,似乎只要把股票弄明白,債券反着走就行。姑且不說股債是不是反向,要把股票搞明白,恐怕也比搞懂債券更難。

(2)當發現股票和債券走勢體現的內在宏觀邏輯不一樣的時候,就會有人說要么股票錯了,要么債券錯了,要么商品錯了。都對或都錯就不可能嗎?這和照鏡子是一個道理。你覺得你帥,照鏡子,怎么發現不帥?可能是鏡子錯了,因爲鏡子是凹凸鏡,你是帥的;也可能是你錯了,鏡子是正常的,就是你不帥;也可能都錯了,你就是不帥,鏡子也是凸凹鏡。

我們並不是說我們不需要觀察股市和商品,恰恰應該去觀察不同資產的表現,但更應該把握不同資產的內在運行邏輯,並需要認識到在一定時期內,資產背後運行邏輯的差異是正常的。

因此,如果了解了目前市場的共識背後存在的認識風險和偏差後,在策略上,就會有更多和過去不一樣的操作。實際上,債券市場環境一直在變化,我們也需要不斷變化策略。

(1)過去債券市場一出現調整,機構就买买买。現在是不是也應該這樣?恐怕和過去不太一樣。先觀望,再動。至少需要看到影響債券市場的利空因素都消化的差不多了,債券的機會才會重新到來。

(2)一旦債券市場調整,就去死扛,對不對?此前確實是持倉不折騰,因爲票息還高,因爲調整都是短期的。但目前利率很低,票息難抵淨價在短期內的虧損。這一點相信大家都有很直觀的感受。因此,該止盈還是要止盈,尤其是倉位,久期和槓杆都高的機構。

(3)會不會產生踩踏?可能會。其實踩踏並不是貶義詞,任何市場,漲多了,就會出現踩踏。邏輯上講,踩踏是因爲市場發生變化後,機構持倉拋出引發更多產品淨值的回撤或者組合業績的下行,並進一步引發機構拋債的行爲。本質上看,這就是風險釋放的過程,並且到了一定的階段,債券市場也會逐步的穩定。

此外,我們深刻體會到,別管多么堅固的攻守同盟,一旦機構感覺到市場發現了變化後,陣线都會瓦解。其實這就是金融市場的特徵,市場永遠是在分歧—共識---再分歧—再共識的循環裏面不斷的迭代。

注:本文選自華創證券於2023年9月9日發布的《債券市場幾個值得商榷的共識---華創證券投顧部債券策略思考-2023-9-9》,朱德健 SAC:S0360622080006

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:債券市場幾個值得商榷的共識

地址:https://www.twnewsletter.com/article/16118.html