資金面爲何收緊,又將去向何方?

01資金面爲何收緊,又將去向何方?

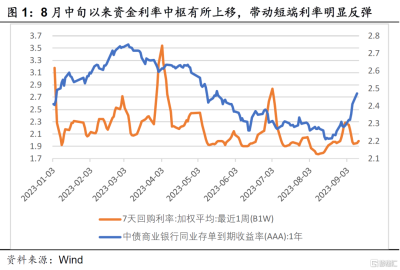

8月中旬央行超預期下調公开市場逆回購利率10bp和1年期MLF利率15bp,當時市場普遍解讀爲央行向市場傳達更爲寬松的貨幣政策基調,資金面寬松格局有望延續。但出人意料的是,央行超預期降息後,資金面不僅沒有進一步寬松,反而逐步趨緊。8月底跨月資金面甚至頗有點“山雨欲來風滿樓”的意味,跨月結束後的9月上旬資金面也並未如此前月初一般快速緩和,9月上旬資金利率的中樞水平較8月降息前明顯上移,這也帶動了短端利率快速反彈。爲何降息後資金面不松反緊?未來資金面將如何變化?本文將試圖爲這兩個問題尋找答案。

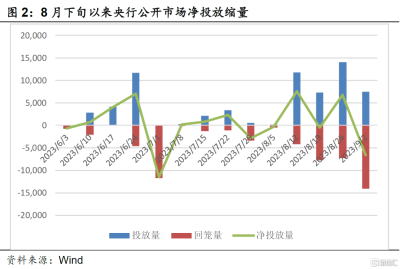

降息後爲何資金面不松反緊?供給縮量、需求上升引發供需失衡。從資金供給的角度看,8月中旬以來,除8月15日公开市場降息當周央行進行了7580億元的資金淨投放外,8月21日至9月10日的三周時間,央行公开市場累計淨投放爲-300億元,也就意味着央行爲應對跨月資金缺口而投放的流動性在9月上旬已經被全部回籠。央行出於控制金融市場過度加槓杆行爲和維穩匯率的動機,適度收緊公开市場流動性供給,是導致降息後資金面超預期收緊的原因之一。

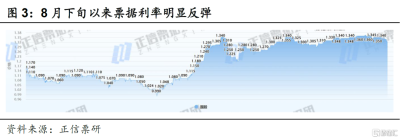

從資金需求的角度看,8月信貸和社融數據較7月大幅反彈且好於去年同期,顯示出銀行體系對實體經濟的融資支持力度有所強化。由於銀行體系向實體經濟進行流動性投放,會通過派生存款繳納法定存款准備金的方式,消耗銀行體系的基礎貨幣,因此信貸投放明顯放量無疑會使得銀行體系對基礎貨幣的需求上升,從而導致資金面的被動收緊。從票據利率走勢來看,這一趨勢大概率在9月上旬得到了延續,8月下旬至9月上旬資金面持續偏緊也就不足爲怪了。

未來資金面怎么看?恐怕仍需保持警惕。進入9月中旬以來,隨着央行持續在公开市場進行淨投放,資金面出現了一定程度的緩和,資金利率下行帶動中短端利率有所回落。但展望未來,資金面缺口依然存在,在央行貨幣政策基調不再過度寬松的背景下,不可對資金利率的進一步下行抱過高期待,反而需要警惕資金面持續擾動,資金利率波動加劇的風險。

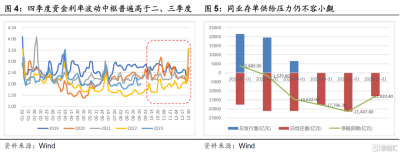

首先,資金面擾動期逐步臨近。從歷史數據來看,華創證券不難發現從全年資金利率波動的節奏看,四季度資金利率波動幅度和利率中樞僅次於一季度,通常明顯高於二、三季度。原因在於一方面10月有國慶長假,跨節疊加季末,時點因素導致資金供需失衡,因此三季度末四季度初的資金面波動延續時間通常較長;另一方面10月又是傳統的繳稅大月,繳稅帶來的基礎貨幣回籠,使得直至10月下旬資金面的波動也不會完全平息。因此隨着9月稅期、三季度跨季和國慶長假臨近,資金面擾動期逐漸到來,資金利率的波動也將大概率隨之加劇。

其次,債券發行節奏對資金面的擾動也將持續。一方面正如華創證券在此前的報告中曾多次分析的,從政府債券的發行節奏看,考慮到9月底前需要完成年內的地方專項債發行,前期國債的發行進度也相對緩慢,年底前政府債券的發行壓力依然較大,對流動性的持續抽水效應值得警惕;另一方面近期銀行同業存單的到期壓力依然維持在較高水平,而資金面邊際收緊後,同業存單發行難度有所上升,淨發行顯著下降,考慮到銀行信貸投放對基礎貨幣的剛性需求和淨發行收縮後延後的再融資壓力,存單供給壓力對資金面的擾動和對資金利率的推升效應不容忽視。

第三,匯率波動對流動性的掣肘仍需警惕。近期隨着匯率再次貶值並一度突破7.35,匯率貶值對流動性的影響也有所顯現。匯率貶值壓力較大的階段,一方面會使得央行考慮匯率穩定,在貨幣政策寬松和公开市場投放的決策上有所掣肘,另一方面也不排除央行會在貶值壓力較大的階段直接對匯率進行幹預,而幹預操作本身也會使得流動性被動收緊。因此雖然短期而言匯率有企穩跡象,但仍需警惕匯率波動對流動性和資金面的影響。

第四,央行貨幣政策基調的細微調整值得關注。從8月中旬央行超預期降息以來,華創證券不難發現央行在公开市場操作層面逐步趨於謹慎:即使資金面偏緊的階段,央行的公开市場淨投放也較爲克制;而一旦資金面轉松,央行就會通過減少OMO續作金額快速回籠多余流動性,避免資金面過於寬松。除此之外,更強調通過穩地產、促消費等政策組合提振需求。由此可見,隨着此前總量貨幣政策的持續寬松,進一步貨幣寬松的政策效應可能邊際遞減,當前央行的政策重心已經逐步轉向直接的需求側刺激措施。這一方面可能使得短期總量貨幣政策進一步加碼的概率有所降低,另一方面也可能導致實體經濟觸底乃至回暖的速度有所加快。不可忽視政策持續刺激下,經濟短期企穩乃至回升的可能性,以及進而可能導致的貨幣政策基調的持續微調。

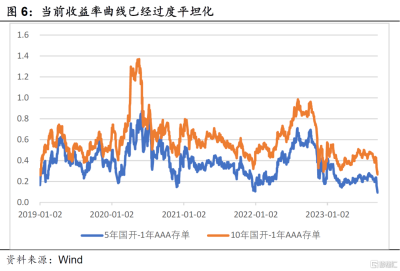

對債市而言,目前資金利率和存單利率已經出現明顯反彈,10年國开、5年國开等中長端活躍品種與1年期AAA存單之間的利差已經壓縮到2019年以來新低。在資金面易緊難松,資金利率易上難下的背景下,當前的中長端利率與短端利率之間的利差保護已經不足,收益率曲线過度平坦化背景下,一旦未來資金利率超預期反彈,債券收益率也將面臨調整壓力。因此隨着近期資金面邊際緩和,逐步止盈落袋爲安仍是較爲穩妥的投資策略。

02周三策略回顧

油價和通脹:投顧部債市早盤策略(2023-9-13)

【投顧部市場跟蹤】華創證券認爲短期內債券市場依然沒有調整到位,需要關注:

(1)最近油價持續反彈,既有需求改善的原因,也有OPEC減產的原因。按照目前的OPEC的估計,未來原油的供需缺口仍大,那么油價可能進一步反彈。油價反彈,會導致fed加息預期提高,帶來美債利率和美元指數的反彈,進而對人民幣匯率形成進一步的壓力,並且帶來國內通脹水平的回升。這些問題,都會對國內債券市場形成壓力。國內方面,商品期貨也表現較強,對債券同樣存在壓力。

(2)匯率方面,7.3似乎是央行的臨界點,這個位置不能容忍進一步的貶值。最近匯率在這個位置穩定後,市場又認爲會降准。這個問題本身是不可兼顧的。匯率的穩定恰恰是犧牲了資金的寬松帶來的,如果資金又過度寬松,又會帶來匯率的不穩定。所以,華創證券不認爲目前有降准的可能性。

(3)從市場情緒看,利率依然呈現反彈多了,有人抄底;利率下多了,有人止盈的特徵。但利率的底部還是在逐步擡高,未來也要面臨宏觀數據改善的持續衝擊,因此市場情緒並不穩定。

因此,華創證券認爲債券市場調整沒有結束。策略上,華創證券建議倉位高的機構繼續止盈;倉位低的,等待更好的买點,不着急抄底債券。

股跌,資金松,債券繼續止盈 :債市午盤策略(2023-9-13)

【債券市場跟蹤】周三早盤利率下行,資金松帶來短端利率下行較快,股市下跌對長端也形成小幅的利好。華創證券建議機構可以利用利率下行期繼續止盈:

(1)從資金面看,前期央行逐步淨投放後,資金开始寬松。但後期到期資金多,央行也开始降低投放的規模,疊加後期依然面臨繳稅等因素,因此資金面的寬松不太持續。

(2)當天股市弱勢給了長端利率喘息的機會,午後依然需要關注股市的變化,一旦股市反彈,長債又會面臨壓力。但從利率下行的幅度看,並沒有突破這幾天的利率低點;此外,作爲前期最活躍的品種30年國債表現依然偏弱,也說明目前市場還是有謹慎的心態。

此外,需要關注最近各地持續的限購放松和針對金九銀十的房地產促銷活動,是否會帶來房地產成交量的短期改善。

策略上,如果利率再度下行,建議機構可以繼續止盈;如果股市反彈導致債券利率反彈,建議機構不着急抄底。

注:本文來自華創證券2023年9月14日發布的《資金面爲何收緊,又將去向何方?——華創投顧部債券日報2023-9-13》,分析師:吉靈浩 SAC:S0360623070003

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:資金面爲何收緊,又將去向何方?

地址:https://www.twnewsletter.com/article/16567.html