板塊穩健+產品空間,同仁堂科技(01666.HK)的雙重市場潛力

衆所周知,港股市場,中藥股長期以來估值偏低。從市淨率來看,整個中醫藥概念的市淨率不到1倍。這背後很大一部分原因在於港股市場投資人尤其是外資長期以來對中醫、中藥的不了解,甚至對動植物入藥的誤解。

(來源:富途行情)

近日,同仁堂科技公布了2023年度財報,數據顯示,2023年同仁堂科技實現營收67.73億元人民幣,同比增長13.04%;實現歸母淨利潤5.90億元,同比增長1.25%。

從財報不難發現,同仁堂科技整體表現穩打穩扎。一方面,營收的持續增長展現了市場拓展上的良好成績,也反映了公司產品獲得的廣泛認可以及需求的穩定性。

具體到產品層面,2023年,公司銷售額超過500萬元的產品達到62個,其中9個產品銷售額過億。過億產品的數量在中藥行業名列前茅。一方面能分散風險,根據市場的情況,重點發力相關產品。其次,像六味地黃系列等產品,具有相當大的市場容量,只要努力提高市場佔有率,即可獲得較大的增長彈性。市佔率提高1%,帶來的增量銷售可能就超過數個小品種的總量。

另一方面,歸母淨利潤增長雖略顯保守,但仍然保持了穩健的盈利水平,表明公司在成本控制,運營效率上的核心競爭力。

結合資本市場表現來看,同仁堂科技目前動態市盈率僅爲9倍、市淨率約爲0.9倍,盡管估值與整個板塊相當,但仍然有一定的潛力空間。

首先,第一重潛力,來自板塊估值修復下公司穩健的業績增長,強化市場信心。

從中醫藥板塊視角來看,醫藥股位居底部多時,盡管去年中醫藥板塊在上半年實現了逆勢表現,但自5月高位後持續下行,直至今年2月开始呈現反彈之勢,中長期估值修復路徑已經清晰可見。

(來源:富途行情)

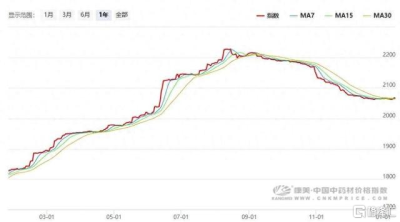

去年上半年中醫藥板塊走強的邏輯在於原材料以及生產成本上漲帶來的行業提價預期以及業績爆發,而這一點在今年可能還在繼續演繹。不過,原材料價格的上漲傳導到下遊,成本的上升也一定程度對藥企業績預期帶來了壓制。

來源:康美中藥網

另外,公司估值較低還與2020年被剔除出港股通有較大關系,因爲國內的大型公募基金無法通過港股通以人民幣买入公司股票。哪怕基金經理認可標的,技術上也無法买入。

公司 2016 年選入港股通,後來因恆生綜合大型股指數、中型股指數、小型股指數實施成份股定期調整,公司於2020 年 9 月被調出港股通,調出時總市值 73 億港幣,流通市值 36 億港幣。

公司2016年進入港股通後,港股通持股比例持續增加,從 2016 年底至 2020 年 9 月,持股比例從 0 上升到 30%,月均港股通持股增加比例爲 0.67%,規模十分可觀(注港股通持股比例均指港股通持股佔港股總股本的比例)。

表:港股通持倉比例

來源:Wind

從 2020 年 9 月調出港股通後,港股通股份只能賣出不能买入,港股通持股比例快速下降。

從最近的進入港股通的門檻來看,流通市值門檻約60億余港幣。考慮到公司的流通市值約爲總市值的49%,不到 40 億,目前還未能達到重回港股通的門檻。但這也說明未來一旦滿足進入港股通的門檻,大量的人民幣可以投資公司股票,將帶來量價齊升的機會。

其次,市場的第二大潛力在於一系列利好政策下,同仁堂科技作爲港股市場具有高辨識度乃至稀缺性的企業,將迎來受益。

一方面,隨着國央企市值管理政策的出台,預計國央企標的的估值或將迎來轉折。同仁堂科技作爲國資背景企業也將具備估值修復潛力。

另一方面,南下資金“擴容”帶動中醫藥板塊重估預期。

過去一年,港股市場的定價體系迎來了新的扭轉契機。過去長期被壓制的中醫藥股,在內資的持續加碼下具備重估的契機。

值得一提的是,此前兩會期間,香港證監會主席雷添良就提議,建議港股通個人投資者账戶資產門檻從50萬元人民幣降低至10萬元人民幣,降低港股通個人投資者的股息紅利稅收水平,使之與A股市場持平。

後續一旦政策落地,也將對港股市場構成重大利好,過往低估值的中醫藥板塊在更多南下資金的湧入下,也將迎來新契機。

此前有報道指,預計有望帶來的增量資金就將高達到7000億人民幣,港股的流動性和市場定價機制無疑將有望迎來改觀。

可以說,後續隨着港股市場對中醫藥估值體系的扭轉,同仁堂科技作爲行業內長期穩健型選手,其也將受到更多投資者的關注和青睞,迎來新的機遇。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:板塊穩健+產品空間,同仁堂科技(01666.HK)的雙重市場潛力

地址:https://www.twnewsletter.com/article/34939.html