“可感可及”的宏觀轉向周

概要

9月24日,國務院新聞辦公室舉行新聞發布會,中國人民銀行、金融監管總局、中國證監會主要負責人介紹了金融支持經濟高質量發展有關情況,會議上宣布將推出一系列積極政策。9月26日,中共中央政治局9月26日召开會議,分析研究當前經濟形勢,部署下一步經濟工作。

海通證券認爲上周是國內政策的拐點時刻,積極政策會持續。逆回購已經降息20bp,存量房貸降息預計會落地,央行提供工具支持資本市場,都是實實在在的能落地的“可感可及”的政策。預計財政政策會繼續加碼,加快節奏;房地產政策或會做進一步調整,包括大城市的限購政策。如果經濟還有壓力,政策暖風會持續,這個是最積極的變化。

風險偏好修復,市場階段性再平衡。之前市場追逐利率債、高股息、出口出海資產,一個重要因素是避險,但目前積極的政策已經在陸續推出,海通證券預計,風險偏好會有所修復,預期會有改善,尤其是政策短期內出現反復可能性也很低。

經濟長期潛力巨大,但短期內需的拐點,還要耐心等待。這一輪經濟周期和之前不同,一是因爲政策不會“大水漫灌”式刺激,二是實體預期和信心還需要進一步的提振,三是地產還有壓力需要解決。

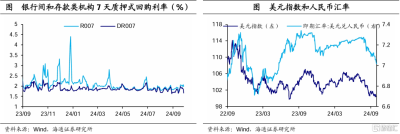

具體來看上周經濟表現,消費方面,汽車消費邊際回落,紡織服裝成交量季節性回升,處於中秋、國慶兩個假期之間服務消費偏弱。投資方面,基建投資受專項債發行加速支撐,地產銷售季節性回升,但一线城市新房銷售仍有壓力。進出口方面,海外數據走弱,我國港口出入境船舶數量同比跌幅收窄,但出口承壓。生產領域,鋼材生產持續改善,煤電日耗煤量季節性回落,石化行業負荷率邊際改善,汽車开工率同比增速邊際改善。庫存方面,鋼材社會庫存去庫速度快,能源品和其他建材庫存有所回升。物價方面,CPI中豬肉價格環比下降,蔬菜價格繼續上漲。PPI中,能源價格小幅上行,建材價格環比回落,有色金屬價格普遍上漲。流動性方面,資金利率回落,央行淨回籠資金,降准釋放長期流動性。美元指數震蕩下行,人民幣匯率震蕩上行。

風險提示:外需超預期回落,穩增長政策不及預期。

1“可感可及”的政策:會陸續落地

9月24日,國務院新聞辦公室舉行新聞發布會,中國人民銀行、金融監管總局、中國證監會主要負責人介紹了金融支持經濟高質量發展有關情況,會議上宣布將推出一系列積極政策。9月26日,中共中央政治局9月26日召开會議,分析研究當前經濟形勢,部署下一步經濟工作。

海通證券認爲上周是國內政策的拐點時刻,積極政策會持續。逆回購已經降息20bp,存量房貸降息預計會落地,央行提供工具支持資本市場,都是實實在在的能落地的“可感可及”的政策。預計財政政策會繼續加碼,加快節奏;房地產政策或會做進一步調整,包括大城市的限購政策。如果經濟還有壓力,政策暖風會持續,這個是最積極的變化。

風險偏好修復,市場階段性再平衡。之前市場追逐利率債、高股息、出口出海資產,一個重要因素是避險,但目前積極的政策已經在陸續推出,海通證券預計,風險偏好會有所修復,預期會有改善,尤其是政策短期內出現反復可能性也很低。

經濟長期潛力巨大,但短期內需的拐點,還要耐心等待。這一輪經濟周期和之前不同,一是因爲政策不會“大水漫灌”式刺激,二是實體預期和信心還需要進一步的提振,三是地產還有壓力需要解決。

2三大高頻同步指標

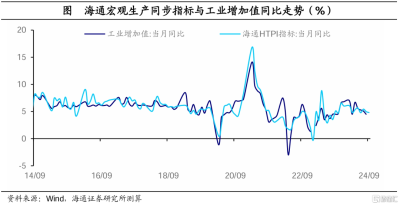

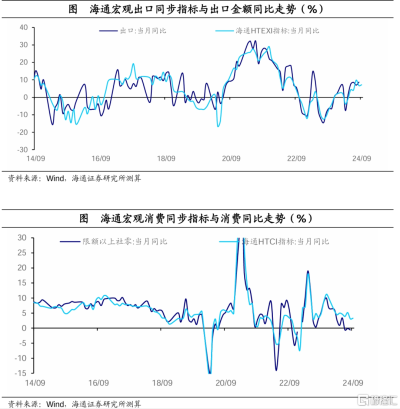

海通宏觀高頻同步指標:截至9月28日,9月生產同步指標(HTPI)爲4.81%,8月值爲4.97%;9月出口同步指標(HTEXI)爲7.16%,8月值爲6.71%;9月消費同步指標(HTCI)爲3.29%,8月值爲3.07%。

3具體高頻指標跟蹤

2.1消費:汽車消費邊際回落

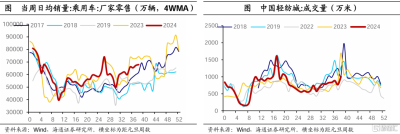

耐用品消費:以舊換新政策影響逐漸減弱,汽車消費邊際回落,當周乘用車零售、批發同比增速轉負,帶動零售、批發同比四周均值小幅邊際走弱。但從絕對值來看,四周平均廠家零售數量仍位於僅次於去年的歷史高位。

非耐用品消費:1)紡織服裝:輕紡城成交量季節性回升,由於去年基數較高,同比增速有所走弱;但從兩年年化平均增速來看,輕紡城成交量小幅邊際回升。隨着秋冬季紡服需求逐漸釋放,後續輕紡城成交量或將持續提升。2)輕工制造:義烏小商品價格指數震蕩下行,截至9月22日報收101.85,讀數仍處於近年同期最高位,其中場內價格指數跌幅較大,而分類指數中鐘表眼鏡類、日用品類指數回落較爲明顯。

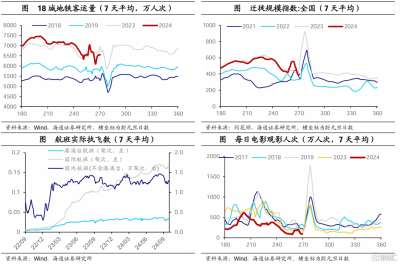

人員流動:1)城市內客運:上周百城擁堵延時指數中位數明顯邊際回落,從結構上看,其中二、三线城市擁堵程度減緩幅度較大。18城地鐵客流量同比跌幅繼續擴大,其中非一线城市地鐵客流量邊際回落幅度較爲明顯。城市內客運整體仍呈現邊際走弱。2)城市間客運:遷徙規模指數逆季節性回落,帶動同比增速回落至負區間,或主要由於假期因素擾動;上周日均內地航班數環比、同比均有所回升,而港澳台、國際航班數相比前一周同比增速則有所回落。

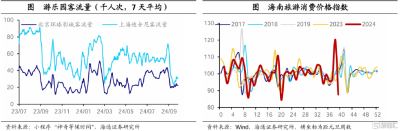

服務消費:1)電影消費:觀影人數和電影票房季節性回落,由於中秋假期錯位,觀影人數、電影票房同比增速由正轉負,絕對值均仍處於近期最低水平。2)遊樂消費:上海迪士尼樂園、北京環球影城客流量環比、同比均有所下降,居民遊樂消費仍較弱。3)旅遊消費:由於前一周中秋假期帶動價格上漲,9月第4周海南旅遊價格指數錄得87.7,周環比回落12.3%,價格指數回落至歷年同期最低位,其中交通類、住宿類價格指數周環比分別下降44.8%、1.8%,而其他類別持平或上漲。

2.2投資:地產低位震蕩

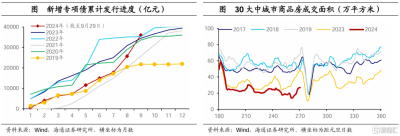

基建:1)資金面:截至9月29日,9月新增專項債發行總額10279.2億元,爲年內單月最高水平,也是自2021年6月以來,近五年首度單月發行超1萬億元。年內至今累計發行額達到3.60萬億元,進度爲2019年以來同期最快,8-9月專項債加速落地,或是後期基建投資發力的有力支撐。2)項目面:8月中國電建新籤合同額同比增速爲4.2%,略低於前一月,資金面的充裕傳導至項目和施工階段仍需一段時間。

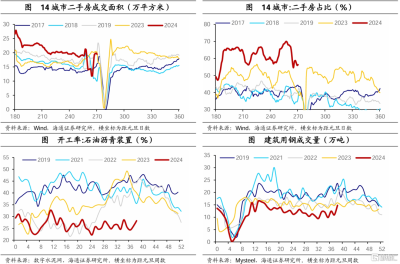

地產:1)地產銷售:假期錯位影響消退疊加月末效應,地產銷售季節性回升,上周30大中城市日均新房成交面積爲26.9萬平,同比跌幅從55.5%收窄至45.2%,與2019年的同比跌幅也收窄至60.2%,恢復到9月上旬的位置。分城市线級來看,各线級城市新房銷售同比跌幅均在收窄,不過一线城市的跌幅仍超過50%,處於偏低位置。二手房銷售也季節性回升,同比跌幅收窄。由於季末新房銷售回升幅度較大,二手房佔比略低於前一周。2)土地交易:9月22日當周土地成交面積較前一周回落,溢價率也下行至2.51%,土地市場數據仍處於同期低位。

施工實體指標:1)基建:石油瀝青开工率從前一周的25.9%小幅回升至28.2%,同比跌幅收窄,或反映在資金加速落地後基建投資小幅邊際改善。2)房建:水泥出貨率回升至51.7%,建築用鋼成交量回升至14.79萬噸,同比跌幅均較前一周收窄,下一階段在全面穩增長政策承托下,基建、房建建設進度或都有提速。

2.3進出口:出口或承壓

海外數據:9月美國Markit制造業PMI錄得47.0,弱於8月讀數47.9;歐元區9月制造業PMI錄得44.8,相比於8月的45.8有所走弱。韓國9月前20日出口金額同比由8月18.4%回落至-1.1%,自中國進口金額同比也由8月8.1%回落至-6.5%。海外數據整體走弱。

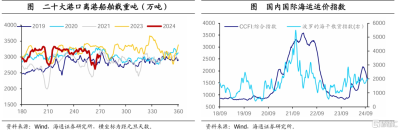

港口數據:上周我國港口停靠出入境船舶數量季節性回升,同比跌幅有所收窄;全國二十大港口、八大港口離港船舶數量、離港船舶載重噸數季節性回升,同比增速也有所改善。雖然上周讀數有所邊際回升,但是考慮到前一周由於台風擾動有所走弱,疊加海外需求有所回落,整體來看後續出口有所承壓。

運價數據:國際方面,海運運價(BDI)結束轉漲,環比上升6.1%。國內出口運價連續第6周回落,相比前一周下降6.0%,而進口運價則由漲轉跌,環比回落1.3%。

2.4 生產:鋼材生產持續改善

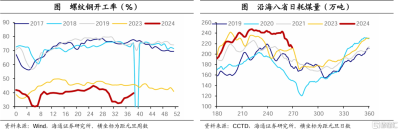

鋼鐵:上周鋼鐵全產業鏈开工率繼續邊際改善,但全行業开工率絕對值仍位於近年同期最低位。從產量看,螺紋鋼、线材產量同比跌幅繼續收窄,而熱卷產量同比跌幅有所擴大。天氣轉涼鋼材下遊需求逐漸恢復,疊加政治局會議釋放一系列對於地產、基建的利好政策,鋼材生產或將繼續改善。

煤電:沿海八省日耗煤量季節性回落,同比增速繼續回落,但絕對值仍位於歷年最高位置;沿海七省電廠負荷率也季節性回落,帶動同比邊際小幅走弱,但負荷率絕對值仍位於近期最高水平。

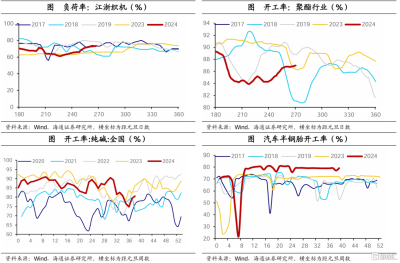

石化:聚酯工廠負荷率持續邊際改善,江浙織機負荷率雖同比穩中有降,但絕對值仍處於年內最高位,而PTA負荷率同比增速已經轉負;從开工率上看,聚酯行業开工率連續5周邊際改善,同比由負轉正,而PTA开工率也邊際有所提升。秋冬內貿類商品訂單或將帶動下遊生產繼續邊際改善。

氯鹼:純鹼开工率季節性回升,同比跌幅有所擴大,純鹼生產邊際走弱,或受制於下遊需求有待釋放。

汽車:上周全鋼胎开工率季節性回落,但回落速度弱於去年,帶動同比增速邊際改善,而半鋼胎开工率則逆季節性回升。從絕對值來看,半鋼胎开工率仍是歷年最高值,而全鋼胎开工率仍處於近期較低位置。整體來看,乘用車生產仍較爲強勁。

貨運:上周整車貨運流量指數環比回升11.9%,同比跌幅縮小至4.0%,主因前一周中秋假期擾動。

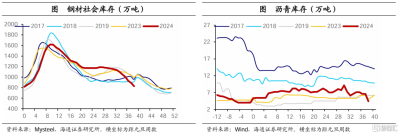

2.5 庫存:鋼材去庫較快

能源品:秦皇島港煤炭庫存繼續季節性回升,當前庫存絕對值位於近年同期最低位附近。建材:水泥庫容比上周逆季節性小幅回升,帶動同比跌幅由14.1%收窄至12.7%。鋼材社會庫存去庫速度仍快於往年,目前庫存絕對值位於歷年同期最低位,或主要得益於下遊需求持續改善;基建建材瀝青庫存超季節性回落至歷史最低位,或由於市場預期後續基建發力將加快。其他:上周PTA全產業鏈庫存天數邊際回落,其中聚酯切片、滌綸長絲回落幅度明顯,主因下遊紡服需求有所修復。

2.6 物價:蔬菜持續漲價

CPI:豬肉價格繼續環比下降3.0%,帶動同比增速回落至17.2%,價格絕對值僅次於2019年;蔬菜價格繼續環比上行1.0%,帶動同比增速回升至26.6%;水果、雞蛋價格則小幅邊際走弱。極端天氣導致蔬菜生長受到較大影響,蔬菜價格持續走高。整體來看,食品價格維持高位,或對9月CPI繼續形成支撐。從清華大學公布的iCPI價格指標來看,整體iCPI同比增速小幅回落至16.0%,各分項中,醫療保健、衣着、食品煙酒分類漲價較爲明顯。

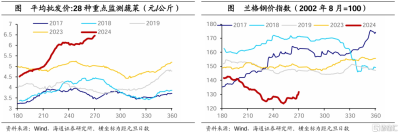

PPI:南華綜合指數環比上漲2.3%,各分項指數均上漲,其中貴金屬指數、工業品指數、能化指數漲幅超過2%。1)能源:煤價小幅上行,秦皇島動力煤(Q5500)綜合交易價由727元/噸升至728元/噸。原油價格環比回落3.4%,截至9月27日,布油和WTI原油價格分別報收72.0美元/桶和68.2美元/桶,或主要由於沙特增產預期導致油價走低。2)建材:鋼材價格繼續上漲,螺紋、熱卷價格環比上漲4.6%、4.7%;蘭格鋼鐵指數上升2.9%,但當前鋼價仍位於2017年以來的最低位。水泥價格環比回落0.3%,而瀝青價格環比回落0.7%。3)金屬:有色金屬中,銅價連續3周上漲,上周環比上漲3.8%至78970元/噸。國內、海外均开始降息,市場需求或持續回暖,疊加銅礦供應增速有所下滑,或是本次銅價持續上漲的主要原因。鋁價環比上漲1.5%,而碳酸鋰環比上漲1.9%。3)其他:上周PTA、聚酯切片價格止跌回升,而滌綸長絲價格繼續回落,其中PTA價格位於歷史最低位。

2.7 流動性:美元指數震蕩下行

資金利率回落。截至9月27日,R007、DR007分別報收1.98%、1.66 %,較前一周分別下行7個、29個BP。上周央行淨回籠資金3410億元,其中逆回購到期量爲18024億元,操作量爲14661億元,其中14天逆回購投放13010億元,主要爲回籠前期爲對衝財政繳稅影響釋放的資金,同時並爲跨月、國慶假期投放一定流動性。另外,上周央行降准0.5個百分點,預計釋放長期流動性約10000億。

美元指數震蕩下行。截至9月27日美元指數報收100.42,較前一周下行31個BP。上周人民幣震蕩上行,截至9月27日,美元兌人民幣報收7.016(前一周爲7.055)。

風險提示:外需超預期回落,穩增長政策不及預期。

注:本文來自海通證券於2024年9月29日發布的《“可感可及”的宏觀轉向周——國內高頻指標跟蹤(2024年第37期)》,分析師:李林芷 S0850524050002;宋凱宏 S0850124070052;梁中華 S0850520120001

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“可感可及”的宏觀轉向周

地址:https://www.twnewsletter.com/article/51656.html