“5·19”行情牛市深度復盤

前言:提到A股牛市,在2013-2015年的大牛市之前,“5·19”才是許多老股民心中不能磨滅的記憶。而其之所以爲市場所銘記,不僅是因爲其成爲世紀之交動蕩環境中難得的一抹亮色,更在於其也是A股歷史上第一輪真正現象級、具備廣泛社會參與基礎的牛市。本篇報告我們將帶您回首那段激動人心的歲月。詳見報告:

一、“5·19”前的宏觀環境:內憂外患,危中蕴機

爲了對“5·19”前的宏觀環境有一個更清晰的認識,我們不得不把“鏡頭”調回更遙遠的時空。

上世紀90年代初全球政治經濟環境風雲變幻,國內也正處在清理“三角債”運動的高潮中,導致1991年4季度時國內經濟增速再次出現回落。尤其是1991年底,東歐劇變、蘇聯解體,一時人心浮動不止。

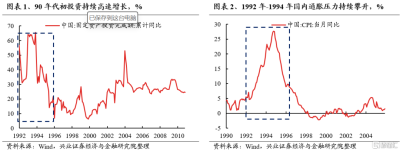

1992年1月18日至2月21日,88歲的鄧小平南赴武昌、深圳、珠海和上海視察,沿途發表了重要談話。鄧小平南方視察堅定了社會主義信念,重申了深化改革、加速發展的必要性和重要性,成爲1978年後的第二次思想大解放。南方視察後,全國开啓新一輪的建設熱潮。1992-1995年,城鎮固定資產投資增速始終保持在20%以上。

到了1992年11月,中央政府全面分析經濟運行狀況,及時提出形勢大好,但要防止過熱。黨中央、國務院主要領導也一再強調這個問題。然而,盡管中央一再提醒,但由於新舊體制交錯,新的經濟現象不斷湧現,再加上利益主體多樣化,各方面的認識很不統一,經濟形勢依然朝着過熱的方向快速發展。

到1993年上半年,經濟運行出現了高投資、高貨幣投放、高物價、高進口,以及金融秩序混亂、生產資料市場秩序混亂的“四高兩亂”現象。尤其在金融領域出現了“亂集資、亂拆借、亂設金融機構”的“三亂”現象。物價快速攀升,1993年初CPI突破兩位數,1994年初突破20%,至年1994年底時更一度逼近30%。

在《變化:1990年至2002年中國實錄》一書中,作者將1993年這一特殊時期的情況描述爲:“1993年第八屆全國人民代表大會第一次會議召开的時候,大幹快上的氣氛不容置疑……這些人來自東西南北,統轄一方百姓,現在個個摩拳擦掌,根本不顧中南海說什么,只等會議結束,殺將回去,給已經燃燒的熊熊大火再澆上一盆油……地方政府的官員不再乞求中央政府給錢,他們忽然發現有更好的辦法弄到錢:到銀行去,想拿多少就拿多少……中央銀行對貨幣和信貸的控制不再有效……4月份統計局發布報告說,地方政府的投資比中央政府還要多……在商品市場上,通貨膨脹真的卷土重來了……自從1988年以來,人們再次萌發搶購商品的衝動,貯存美元、黃金和優質耐用消費品的現象日益普遍。”

針對經濟運行中出現的亂象,1993年4月,中央召开經濟情況通報會,集中討論解決亂集資、亂拆借、房地產熱和开發區熱等問題。6月,中共中央、國務院印發《關於當前經濟情況和加強宏觀調控的意見》,決定採取以整頓金融秩序爲重點的16條措施,主要是嚴格控制貨幣發行,堅決糾正違章拆借資金,堅決制止各種亂集資,嚴格控制信貸總規模,穩定外匯市場價格等,一時震撼全國。但這還不夠,時任副總理朱鎔基此後又接連發出了七個指示,把國務院的十個督察組派到地方,將經濟與黨紀聯系在一起,保證中央政府政令暢行。同時朱總理更自任人民銀行行長,要求下屬銀行收回計劃外的全部貸款和拆借資金。

政策層層收緊之下,經濟开始逐步降溫。直到1996年,隨着國家成功控制通貨膨脹、國民經濟在接近3年的調整中終於實現“軟着陸”。

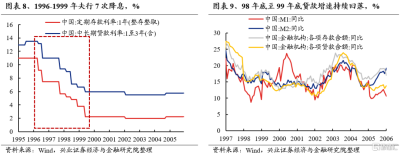

至1996年5月1日,央行宣布存貸款利率分別降低0.98%和0.75%,實施了對軟着陸後的中國經濟重新起跑的首次推動,並拉开了1996年至1999年7次降息的序幕。此後不久的8月23日,央行再次宣布存貸款利率分別下調1.5%和1.2%,爲本階段8次降息中幅度最大的一次。若說5月1日的降息是貨幣政策試探性微調,那么8月的降息就是對當時“適度從緊”的貨幣政策的方向性改變,降息幅度也達到當時物價漲幅所能允許的最大極限。

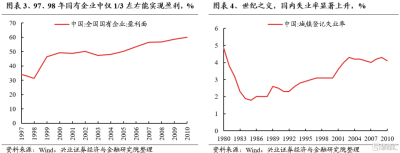

然而,即便政策連連刺激,但隨着經濟下行、需求放緩,產能過剩、債務問題集中暴露以及國企效益低迷等問題不斷凸顯。根據統計局的數據,1996年國有虧損企業虧損額第一次超過了利潤,至1997年僅34.1%的國有企業實現正盈利,1998年更進一步下降至31.3%。國企改革由此“迫上眉梢”、开始被提上日程。

1997年7月朱鎔基總理在遼寧考察國有企業時首次提出國企改革的“三年兩目標”,隨即1997年9月黨的十五大報告進一步明確“力爭到本世紀末大多數國有大中型骨幹企業初步建立現代企業制度,經營狀況明顯改善,开創國有企業改革和發展的新局面”,正式確立了大多數國有大中型企業改革和脫困的三年目標。自此,國企“三年脫困”战役正式打響。

國企改革三年實踐最終成果有目共睹,但在實施的當時、尤其是1998年,仍對經濟形成了較大的衝擊。根據2002年9月27日時任勞動和社會保障部部長張左己在《我國就業和社會保障改革取得歷史性成就》的報告中顯示,1998年至2002年6月底,全國累計有國有企業下崗職工2600多萬人,約佔當時職工總人數的1/3。

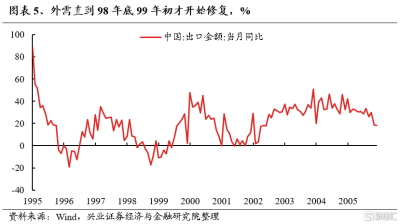

尤其是“屋漏偏逢連夜雨”,在大量國企職工下崗分流導致國內需求回落的同時,1997年7月亞洲金融危機爆發進一步導致外需快速下滑拖累出口,至1998年國內又遭遇特大洪災的衝擊,經濟在連番重挫中增速繼續下行。

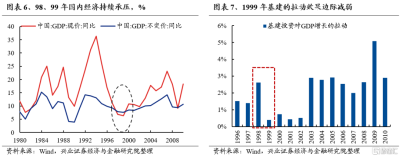

爲維穩經濟,1998年初召开的“兩會”上,剛剛升任總理的朱鎔基提出“保8”目標,即確保經濟增長率不低於8%。然而盡管在包括實行積極的財政政策進行大規模基礎設施建設(每年增發1000億元國債+各大國有商業銀行同等額度的“配套資金”)、放开民營企業的外貿進出口自主權、放开房地產市場刺激內需、注資國有商業銀行化解金融風險等在內的一系列政策措施刺激下,1998年下半年經濟短暫企穩,但全年增速仍回落至7.85%。並且到了1999年,隨着基建的拉動效果邊際減弱,經濟再度放緩,全年增速進一步回落至7.66%。

此時,經典的流動性陷阱問題开始在中國上演。盡管央行持續推動利率下行和貨幣投放,至1999年中時已將存貸款利率大幅調降至2.25%和5.94%,同時M1也快速增長,但信貸增長並不理想。1999年貸款增速持續放緩,這背後一方面是銀行壞账高企、惜貸情緒濃重所致,更關鍵的,仍在於經濟本身需求不足,導致實體信用擴張意愿低迷。

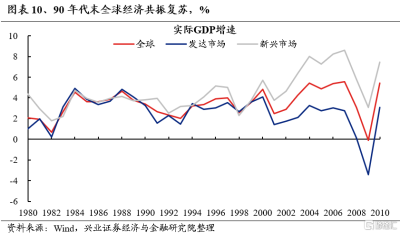

另一方面,海外環境也不平靜:隨着亞洲金融危機的衝擊逐漸消退,1999-2000年全球主要經濟體共振復蘇。但與此同時,美國經濟的持續繁榮也導致美聯儲在1999年重新進入加息周期,帶動外圍流動性开始收緊。此外,科索沃战爭爆發,尤其是5月7日美國轟炸我國駐南斯拉夫大使館,更引得國內一時群情激憤,中國與美國的入世談判再現波折。

爲鼓勵企業融資,在銀行信貸已經指望不上的情況下,1999年中決策層將目光轉向了年輕的資本市場。1999年5月16日,《關於進一步規範和推進證券市場發展的六點意見》(即“搞活市場的六項政策”)出台。其中提出要改革股票發行體制、保險資金入市、逐步解決機構的合法融資渠道、允許證券公司發行債券、擴大證券投資基金的規模、允許部分B股及H股公司回購股票。而此時市場仍未知曉,一場轟轟烈烈、爲期兩年的牛市即將开啓。

二、“5·19”行情:A股第一輪現象級牛市

狹義上的“5·19”行情,通常指代1999年5月19日至6月29日,期間一個半月內上證綜指從1060點快速上行至1739點,累計漲幅達64.1%,深成指更暴漲91.3%。而廣義的“5·19”行情則要延續至2001年6月。

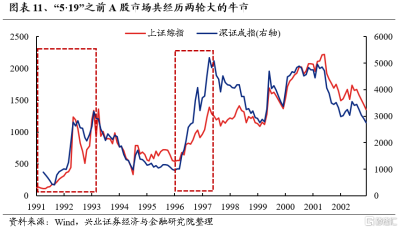

2.1、“5·19”前:多年起伏,市場逐漸褪去青澀

在“5·19”之前,年輕的A股市場一共只經歷過兩輪大的牛市,分別爲1990年至1993年初,以及1996年初至1997年中。其中,90年代初的第一波牛市不僅亂象迭出、且整體參與人數相對有限,至1993年2月見頂後,熊市一直持續了3年。期間市場幾次組織反攻,但持續時間都不長。

如1994年8月,在7月30日監管部門推出“停發新股、允許券商融資、成立中外合資基金”的三大救市政策後,市場大幅反彈,引發“八月狂潮”,一個半月內滬指漲超200%以上。此後,指數开始回調,並隨着10月5日國務院證券委決定取消T+0回轉交易、實行T+1交易制度而打消市場全部念想。

又如1995年5月,由於1995年2月23日發生的“327國債”事件,5月17日證監會宣布暫停全國範圍內國債期貨交易試點,導致國債期貨上大量的資金湧入滬深股市。5月18日大盤便跳空高开,全天上證綜指大漲31%。至5月22日,三個交易日累計漲54%。爲遏制大盤暴漲,證監會決定重啓新股發行,市場也迅速回落,至7月3日再度跌回613.2點。由此1995年“518風暴”也成爲A股歷史上最短命的技術牛市。

此後進入1996年,隨着國家成功控制通貨膨脹、國民經濟實現“軟着陸”,疊加政策上支持股市發展,以及央行連續降息帶來的流動性寬松環境的催化,A股市場开啓第二輪牛市。上證綜指從1996年1月22日的516.5點,至10月23日已站上1000點。

但另一方面,行情的持續上漲也加劇了市場的投機屬性,1996年下半年垃圾股瘋漲,莊家操縱明顯,並再度引起了監管層的警惕。1996年10月起,監管層連續出台12項政策爲股市降溫。最終1996年12月16日,人民日報發表特約評論員文章《正確認識當前股票市場》,爲本輪牛市的前半段行情劃上句號。社論將股市的暴漲定性爲“機構大戶操縱市場、銀行違規資金入市、證券機構違規透支、新聞媒介推波助瀾、誤導誤信股民跟風”等。此文一出,股市开始暴跌。至12月25日,上證綜指一度大跌30%,深證綜指最大回撤更接近40%。

然而也正是在“12道金牌”之後,真正的有賺錢效應的績優股牛市行情才开始爆發。1996年12月27日,人民日報頭版刊發《透過現象看變化——對近兩周股市的思考》。文章認爲,過度投機得到了初步抑制,人們开始注重上市公司的業績。

此後,在深發展、四川長虹等績優股的帶領下,上證綜指從865.58點一路攀升至1500點,深成指更創出6103點的歷史高點,且此點位直到2006年底才被突破。

此時,市場再度出現過熱跡象。針對當時證券市場過度投機的傾向,1997年5月12日證券交易印花稅率從3‰提高到5‰。市場對此反應明顯。此後5月22日,國務院證券委、人總行、國家經貿委規定嚴禁三類企業入市。6月6日人民銀行發出通知,禁止銀行資金違規流入股市。至7月,亞洲金融危機爆發。一連串事件衝擊下,市場持續回調,最終一直陰跌至1999年4月。

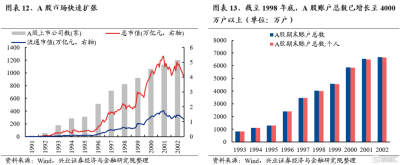

在經歷兩輪完整的牛熊周期之後,新生的A股市場各規則體系完成了初步的構建。尤其是,股市強大的造富效應,爲其拉攏起一大批的“粉絲”隊伍。截至1998年底,A股已有上市公司826家,總市值達1.95萬億,流通市值近5600億,同時A股账戶總數也增長至4000萬戶以上,爲後續行情的开啓奠定了堅實的基礎。

2.2、1999年5月19日至6月29日:狹義的“5·19”,A股科技牛市“初體驗”

1999年5月16日“搞活市場的六項政策”出台後,經過兩天的傳播和消化酝釀,5月19日牛市行情終於啓動。5月19日开盤後,上證綜指微幅低开,但此後持續走高,全天43只股票漲停(包括15只ST股),僅4只股票下跌,指數也放量大漲4.64%。

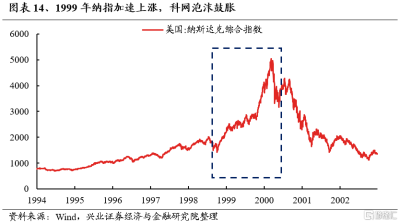

此時,海外科網泡沫加速演繹,並逐步脫離基本面。這也使得在美股映射下,在帶動市場主线最終聚焦科技、互聯網的同時,也使得“5·19”行情從一开始帶有濃重的炒作色彩。1995年开始以互聯網經濟爲代表的“科技股”开始進入國內視线,以互聯網爲媒介的商業模式逐漸浮現,更吸引了各類資本的追捧。此後5年科網泡沫不斷膨脹,至1999年達到巔峰。一個又一個科技“神話”的出現,在全球掀起了一輪互聯網炒作浪潮。

期間,1999年6月上旬,市場在經歷半個月上證綜指從1060點擡升至1300點以上的快速上漲後,一度陷入震蕩。但隨即6月9日央行宣布降息,尤其是6月15日,《人民日報》頭版再次發表特約評論員文章《堅定信心,規範發展》,將5月19日以來的行情定性爲“宏觀經濟發展的實際狀況和市場運行的內在要求,是正常的恢復性上升”,繼續帶動股市行情延續。

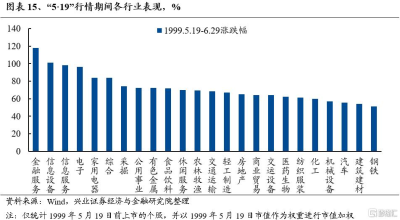

至6月29日,上證綜指收漲於1739點,不到一個半月的時間內大漲64%。結構上,盡管以信息服務、信息設備、電子爲代表的科技股,在漲幅上略落後於金融服務,但其覆蓋超百只個股、3200億以上(截至1999年5月18日,下同)的市值所帶來的賺錢效應,遠非僅5只個券(分別爲深發展、愛建股份、鞍山信托、宏源信托和陝國投)、合計僅300億左右的市值的金融服務行業可比。

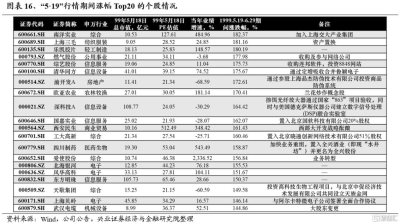

個股層面,以1999年5月19日至6月29日期間漲幅前20公司爲參考,要不本身就是高科技企業,如樂凱膠片、清華同方、深科技等,要不就是通過各種資本運作手段,尤其是跨行業投資高科技產業、進行互聯網等概念炒作,來提振股價。

如燃氣股份作爲一家海南的管道燃氣公司,早在1998年就开始搞環保汽車等項目投資,1999年又收購並參與網絡公司,實現股價大幅上漲。又如綜藝股份,原爲蘇北鄉村黃金村一家經營服裝和木業的企業,1998年底協議收購連邦軟件51%股權後,憑借後者旗下的8848網站,一躍成爲市場最引人注目的個股之一。

這種種資本運作手段在之後兩年的牛市行情中仍將反復出現,並組合升級。最典型的就是1999年5月至2001年6月期間漲幅第一的中天企業,其原主業爲房地產,在2000年初更換大股東、由世紀興業接替貴州國資委入主公司之後,新管理層便連續投資高科技企業。

先是於2000年6月入股清華紫光科技創新投資有限公司;2000年9月更名爲“世紀中天”的同時又投資3750萬元入股網泰金安,並協議受讓世紀興業持有的亞太東方通信網絡有限公司40%股權;2000年底宣布受讓吉通5.51%的股份從而進軍電信行業的同時,又將清華紫光科技創新投資有限公司和亞太東方通信網絡有限公司的股權售出;至2001年5月進一步成立中外合資的北京中天華通移動通訊研究开發有限公司,並宣布要造手機。連續的資本運作下,公司股價也一路上漲,成爲當時市場的明星個股。

2.3、1999年7月至12月:行情進入休整期

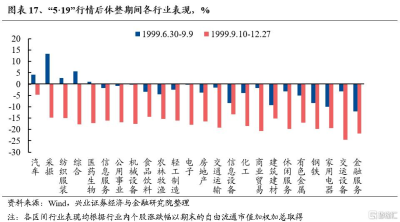

短期暴漲後,隨着1999年7月1日《證券法》正式實施,A股市場隨即進入休整期。其中,1999年7月至9月上旬,市場整體縮量震蕩。此後,隨着經濟進一步轉弱,疊加“國有股減持”利空發酵,9月10日後市場再一次开啓回調。至1999年底,上證綜指累計下跌21.4%,從1756點回落至1341點,深成指更下跌30%以上。結構上,金融、交運、鋼鐵、有色等周期行業顯著回調。

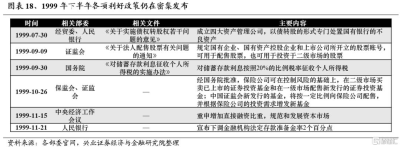

但另一方面,1999年下半年各項利好政策仍在密集發布。7月28日證監會發布《關於進一步完善股票發行方式的通知》擴大對法人配售發行,7月30日,國家經貿委、人民銀行印發《關於實施債權轉股權若幹問題的意見》,通過債轉股減輕部分國企的債務負擔,同時盤活銀行不良資產。9月9日,證監會發布《關於法人配售股票有關問題的通知》,規定國有企業、國有資產控股企業和上市公司所开立的股票账號,可用於配售股票,也可用於投資於二級市場的股票。9月30日,國務院發布《對儲蓄存款利息徵收個人所得稅的實施辦法》,推動儲蓄存款向證券保證金的轉化。10月26日中國保監會允許保險資金通過基金間接入股市。11月15日,中央經濟工作會議重申增加直接融資比重,規範和發展資本市場。11月21日人民銀行宣布下調金融機構法定存款准備金率2個百分點。

2.4、2000年至2001年6月:資本運作繼續“八仙過海,各顯神通”,但市場風向已逐漸轉換

隨着前期國內資本市場支持政策密集發布並生效,疊加納斯達克指數持續上漲,全球科技行情持續演繹共同推動,A股市場在進入新世紀後很快开啓了新一輪的上漲。

結構上,此時科技股繼續領漲。尤其是,經歷了“5·19”行情期間的“群魔亂舞”,乃至1999年下半年各種“妖股”的“言傳身教”後,整個市場都知道了,想要股票漲,首先需要“故事講得好”,並且最好是個“高科技”的。典型的例子就是我們之前提到的中天企業,通過不斷風投信息技術產業,爲資本市場編織出一個遠大的前景。

另一方面,在當時市場,除了中天企業這樣“講的一手好故事”,甚至通過股權买賣賺到錢的案例外,還有很多爲了股價上漲而“亂編故事”、甚至“坐莊”操縱股價的公司。如1999年全年漲幅第一的深錦興,先是在1999年5月由億安集團入主成爲大股東並更名爲“億安科技”,此後通過連續的資產重組,迅速介入網絡通訊、新能源、新材料等高新技術產業,帶動公司股價從1999年5月的17元左右一路攀升,到了2000年初,更是馬不停蹄衝破百元,並創下了126.31元的股價巔峰,成爲自市場實施拆細後首只股價超過百元的股票;又如1999年12月改名爲“中科創業”的康達爾,以及與其相關的中西藥業、魯銀投資、勝利股份、歲寶熱電等“中科系”莊票;此外,還有瘋狂財務造假的銀廣夏、鄭百文等。

然而,隨着2000年3月美國納斯達克指數見頂於5133點、並开啓下跌之後,國內科技股行情也基本到了尾聲。自此,單純通過概念炒作、換湯不換藥地改名成“XX科技”等方式來“講故事”已難以取信市場,實打實的資本運作事件成爲驅動個股脫穎而出的關鍵。

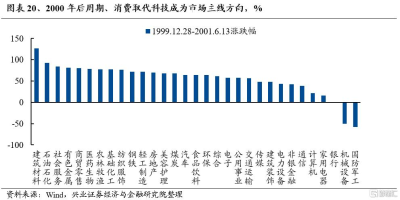

恰逢此時,國企三年改革進入攻堅的最後一年,各類股權置換轉讓、借殼上市、重大資產重組等動作層出不窮,與此同時國民經濟也在進入新世紀後快速回暖,實際GDP增速從1999年四季度的6.7%跳升至2000年一季度的8.7%,由此與經濟相關性強、且國企較爲集中的周期、消費等板塊,順勢取代此前的科技,成爲市場的主线方向,並帶動指數繼續上行。

直至2000年三季度,在海外高利率的影響不斷顯現、經濟放緩,對國內形成拖累的同時,納斯達克指數开啓新一輪急跌,尤其是標普500指數也進入到趨勢性的下跌,衝擊全球市場。自此上證綜指基本見頂、开始高位震蕩。

進入2001年“監管”、“整頓”更成爲中國股市的關鍵詞。2001年1月14日吳敬璉提出“股市賭場論”,引發一場圍繞證券市場的大爭論。2001年2月13日史美倫出任中國證監會副主席,主要負責市場監管工作,提出“監管、監管、再監管”的理念。2001年4月13日,監管層宣布上市公司將實施季報披露制度。

最終,2001年6月,國務院發布《減持國有股籌集社會保障資金管理暫行辦法》,規定凡國家擁有股份的股份有限公司向公共投資者首次發行和增發股票時,均應按融資額的10%出售國有股。正式啓動國有股減持工作,股市也由此开始暴跌,持續兩年的“5·19行情”終告結束。

即便該辦法最後由於市場的劇烈反應,證監會於2001年10月23日宣布停止首次發行和增發股票時出售國有股。此後又有11月降低印花稅、人民日報海外版發表“中國股市不能推倒重來”,12月證監會出台《虧損上市公司暫停上市和終止上市實施辦法》修訂稿宣布自2002年1月1日起取消PT制度、中國正式加入WTO等利好,國務院又於2002年6月23日決定停止國有股減持。但由於此前巨幅上漲積累了過多的風險,同時《關於規範證券公司受托投資管理業務的通知》等法規陸續發布,資本市場監管收緊,市場並未出現太大的起色。熊市一直持續至2005年5月才結束。

三、“5·19”行情小結

1、“5·19”行情起始於90年代末經濟下行期企業融資困難、尤其是國企三年改革下,決策層推動直接融資,並借以梳理股權結構、理順業務條线、改善資產負債狀況等的努力。從這一角度來看,盡管市場在“5·19”行情之後,最終落得“一地雞毛”,但在其“核心任務”上仍是非常成功的:2000年,滬深股市共計籌資2089億元,較1999年增長120%以上。作爲對比,當年金融機構貸款余額僅淨增5637億元。全年滬深股市籌資規模佔金融機構貸款余額的比重高達37.1%,僅次於2016年的37.9%。

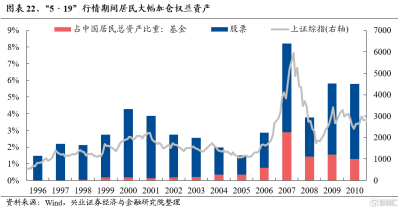

2、“5·19”行情的出現,離不开廣泛、積極的社會輿論引導和寬松的政策環境下,居民資金集中入市驅動。1999年5月16日“搞活市場的六項政策”出台後,經過兩天的傳播和消化酝釀,5月19日牛市行情終於啓動。期間,1999年6月上旬,在經歷半個月上證綜指從1060點擡升至1300點以上的快速上漲後,市場一度陷入震蕩。但隨即6月9日央行宣布降息,尤其是6月15日,《人民日報》頭版再次發表特約評論員文章《堅定信心,規範發展》,將5月19日以來的行情定性爲“宏觀經濟發展的實際狀況和市場運行的內在要求,是正常的恢復性上升”,爲市場喫下“定心丸”,帶動股市繼續衝高。廣泛、積極的社會輿論引導,以及股市巨大的財富效應驅動下,1999-2000年期間,居民資金大幅加倉權益資產,成爲“5·19”行情得以持續兩年的重要基礎。

3、由於“5·19”行情啓動時,恰逢海外科網泡沫加速演繹,並逐步脫離基本面。這也使得在美股映射,以及國內資本運作風行之下,市場主线最終聚焦科技、互聯網的同時,也使得“5·19”行情從始至終都帶有濃重的炒作色彩。

另一方面,行至2000年,隨着宏觀經濟展露出更多企穩回升的跡象,周期、消費等經濟強相關板塊开始取代科技成爲後續行情的主线方向。

4、所謂“物極必反”,對“5·19”行情期間極致炒作的厭棄,成爲後續“價值投資”理念扎根A股的沃土。隨着2001年中开始,整個市場尤其是科技成長板塊、小盤風格持續調整,從2002年开始市場便开始探討“價值投資”的回歸。至2002年11月,證監會頒布《合格境外機構投資者境內證券投資管理暫行辦法》。次年,第一批合格境外機構投資者(QFII)正式入市,並大舉建倉鋼鐵、港口等大盤藍籌,完美契合了當時基金推崇的“價值投資”理念,並最終演繹爲开放式基金在2003年底到2004年4月發起的“五朵金花”行情,即以金融、地產、煤炭、鋼鐵、有色爲主线的藍籌股行情,成爲2001年中至2005年中4年熊市期間A股市場最大亮點,也是價值投資理念在A股市場的首次預演。

風險提示

經濟數據波動,政策寬松低於預期,美聯儲降息不及預期等。

注:本文來自興業證券發布的證券研究報告《牛市深度復盤:“5·19”行情》;報告分析師 :張啓堯 SAC執業證書編號:S0190521080005、胡思雨 SAC執業證書編號:S0190521110003、張勳 SAC執業證書編號:S0190520070004、吳峰 SAC執業證書編號:S0190510120002、楊震宇 SAC執業證書編號:S0190520120002

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“5·19”行情牛市深度復盤

地址:https://www.twnewsletter.com/article/52145.html