日股還能投資?法人解析石破茂衝擊 觀察新舊政府4大主張差異

野村基金(愛爾蘭系列)日本策略價值基金經理團隊分析,過去石破茂曾多次公開批評安倍經濟學,也反對前日銀總裁黑田東彥在任時所推出的超寬鬆貨幣政策,同時也曾多次發表要提高資本利得稅、股利所得稅、企業稅的觀點,而這些主張將可能對日本股市與經濟造成阻力,市場對其政策不確定的恐慌情緒擴散,這也是為何日股一度暴跌。

不過,石破茂表示,將尋求「繼承岸田政府的政策」,保留了岸田政府內閣官房長官林芳正先生,代表經濟政策不會發生實質變化。儘管如此,新政府與前政府之間的政策仍存在一些差異,石破茂有四大主張:

第一、 提高企業稅率和投資收益所得稅率(岸田政府過去因市場反彈而放棄執行相關調整);第二、 在2030年前,將全國每小時平均基本工資提高至1500日圓(比岸田政府制定的2035年目標提前);第三、反對放寬員工解僱規定;第四、對於核能發電,他並不反對,但也沒有積極主張重啟或更換核電廠,他表示若要重啟核電廠,前提要確保安全性。

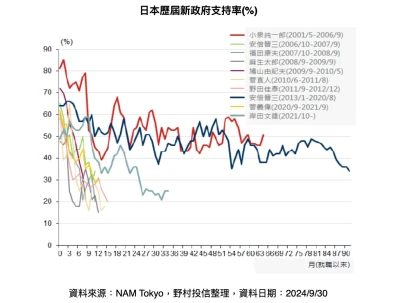

野村基金(愛爾蘭系列)日本策略價值基金經理團隊分析指出,根據過去統計數據,新政府成立後的初期,支持率通常較高(前四個月平均支持率超過50%),石破茂將解散眾議院並提前舉行大選,以確保執政黨(自民黨)在眾議院獲得多數席位,選舉時間可能落在10/27舉行,但也可能在 11 月初舉行。日本大選後則是有2個觀察重點:

第一,石破茂的政策細節,儘管最初的市場反應負面,但隨著細節的公布,市場將重新評估他的新政策如何影響日本經濟與金融市場發展。回顧過去,前首相岸田最初也計劃在2021年提高投資收益所得稅率,但由於金融市場的負面反應和業界的反對,他後來撤回了這項計畫。

第二,民調支持度。根據過去數據,大多首相經過蜜月期後,除小泉政府(2001-2006年)和安倍第二屆政府(2013-2020年)外,大多數歷任政府的支持率都出現明顯下降,石破茂新政府的政策能否獲得廣泛民意支持,也仍待觀察。

野村投信投資策略部副總經理張繼文表示,隨著日本即將進行國會改選,加上石破茂近期對外訪談已經強調,在日本景氣必須持續脫離通縮的前提下,貨幣政策正常化才能持續推行,展現較為中性的政策立場,未來日銀(BOJ)何時再度升息,以及美日利差是否大幅縮減,將會持續牽動日股的發展。

日股何時能結束震盪整理重回上升走勢?張繼文分析指出,必須繼續觀察日本企業在日圓潛在的升值壓力下,獲利預期有無受到影響,檢視日股近期的表現並非基本面惡化或利多出盡所致,日本經濟數據持續有好消息傳出(實質薪資翻正、家計消費開始增長),企業治理改革等利多並未改變,10/1市場傳出巴菲特旗下的波克夏海瑟威(Berkshire Hathaway)計劃今年來第2度發行日圓債券,引發市場猜測將逢低加碼投資,為近期動盪的日股注入信心,因此仍持續看好日股的長多行情,現階段呼籲投資人保持耐心,短期日股的波動回檔,都是投資人逢低進場的好機會,目前日股本益比(P/E ratio)再度修正至14.0倍,來到十年平均區間下緣,顯示日股目前極具投資價值。

回顧今年上半年,日經225指數在今年3月創歷史新高,打破1989年12月的舊歷史高點紀錄,加上7月更迭創歷史新高。日本企業股價淨值比大於1的比例持續提升,東證改革見效,加上貨幣正常化結束負利率後,日本經歷了30年泡沫經濟洗禮,現在日本經濟已走進正向循環。隨著日本PBR改革助燃日企轉骨,幫助日股享有價值重估(Re-Rating)的上漲動能,企業獲利提升、NISA 免稅新制及東證推動的基本面改革,將與資金行情引發「共振效應」,從政策面、經濟面、資金面及評價面來看,日股長多格局並未改變,近期大幅拉回,正好提供投資人進場布局的機會,想進場卻又擔心短線回檔的投資人,建議可運用定時定額的投資策略分散投資風險,參與日股行情。

點擊閱讀下一則新聞

點擊閱讀下一則新聞

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:日股還能投資?法人解析石破茂衝擊 觀察新舊政府4大主張差異

地址:https://www.twnewsletter.com/article/52209.html