民生策略:低波資產可能是短期的“避風港”

【報告導讀】在缺乏更進一步基本面信息的情況下,海內外參與者都在基於未來潛在的情形平衡自身的組合,也因此造就了當下市場“博弈屬性”的凸顯。考慮到當下A股可能對於下行風險定價不足,低波資產可能是短期的“避風港”。不容忽視的是,中長期的基本面趨勢正在孕育,而與之相關的實物資產是被當前市場明顯忽視的板塊,這也恰好帶來新的機遇。

摘要

1 市場仍然在等待真正主线。

“特朗普交易”是過去一段時間市場交易的重要线索,但隨着大選臨近以及此前市場對於“特朗普交易”的相對充分,針對大選本身的不確定性進行交易逐步成爲市場投資者再平衡持倉的選擇,於是我們看到VIX指數的回升與美股的調整,而在美國大選落地之前,我們認爲“特朗普交易”與“大選不確定性交易”的反復將延續。對於A股而言,市場繼續普漲背後是行業輪動速度在加快,國內投資者依然在基於各自預期進行交易,而方向的明晰可能仍需等待美國大選和國內政策方案的落地,當下市場可能並沒有真正意義上的主线。10月26日以色列對於伊朗的襲擊,我們認爲這是在美國大選與以色列國內壓力的共同作用的衝突的延續與升級,這或將促成中東國家內部、以及中東與其他國家的合作,對於中國而言,資源國與制造國合作的機遇在逐步增強。但恰好國內投資者近期對於外部變化顯得有些鈍化。

2 尋找不確定情景下的“避風港”。

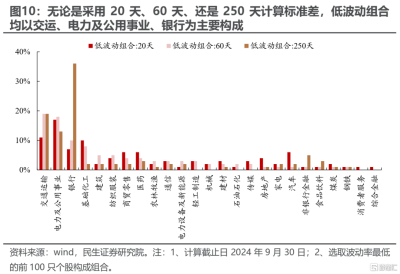

本輪市場波動率的擡升與指數表現呈現正相關性,這與歷史大多時候的經驗相背離,這也一定程度上是當下市場狀態的刻畫,結合期權市場來看:當下市場對於上行風險的定價可能依然處於較極端的位置,而對於下行風險應對不足,特別是考慮到未來大選與政策的不確定性,而在市場逐步开始定價下行風險時,按照歷史經驗低波資產往往佔優,即低波資產更合適成爲當下應對不確定性的避風港。值得一提的是,即使拉長期限來看,低波因子也能較長時間獲得超額回報。與之相對應的是,動量策略(追漲)實際上並非好的選擇,主流機構參與更多的領域動量因子可能更爲有效。考慮到目前市場已經進入非主流機構資產高波動上漲階段,投資策略上應該往降低波動率去靠攏,低波動資產正好經歷了階段性跑輸,從因子視角篩選來看:無論是採用20天、60天、還是250天計算,低波動組合均以交運、電力及公用事業、銀行爲主要行業構成。

3 交易層面:關注個人投資者的“落袋爲安”。

在經歷9月末的淨值反彈之後,主動偏股基金負債端滾動8期加權收益率回升至約爲-1%,處於贖回概率較高的區間,結合我們在報告《被動“浪潮”與主動基金的“回本贖回”》中的測算:伴隨市場反彈而來的實際上是主動基金負債端較大範圍的“回本贖回”,考慮到當下主動偏股基金倉位仍處於高位,這可能是當下市場在交易層面的主要擾動之一。另一方面,本輪行情的重要特徵之一是ETF工具的崛起,而從部分主要寬基ETF的溢價率水平與买賣數據來看,增量參與者在本輪行情中可能經歷了從“害怕錯過上漲”到“害怕失去收益”的過程,這也是當下市場交易層面需要另一重要擾動。

4 不冒進,事緩則圓。

在缺乏更進一步基本面信息的情況下,海內外參與者都在基於未來潛在的情形平衡自身的組合,也因此造就了當下市場“博弈屬性”的凸顯。考慮到當下A股市場可能對於下行風險的定價不足,低波資產可能是短期應對風險的“避風港”。不容忽視的是,中長期的基本面趨勢正在孕育,而與之相關的實物資產是被當前市場明顯忽視的板塊,這也恰好帶來新的機遇,我們推薦:第一,市場對於中長期基本面趨勢的認知不足,未來實物消耗量的恢復疊加二次通脹預期,實物資產相關的資產最受益,仍是我們的首要推薦:有色(銅、鋁、黃金)、能源(煤炭、油)、船運(油運、造船、幹散);第二:化債主线下,金融板塊的機遇仍然值得重視(銀行、保險);第三,“特朗普”交易回歸後,中國的中間品和資本品的制造仍是優勢產業,推薦未來可能受益於我國企業出海投資下的資本品(機械設備、通用設備、運輸設備)以及中間品(電池、特鋼、鋁材等);第四,國內大宗消費依舊受益於政策的支持,同時也具備全球競爭力、板塊格局優化,推薦家電、汽車。

風險提示:國內經濟不及預期;房地產政策超預期;海外經濟大幅下行;測算誤差。

報告正文

1 市場仍然在等待真正主线

1.1 海外市場:“特朗普交易”與“大選不確定性交易”的交織

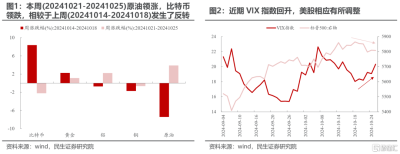

隨着特朗普支持率回升,“特朗普交易”成爲過去一段時間市場討論與交易的重要线索之一,我們在上周周報《各自爲战的“市場主线”》對此也進行了討論。然而,從本周(20241021-20241025)海外資產表現來看,上周黃金、比特幣>工業金屬>原油等的情況發生了反轉,原油領漲,而比特幣則表現墊底,與之相對應的是,VIX指數的回升與美股的調整。我們認爲,當前海外至少存在兩條交易主线:一是“特朗普交易”;二是交易美國大選本身的不確定性,而這周海外資產價格的反復正是這兩條主线交織的結果。換個視角來理解,這種交織可能也反映的是此前“特朗普交易”的相對充分,而當下投資者選擇再平衡倉位來應對未來可能的場景,在大選落地之前,這種反復可能依然會持續。

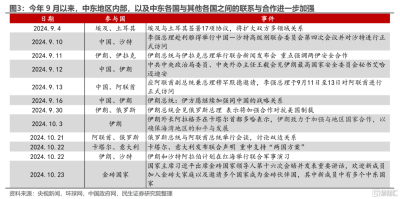

10月26日,以色列採取了對伊朗的襲擊,我們認爲這是在美國大選與以色列國內壓力的共同作用的衝突的延續與升級。這或將促成中東國家內部、以及中東與其他國家的合作,實際上,今年9月以來,上述合作聯系正在進一步加強,這對於中國而言,資源國與制造國合作的機遇在逐步增強。但恰好國內投資者近期對於外部變化顯得有些鈍化。

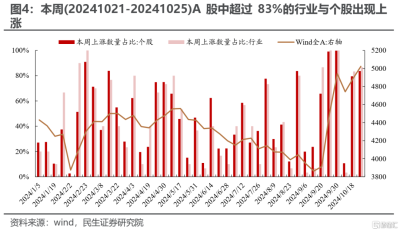

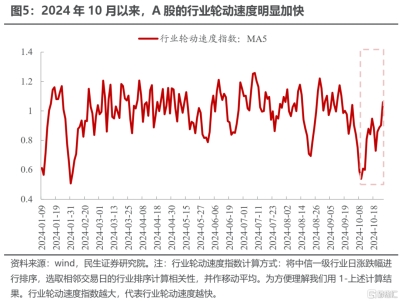

1.2 國內市場:交易各自預期,等待政策方案落地

回到國內來看,本周(20241021-20241025)A股繼續呈現了“普漲”特徵,但與過去不同的是,A股的輪動速度明顯加快。這正是當下國內市場在基於各自預期進行交易的體現,而方向的明晰可能仍需等待美國大選和國內政策方案的落地。值得一提的是,10月25日晚,全國人大決定人大常委會將在11月4日至8日舉行,而美國時間11月5日是美國總統大選投票,11月6日至7日是美聯儲議息會議,這一安排預計將在短期內進一步強化此前市場的預期:我國可能會根據美國大選等情況來制定相應的財政政策體量。從這一點看,當下市場可能並沒有真正意義上的主线。

2 尋找不確定情景下的“避風港”

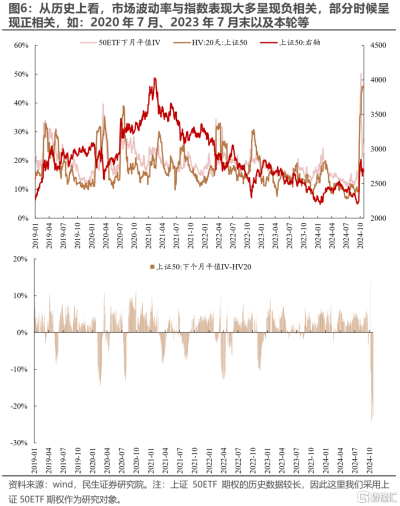

從歷史上看,市場的高波動往往與指數表現呈現負相關性,即下行衝擊相對更多,而在2020年7月、2023年7月末以及本輪行情中,市場的波動率擡升與指數表現呈現正相關性。如果我們採用期權的隱含波動率與市場的實際波動率進行差分發現,當下這一差值在短暫衝高之後出現了類似於2020年7月中下旬的回落,且當下處於歷史最低水平,即波動率交易者可能已經選擇兌現。

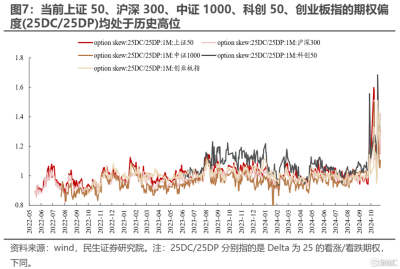

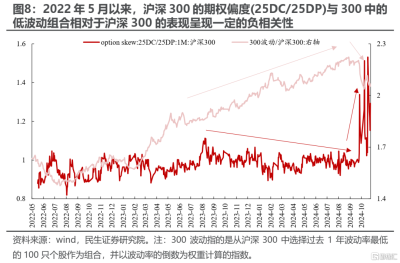

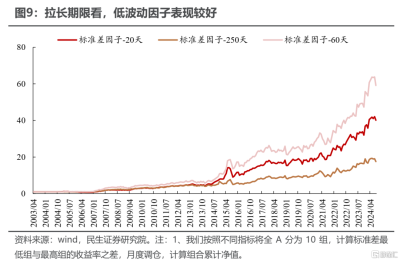

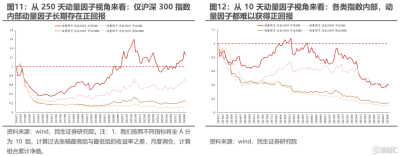

但從結構上來看,當下市場對於上行風險定價可能依然處於較極端的位置:各類寬基指數的期權偏度(25DC/25DP)雖然相較於本輪高點有所回落,但依然處於歷史高位,即當下市場對於未來的上行情景的定價可能依然較爲極端,而對於下行風險應對不足,特別是考慮到未來大選與政策的不確定性。值得一提的是,從歷史上看,低波組合的表現與期權偏度(25DC/25DP)的變化呈現一定負相關性,即期權偏度回落時,低波資產相對表現往往更優,這意味着在當下時點看,面對未來的不確定性,低波資產可能更適合成爲“避風港”以應對未來的波動,並且,從長期視角來看,低波資產往往能夠獲得持續的超額回報。相應地,在未來面臨不確定的情形下,動量策略(追漲)實際上並非好的選擇:一方面,在於不同的窗口期選擇對於結果影響較大,如250天動量因子可能好於10天;另一方面,不同的指數成份內部,動量因子的表現也差異較大,如:滬深300成分股內部表現較好,而這背後的核心原因我們認爲是參與者的差異,即主流機構參與更多的領域動量因子可能更爲有效。考慮到目前市場已經進入非主流機構資產高波動上漲階段,投資策略上應該往降低波動率去靠攏,低波動資產正好經歷了階段性跑輸,從因子視角篩選來看:無論是採用20天、60天、還是250天計算,低波動組合均以交運、電力及公用事業、銀行爲主要行業構成。

3 交易層面:關注個人投資者的“落袋爲安”

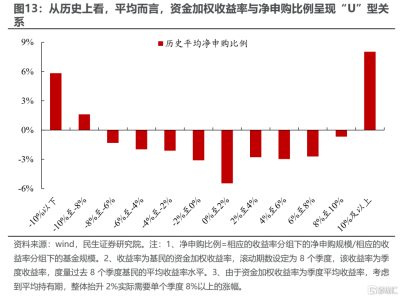

參考IRR的算法,我們利用每季度單一基金的淨申購金額以及期初、期末的基金規模等變量,滾動計算基民在每一考察期內的資金加權收益率(滾動期設定爲8個季度),用來度量基民的持有收益率(並非基金復權淨值收益率),並按照不同的收益率分組統計贖回情況,我們發現:資金加權收益率與淨申購比例呈現“U”型關系,即,當資金加權收益率在-10%以下或者10%以上時,平均而言,基民選擇淨申購基金,而在收益率處於微增(0~2%)狀態時,淨贖回的比例最高。

實際上,在經歷9月末的淨值反彈之後,主動偏股基金負債端滾動8期加權收益率回升至約爲-1%,處於贖回概率較高的區間,而基於我們在專題《被動“浪潮”與主動基金的“回本贖回”》中的測算:不同業績的主動偏股基金再度被無差別贖回,2024Q2業績靠前+2024Q3業績不墊底的基金才有較大可能被淨申購(即持續盈利的基金),這意味伴隨市場反彈而來的實際上是主動基金負債端較大範圍的“回本贖回”,考慮到當下主動偏股基金倉位仍處於高位,這可能是當下市場在交易層面的主要擾動之一。

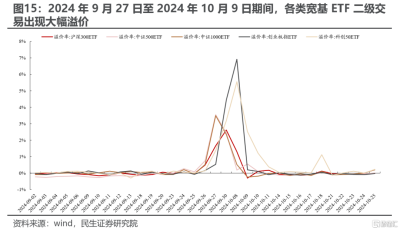

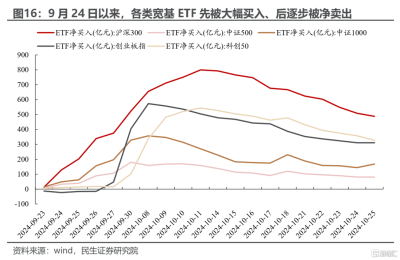

與之相對應的是,本輪行情中ETF工具的崛起:在2024年9月27日至2024年10月9日期間,各類寬基ETF二級交易出現大幅溢價,特別是科創板/創業板相關的ETF,平均偏離一度超過5.5%,我們認爲這主要反映的是增量參與者的“害怕錯過上漲”,這與我們前文中看到期權市場上各類指數的option skew大幅提升至歷史最高水平是一致的。隨後隨着市場維持高位震蕩,ETF逐步被淨賣出,ETF的二級交易溢價快速收斂。我們認爲,這一階段主要反映的是增量參與者的“害怕失去收益”。這也是當下市場交易層面需要另一重要擾動。

4 不冒進,事緩則圓

在缺乏更進一步基本面信息的情況下,海內外參與者都在基於未來潛在的情形平衡自身的組合,也因此造就了當下市場“博弈屬性”的凸顯,市場實際上缺乏真正的主线。然而,從當下A股的定價狀態來看,市場對於上行風險的定價已經較爲充分,但可能對於下行風險的定價不足,面對一個不確定性的市場以及交易層面的反復,低波資產可能是短期應對風險的“避風港”。但不容忽視的是,中長期的基本面趨勢正在孕育:一是貿易保護主義擡頭的背景下資本品與中間品的出口韌性。二是總量方面量的恢復依舊可能快於價格本身。三是海外在軟着陸+強財政+利率下行的訴求之下,最終也會迎來通脹的反彈。四是世界政治格局變化也將爲以中國爲代表的制造強國與其他資源國的合作帶來更多機遇。而與之相關的實物資產反而是被當前市場明顯忽視的板塊,這也恰好帶來新的機遇。基於對未來實物消耗、二次通脹的推演,我們推薦:

第一,市場對於中長期基本面趨勢的認知不足,未來實物消耗量的恢復疊加二次通脹預期,實物資產相關的資產最受益,仍是我們的首要推薦:有色(銅、鋁、黃金)、能源(煤炭、油)、船運(油運、造船、幹散);

第二:化債主线下,金融板塊的機遇仍然值得重視(銀行、保險);

第三,“特朗普”交易回歸後,中國的中間品和資本品的制造仍是優勢產業,推薦未來可能受益於我國企業出海投資下的資本品(機械設備、通用設備、運輸設備)以及中間品(電池、特鋼、鋁材等);

第四,國內大宗消費依舊受益於政策的支持,同時也具備全球競爭力、板塊格局優化,推薦家電、汽車。

5 風險提示

1)國內經濟不及預期。如果後續國內經濟數據繼續不及預期,那么文中關於國內需求恢復的基准假設便失效。

2)房地產政策超預期。如果房地產政策超預期放松,那么國內經濟將會重新回到過去以房地產爲主的債務驅動中,不利於實物消耗。

3)海外經濟大幅下行。如果海外經濟超預期下行,那么衰退預期之下海外需求預期將會大幅下行。

4)測算誤差。數值模型是對歷史的擬合,擬合本身存在誤差,另外,統計樣本本身也可能造成測算結果的誤差。

注:本文爲民生證券證券2024年10月27日究報告《A股策略周報20241027:事緩則圓》,分析師:牟一凌S0100521120002、梅鍇S0100522070001

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:民生策略:低波資產可能是短期的“避風港”

地址:https://www.twnewsletter.com/article/54231.html