M1爲何築底回升?

摘要

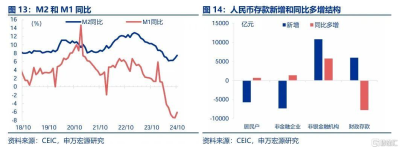

事件:11月11日,央行公布10月中國金融數據,信貸余額同比下行0.1個百分點至8.0%,社融存量同比下行0.2個百分點至7.8%,M2同比反彈至7.5%。

核心觀點:地產成交改善、財政支出加快共同穩定M1增速。

10月M1增速企穩改善,一方面源於房地產成交的提振,另一方面受益於財政支出節奏加快。10月M1同比降幅收窄1.3個百分點至-6.1%,主要源於單位活期存款同比增速(+1.3pct至-9.7%)企穩回升。這一方面或與居民信貸活躍度提高有直接關系。10月以來,房地產新政對二手房的提振較爲明顯,並帶動新房成交的改善。另一方面,財政支出提速也成爲企業活期存款的來源。10月財政存款新增5952億,同比少增達7748億。

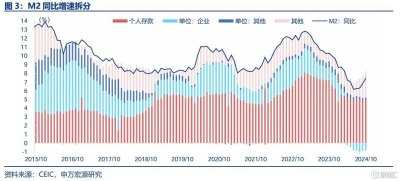

10月M2增速連續兩個月改善,除上述M1因素外,理財資金進一步回表以及居民提前還款暫停也是重要原因。10月M2同比改善0.7個百分點至7.5%,已經是連續第二個月上行。從存款變化上直接受益於非銀存款的再度增長,10月非銀金融機構存款同比多增5732億。上述變化的驅動因素或和9月相同,即理財等資金回表並投向股票市場。另外,隨着存量房貸利率調整,居民提前還款動力趨於下降,有助於M2增速保持穩定。10月份個人住房貸款規模企穩,明顯好於前9個月月均減少690億元的水平,也好於前兩年同期。

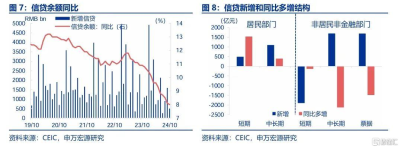

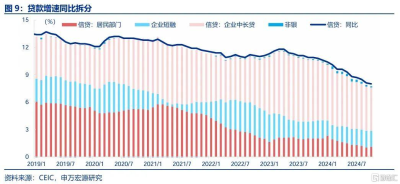

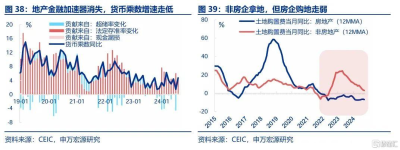

但10月信貸仍然偏弱,主要源於企業部門信用需求較低,企業信心恢復仍需要時間。10月企業部門貸款新增1300億,同比少增3863億,是10月信貸偏弱的主要因素。9月底以來的增量政策主要激活資本市場和房地產市場,政策效果尚未完全傳導到實體供需層面。通脹數據體現的更明顯,10月核心CPI同比(+0.1pct至0.2%)仍低位徘徊,PPI同比則進一步下探。另外,外需不確定性或也令企業採取相對謹慎的態度。企業信心恢復或仍需要增量政策呵護,而財政剛剛公布的大規模化債計劃或將發揮穩定企業預期的效果。

一攬子增量政策加力,10月金融數據有諸多改善信號。隨着化債計劃的落地,私人部門資產負債表修復或進一步提振金融數據表現。10月M1和M2增速均出現改善,私人部門的活躍程度开始提升,預期趨於改善。數據表現能否延續或更多依賴於財政政策的落地速度。一方面,隨着人大常委會宣布大規模化債計劃,財政資金的注入將進一步修復居民和企業的資產負債表。另一方面,財政支出節奏加快也將提振經濟並改善預期。貨幣政策方面,考慮財政年底融資規模較大,央行或選擇50BP降准對衝,以保證流動性合理充裕。

常規跟蹤:居民部門信貸改善。

10月新增信貸5000億,同比少增2384億,較9月相比,改善主要來源於居民部門,拖累主要源於企業部門。拆分結構來看,居民部門新增1600億,同比多增1946億。企業部門新增1300億,同比少增3863億。其中企業中長貸新增1700億,同比少增2128億,企業短貸同比多減130億,票據融資新增1694億,同比少增1482億。

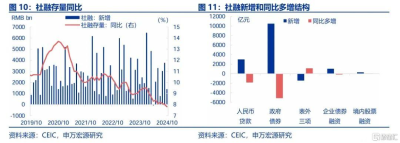

10月新增社融13958億,同比少增4483億,拖累主要來源於政府債券。政府債券新增10496億,同比少增5142億。人民幣貸款(新增2988億,同比少增1849億)、企業債券(新增1015億,同比少增163億)和未貼現匯票(新增-1398億,同比少減1138億)的同比變化均較9月出現明顯的改善。信托貸款和委托貸款同比變化相對穩定。

10月M2同比反彈0.7個百分點至7.5%,M1同比降幅收窄1.3個百分點至-6.1%。非銀存款新增10800億,同比多增5732億,企業存款新增-7300億,同比少減1352億,居民存款減少5700億,同比少減669億,財政存款新增5952億,同比少增7748億。

風險提示

經濟變化超預期,政策超預期。

報告正文

1. 核心觀點:地產成交改善、財政支出加快穩定M1增速

10月M1增速企穩改善,一方面源於房地產成交的提振,另一方面受益於財政支出節奏加快。10月M1同比降幅收窄1.3個百分點至-6.1%,主要源於單位活期存款同比增速(+1.3pct至-9.7%)企穩回升。這一方面或與居民信貸活躍度提高有直接關系。10月以來,房地產新政對二手房的提振較爲明顯,並帶動新房成交的改善。另一方面,財政支出提速也成爲企業活期存款的來源。10月財政存款新增5952億,同比少增達7748億。

10月M2增速連續兩個月改善,除上述M1因素外,理財資金進一步回表以及居民提前還款暫停也是重要原因。10月M2同比改善0.7個百分點至7.5%,已經是連續第二個月上行。從存款變化上直接受益於非銀存款的再度增長,10月非銀金融機構存款新增10800億,同比多增5732億。上述變化的驅動因素或和9月相同,即理財等資金回表並投向股票市場。另外,隨着存量房貸利率調整,居民提前還款動力趨於下降,有助於M2增速保持穩定。根據央視新聞報道,10月份個人住房貸款規模企穩,明顯好於前9個月月均減少690億元的水平,也好於前兩年同期的水平。

但10月信貸仍然偏弱,主要源於企業部門信用需求較低,企業信心恢復仍需要時間。10月企業部門貸款新增1300億,同比少增3863億,是10月信貸偏弱的主要因素。9月底以來的增量政策主要激活資本市場和房地產市場,政策效果尚未傳導到實體供需層面。通脹數據體現的更明顯,10月核心CPI同比(+0.1pct至0.2%)仍低位徘徊,PPI同比則進一步下探。另外,外需不確定性或也令企業採取相對謹慎的態度。企業信心恢復或仍需要增量政策呵護,而財政剛剛公布的大規模化債計劃或將發揮穩定企業預期的效果。

財政債務融資錯位,令社融暫時性偏弱。至年底或仍有財政債務供給,邊際支撐社融增速表現。10月政府債券新增10496億,同比少增5142億,成爲10月社融的主要拖累。但11-12月政府債淨融資或相對穩定,一方面政府債淨融資規模仍有1.7萬億的空間(詳見《政府債供給,年內還有多少?——宏觀專題報告》(2024.10.28)),另一方面人大常委會新批准的6萬億化債計劃中有2萬億分配在2024年,或也可以帶來政府債增量。

一攬子增量政策加力,10月金融數據有諸多改善信號。隨着化債計劃的落地,私人部門資產負債表修復或進一步提振金融數據表現。10月M1和M2增速均出現改善,私人部門的活躍程度开始提升,預期趨於改善。數據表現能否延續或更多依賴於財政政策的落地速度。一方面,隨着人大常委會宣布大規模化債計劃,財政資金的注入將進一步修復居民和企業的資產負債表。另一方面,財政支出節奏加快也將提振經濟並改善預期。貨幣政策方面,考慮財政年底融資規模較大,央行或選擇50BP降准對衝,以保證流動性合理充裕。

2. 常規跟蹤:居民部門信貸改善

10月新增信貸5000億,同比少增2384億,較9月相比,改善主要來源於居民部門,拖累主要源於企業部門。拆分結構來看,居民部門新增1600億,同比多增1946億,爲2月以來首次同比多增。其中居民中長貸新增1100億,同比多增393億,居民短貸新增490億,同比多增1543億。企業部門新增1300億,同比少增3863億。其中企業中長貸新增1700億,同比少增2128億,企業短貸新增-1900億,同比多減130億,票據融資新增1694億,同比少增1482億。

10月新增社融13958億,同比少增4483億,拖累主要來源於政府債券。政府債券新增10496億,同比少增5142億。人民幣貸款(新增2988億,同比少增1849億)、企業債券(新增1015億,同比少增163億)和未貼現匯票(新增-1398億,同比少減1138億)的同比變化均較9月出現明顯的改善。信托貸款(新增172億,同比少增221億)和委托貸款(新增-217億,同比少減212億)同比變化相對穩定。

10月M2同比反彈0.7個百分點至7.5%,M1同比降幅收窄1.3個百分點至-6.1%。存款結構中,非銀金融機構存款新增10800億,同比多增5732億,企業存款新增-7300億,同比少減1352億,居民存款減少5700億,同比少減669億,財政存款新增5952億,同比少增7748億。

風險提示

經濟變化超預期,政策超預期。

注:本內容節選自申萬宏源宏觀於2024.11.12發布的研究報告《M1爲何築底回升?—— 10月金融數據點評》,證券分析師:趙 偉 申萬宏源證券首席經濟學家,賈東旭 高級宏觀分析師

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:M1爲何築底回升?

地址:https://www.twnewsletter.com/article/55734.html