出海行情的核心驅動力是什么?

投 資 要 點

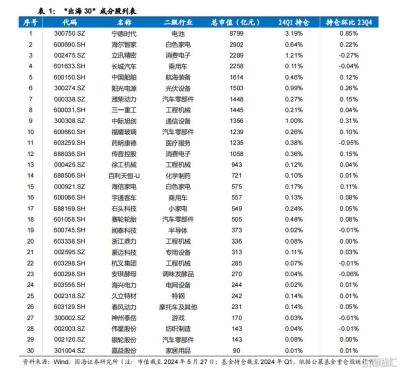

1、2023 年以來出海主題开始出現持續超額收益,綜合考慮出海公司的變遷以及行業分散,我們構建了出海 30 組合,在此基礎上構建了行業中性的出海核心 20 組合。

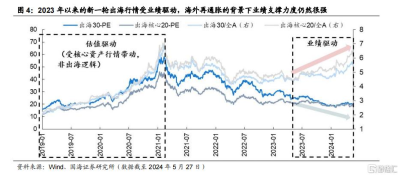

2、內需疲軟,以出口爲代表的外需單邊發力時出海更容易有β行情,本輪出海行情發生在國內地產周期下行,海外再通脹的背景下,核心出海標的以工程機械、汽車、家電等優勢制造業爲主。

3、進一步來看,海外需求與價格趨勢出現共振時,出海板塊將演繹業績驅動的行情,本輪出海呈現明顯的業績驅動特徵,但驅動力度小於2020-2021 年。如果量價無法共振,則類似於 2014-2016 年“一帶一路”主題催化下的估值行情。

4、當前出海正處於調整階段,但出海主題的籌碼結構尚未擁擠,海外再通脹背景下業績有支撐,估值未走向泡沫化,中期角度看出海行情仍未結束。

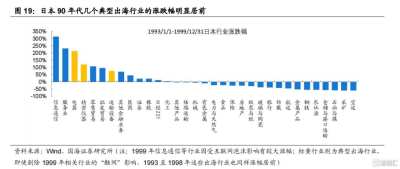

5、日本 90 年代出海以產品出口爲主,出海相關行業和龍頭股在1993-1999 年明顯佔優,背景是市場結束快速調整以及出口向上拐點出現,其中又可以分爲三個小階段,每個階段行情結束的原因多爲貿易摩擦或全球經濟硬着陸。

6、公司層面,出海相關行業內部公司之間分化較大,日本 90 年代資產荒背景下業績爲王,個股 ROE 分化會影響股價走向,海外營收佔比高不代表市場表現就好,能夠轉化爲實質盈利能力提升的公司才有望獲得溢價。

風險提示:研究方法(歷史回溯法)的局限性,中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,產業政策不及預期等。

正 文

01

出海30指數的構建

02

出海行情的核心驅動力是什么?

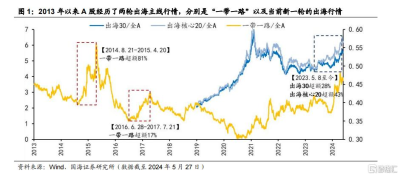

2013年以來A股經歷了兩輪出海主线行情,分別是2014年8月开始的“一帶一路”出海行情以及2023年5月以來的新一輪的出海行情。兩輪出海的核心標的和行情驅動力各有不同:

(1)出海主體方面,“一帶一路”出海中傳統基建及能源板塊受益,當前的新一輪出海行情以工程機械、汽車、家電等優勢制造業爲核心標的。

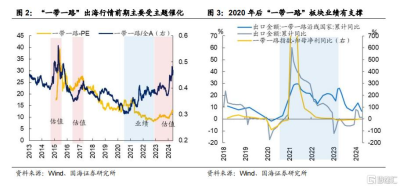

(2)核心驅動方面,“一帶一路”出海行情前期主要受主題催化,當前的出海行情更多反映基本面。2014年“一帶一路”出海行情前期事件驅動的特徵明顯,但“拔估值”行情缺少基本面支撐僅有波段收益,整體跑輸全A;2020年後“一帶一路”板塊業績有支撐,上漲行情的持續性更強。一方面,2021-2022年間我國對“一帶一路”沿线國家的出口金額維持在20%左右的增速水平;另一方面,一帶一路指數成分股的歸母淨利增速同比大幅上行。2023年以來的新一輪出海行情受業績驅動,海外再通脹的背景下業績支撐力度仍然很強。

爲充分反映出海邏輯下的行情表現,我們進一步構建出海核心20子集。由於出海30成分股的行業分布較爲分散,爲剔除行業自身β屬性對出海行情的影響,我們將出海30的成分股2024年以來的股價與所屬申萬二級行業指數收盤價進行相關性分析,進一步剔除10個與行業表現相關性大於80%的標的構建出海核心20,如受動力電池周期調整影響的寧德時代、受醫藥板塊影響的藥明康德、受AI光模塊行情支撐的中際旭創等。

本輪出海行情已持續一年,行情高度僅次於2014年的“一帶一路”出海行情。2023年5月8日至2024年5月27日期間,出海30相較全A獲得28%的超額收益,出海核心20相較全A獲得43%的超額收益,行情高度僅次於2014年8月至2015年4月的“一帶一路”出海行情。

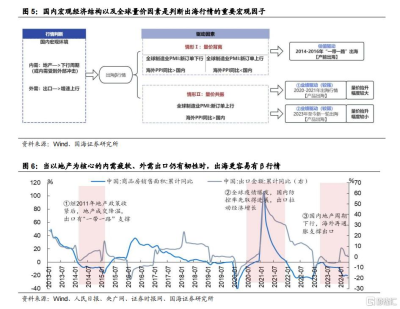

出海板塊何時關注度較大?以國內宏觀經濟結構爲視角,當內需疲軟、外需出口仍有韌性時,出海更容易有β行情。2013年以來三輪內外需錯位時出海均有指數行情,一是2014年受“一帶一路”倡議推動的行情,彼時地產政策收緊後地產成交持續降溫,商品房銷售面同比轉負,“一帶一路”的出口邏輯更爲順暢;二是2020年下半年“一帶一路”的業績驅動行情,彼時國內疫情防控率先取得進展,出口拉動經濟短暫復蘇,而疫情背景下經濟主體的資產負債表受損,內需已經受到衝擊;三是本輪出海行情,在地產形勢持續低迷、海外再通脹的背景下,出口成爲經濟的主要拉動項。

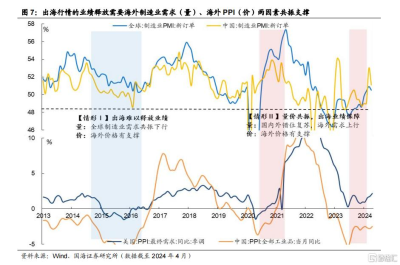

出海行情的業績釋放需要海外制造業需求(量)、海外PPI(價)兩因素共振支撐。當國內外經濟錯位復蘇、海外需求明顯上行的同時,海外通脹對價格有支撐的情形下出海更容易釋放業績,典型時期如2020年-2021年以及2023年至今的出海行情。以制造業PMI新訂單分項來衡量需求,兩時期全球PMI新訂單指標均明顯上行,而從價格指標看,兩時期美國PPI同比增速均爲正值,而我國PPI同比增速大多處於負區間,海外價格支撐力度更大。若量價因素不同時滿足,出海則更難釋放業績,典型時期如2014-2015年,彼時雖然美國PPI同比下滑幅度相較國內更小,但全球制造業需求共振下行,出海難以釋放業績。值得注意的是,本輪全球制造業需求和海外PPI的上行幅度弱於2020-2021年,本輪出海的業績釋放力度較弱,出海標的呈現結構性的特點。

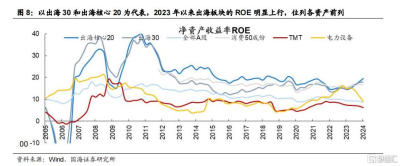

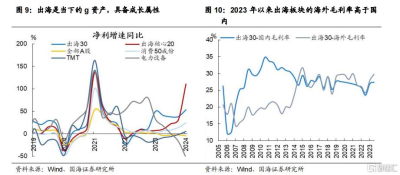

出海是繼2013年TMT、2021年新能源後爲數不多的g資產。以出海30和出海核心20爲代表,2023年以來出海板塊的ROE明顯上行,位列各資產前列。從歸母淨利增速看,出海是繼2013年TMT、2021年新能源後新一輪成長板塊,2023年以來出海30的淨利增速超過電力設備,出海核心20的業績增速持續擡升,截至2024年Q1其歸母淨利同比增速超過100%。從毛利角度看,2023年以來出海30板塊的海外毛利率高於國內,海外業務或是出海板塊業績高增長的主要來源。

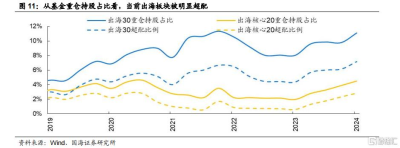

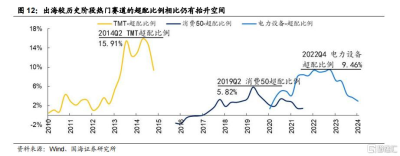

從基金重倉持股佔比看,當前出海板塊被明顯超配,但較歷史成長板塊的超配比例仍有擡升空間。截至2024年Q1,出海30和出海核心20的重倉持股比例分別爲11.1%、4.5%,超配比例分別爲7.2%、2.8%。其中,出海核心20的超配比例較低,明顯低於2014年Q2TMT超配高點15.9%、2019年Q2消費50的超配高點5.8%和2022年Q4電力設備的超配高點9.5%。

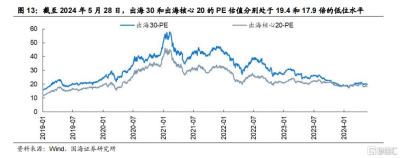

當前出海正處於短期調整階段,但出海的籌碼結構尚未擁擠,且海外再通脹背景下出海行情受業績支撐,截至2024年5月28日,出海30和出海核心20的PE估值分別爲19.4和17.9倍,處於歷史低位水平,估值仍未走向“泡沫化”階段,中期角度看出海主线行情仍未結束。

03

日本90年代出海行情如何演繹?

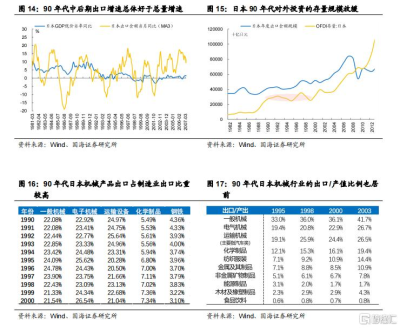

日本90年代出海仍以產品出口爲主,海外投資盡管也在進行時,但相較90年代以前的日元大幅升值期,增速有明顯放緩。日本90年代資產泡沫破滅以後,外需總體上仍呈現擴張的態勢,年出口金額規模從1990年的3053億美元上升至1999年的4648億美元,其中出口同比的波動會受日元匯率的影響。日本的海外投資受日本資產泡沫破滅影響出現放緩,1999年OFDI存量爲2488億美元,較1990年僅增加473億美元。

日本90年代出口以機械制造相關的行業爲主,整體佔制造業出口比重達到70%左右,最典型的有汽車、電器等優勢制造業。日本90年代出口佔比居前的行業分別爲一般機械、電子機械、運輸設備(主要指汽車),三個行業的出口在制造業出口中的比重均在20%以上,合計則達到7成左右的水平。從行業出口/行業產值的角度看亦是如此,其佔比數據仍然排名居前。

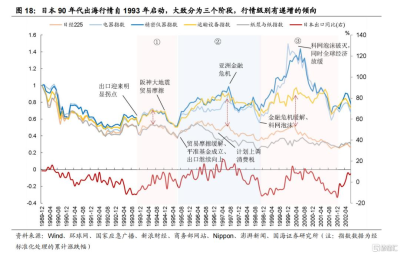

市場層面看,90年代日本出海行情始於1993年,總體分爲三個階段,外需趨勢變化在行情演繹中扮演着重要角色:

階段(1):市場深度調整結束,同時出口迎來拐點,優勢出海行業表現更強。1993年日本股指在政策發力下迎來企穩,在此之前電器、運輸設備(主要是汽車產品)、精密儀器等本就是日本優勢制造,因此表現總體就好於日經225,但出海行情真正啓動的時間在1993年11月,此時出口也迎來了拐點,進一步用日本紙制品行業指數作比較(日本紙業是典型內需行業),可以看到出海行業的超額收益有一定放大,而紙制品行業表現與日經225基本一致。

第一輪行情因阪神大地震、日美貿易摩擦等風險事件衝擊而結束。1995年1月日本發生強烈地震,受災範圍涉及神戶至大阪的重要城市,市場風險偏好快速下探,此外1995年上半年美國再度酝釀對日貿易制裁,也加劇了市場擔憂,出海行業超額收益持續收窄,本輪行情告一段落。

階段(2):救市基金成立,日美貿易摩擦緩解,出口增速繼續上行,出海行情再次啓動。1995年6月日本政府成立平准基金救市,同期日美貿易摩擦也出現緩解,市場風險偏好开始修復,而出口增速在短暫放緩之後也再度开啓上行,進一步推動出海行情演繹。此外可以明顯看到,出海行情相較大盤修復行情的持續性更強,日經225在1996年6月到達高點後再度下探,而出海行情則延續了近一年時間,漲跌幅較基准的差距進一步拉大。

第二輪行情因1997年亞洲金融危機而結束。1997年7月亞洲金融爆發,衝擊日本市場風險偏好,同時出口增速也出現趨勢性放緩,主要出海行業的指數在1997年7月見頂,在此後一年多的時間裏震蕩回調。

階段(3):亞洲金融危機逐漸結束,出口再度修復,互聯網熱潮下“觸網”的出海行業得到進一步加持。1998年底隨着亞洲金融危機逐漸解除,日本出口再度迎來拐點,伴隨1999年科網泡沫逐漸達到頂峰,日本“觸網”的出海行業如電器行業在此映射下漲幅大幅提升,1999年至2000年3月累計上漲約119%,而汽車行業在高點的累計漲幅約爲41%。

第三輪行情在科網泡沫破滅、全球經濟放緩等因素影響下而結束。2000年上半年,隨着科網泡沫的破滅,全球經濟增長陷入停滯,日本出口增速再度放緩,出海行業收益回落,尤其此前“觸網”行業收益回落更明顯,逐漸向汽車行業在這一階段的漲跌幅水平收斂。

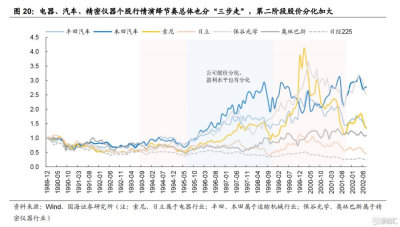

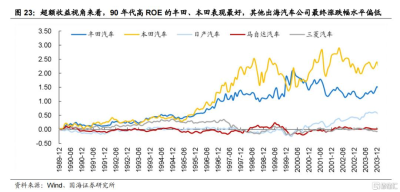

具體到公司層面,電器、汽車、精密儀器個股行情演繹節奏總體與前述的三階段類似,個股股價從第二階段起分化程度加深。電器、汽車、精密儀器個股層面的行情演繹節奏也分“三步走”,個股股價分化自第二階段开始放大,或與企業盈利能力的分化有關,例如豐田、本田、索尼、保谷光學在90年代後半期ROE逐漸修復,本田從前期6%提升至17%,索尼和保谷光學ROE水平接近10%,而日立、奧斯巴林則均低於5%。

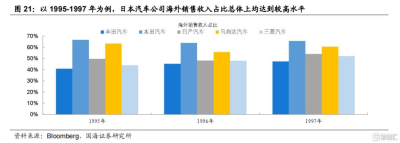

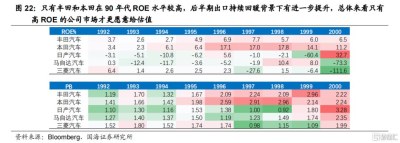

90年代資產荒背景下“業績爲王”,即便公司處於同一行業,且海外營收佔比水平均較高,股價分化也極爲明顯,真正能實現利潤轉化的公司才有溢價。以日本頭部汽車公司豐田、本田、日產、馬自達和三菱爲例,90年代五家公司海外汽車銷售佔比均在40%以上,但只有豐田和本田的盈利水平相較90年代初實現較高增長,並且1995年以後在汽車出口企穩回升的背景下,公司的ROE穩步提升至較高水平,超額收益顯著高於其他汽車公司。

風險提示

研究方法(歷史回溯法)的局限性,中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,產業政策不及預期,經濟結構等國別差異使跨國比較存在局限性。

注:本文來自國海證券發布的《如何看當前的出海行情—出海系列專題 1》;本報告分析師:胡國鵬、袁稻雨 SAC編號:S0350521080003、S0350521080002

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:出海行情的核心驅動力是什么?

地址:https://www.twnewsletter.com/article/40251.html