國海策略:6月仍需樂觀

核 心 觀 點

1、5月份市場小幅調整,但市場深度調整的風險不大,仍是找機會爲主的格局,驅動力來自於外需改善、改革預期和產業政策發布,周期和成長風格有望跑贏。

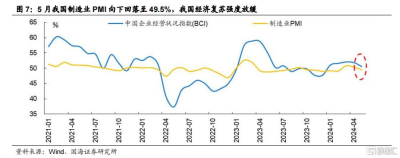

2、經濟復蘇一波三折,2024年5月制造業PMI回撤至榮枯线下方,仍是外需好於內需,生產好於消費的格局。海外景氣指標繼續向好帶動外需部門維持強勢,內需部門中地產在政策放松後效果偏弱,基建和制造業復蘇力度不強。

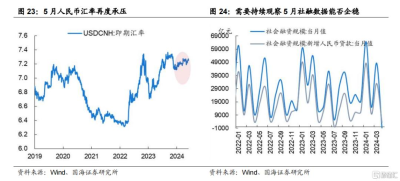

3、流動性延續外緊內松的格局,美聯儲年內降息的空間不大;國內宏觀流動性中性偏松,但貨幣政策工具的使用趨於謹慎,微觀流動性修復放緩。

4、三中全會臨近,6月維穩需求下政策或處於“蜜月期”,宏觀政策重在已出台舉措的落實,改革預期下產業利好措施或加速落地,地緣政治擾動告一段落,風險偏好有望回升。

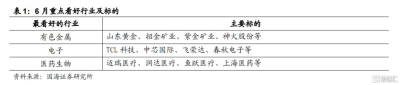

5、隨着高頻數據的持續驗證,市場或回歸基本面交易,關注周期風格中景氣度較高行業,以及成長板塊中部分行業的超跌反彈,6月首選行業:有色金屬、電子、醫藥生物。

風險提示:政策落地不及預期,經濟失速下行,中美摩擦加劇,地緣政治突發風險,相關標的公司未來業績的不確定性等。

報 告 正 文

01經濟:外需延續強勢,地產改善需等待

總體來看,國海證券預計6月外需有望延續強勢,基建部門維持高景氣,地產和消費的改善需要等待。

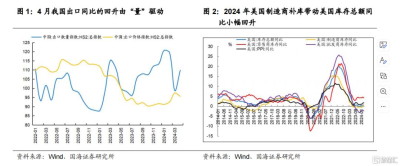

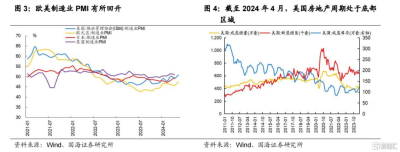

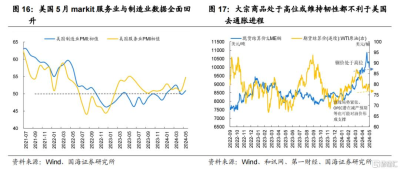

國海證券預計6月我國出口有望延續強勢。一方面,美國制造業補庫和房地產的可能回暖有望對我國出口產生積極作用。5月美國標普制造業PMI向上回升至50.9%(突破50%),歐元區制造業PMI較4月環比上升,3月美國制造商庫存同比开始回升,美國房地產周期處於歷史性底部階段,隨着美國房地產市場的回暖有望對我國家電、建材等地產上下遊產業鏈的出口形成帶動。

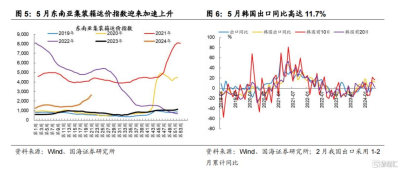

另一方面,韓國出口高速增長和東南亞集裝箱運價指數提升,我國出口延續強勢。2024年5月韓國出口同比高達11.7%,東南亞集裝箱運價指數在2024年5月出現加速回升,我國出口有望延續強勢。

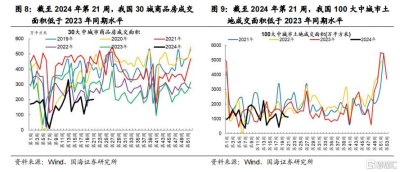

地產方面,寬松的地產政策對我國地產銷售起到了一定的積極作用,房地產市場的改善需要等待。截至2024年第21周,雖然我國30大中城市商品房成交面積低於2023年同期水平,但是在地產銷售在環比上迎來邊際回升,根據中指雲,5月我國百強房企銷售額較4月有所回升,3月以來各大城市放松地產調控和首付比例的下調對地產銷售起到了一定的積極作用。另一方面,我國100大中城市土地成交面積在近期有所回落並且低於2023年同期水平,房企信心的改善需要等待,地產开工端的改善有待觀察。

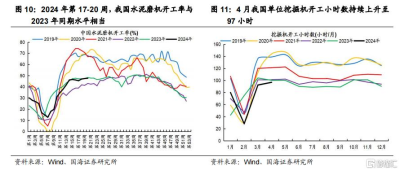

基建方面,我國基建部門持續維持在景氣區間。一方面,2024年第17-20周我國水泥磨機开工率與2023年同期水平相當,5月1萬億元超長期特別國債發布後我國基建部門有望維持景氣。另一方面,4月我國單位挖掘機开工小時數回升至97小時/月,與2023年同期水平相差較小。國海證券預計在5月財政政策加碼後,6月基建投資有望維持在景氣區間。

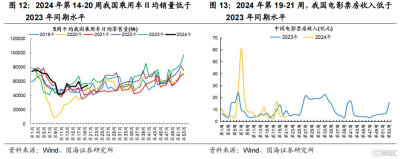

消費方面,我國消費部門能否改善有待觀察。一方面,2024年第19-21周我國電影票房收入低於2023年同期水平。另一方面,2024年第14-20周我國乘用車日均銷量(5周平均值)略微低於2023年同期水平,新能源汽車熱潮過去後我國乘用車市場表現在4-5月持續疲弱。由於收入和就業預期的改善需要時間,我國消費部門能否迎來復蘇有待觀察。

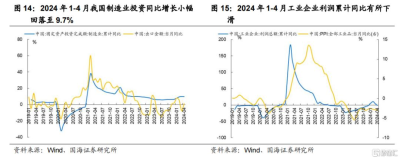

制造業方面,我國制造業投資同比增速小幅放緩。一方面,2024年3月和4月我國出口同比分別爲-7.5%和1.5%,出口同比增速的放緩導致制造業投資同比增速小幅放緩。另一方面,4月我國工業企業利潤同比出現負增長,對我國制造業投資在一定程度上形成拖累。4月政治局會議在“新質生產力”上強調“因地制宜”導致我國制造業投資同比出現小幅放緩。

02流動性:仍是外緊內松的格局

美國經濟韌性較高,就業市場尚未出現大幅降溫趨勢,去通脹的進程短期或偏緩慢。美國經濟數據超出預期,同時補庫周期正在开啓,Q2經濟或仍維持韌性,5月23日美國公布的5月Markit制造業PMI初值爲50.9(預期49.9),服務業PMI初值54.8(預期51.2),綜合PMI初值54.4(預期51.2),創下2022年5月以來最高水平。就業方面,截至5月25日當周初請失業金人數21.9萬人,仍處於較低水平,結合偏強的經濟數據看,勞動力市場短期也較難出現大幅降溫。而6月歐洲大概率开啓降息,非美需求也有望逐步企穩回升,或將對大宗商品價格形成一定支撐,因此綜合來看,美國短期內去通脹的進程可能會比較緩慢。

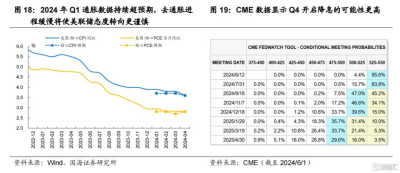

美聯儲降息需要看到更多數據,預計降息節點將向Q4推遲,總體來看美國年內的降息空間已經不大,海外流動性當前仍將處於相對偏緊的狀態。美聯儲5月議息會議紀要表述以及近期官員表態更加偏“鷹”,如美聯儲理事Waller表示在勞動力市場如果沒有顯著走弱,需要再看到幾個月良好的通脹數據才會考慮在年底降息,Kashkari認爲美聯儲應等到通脹取得重大進展後再降息,總體來看年初超預期的通脹已經使美聯儲對轉向態度更爲謹慎,短期开啓降息或需要“超預期”和“持續”兩個條件,目前來看可能並不具備,降息節點或將向Q4推遲,結合CME數據看,當前9月降息概率爲55%,Q4降息概率至66%以上,但年內降息空間可能已經不大,降息幅度或在50BP以內。

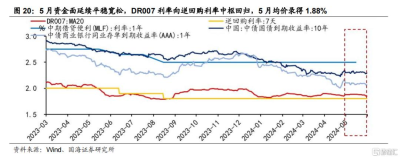

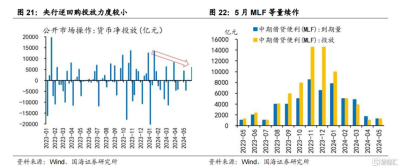

國內流動性自發寬松,國債發行節奏平滑下6月資金面大概率平穩過渡。5月央行資金投放延續常態化操作,一方面,央行僅在月末加大逆回購投放,其余時期均維持“地量”;另一方面,5月MLF等量續作,央行資金投放偏中性。5月資金面延續平穩寬松,DR007利率向逆回購利率中樞回歸,5月均價錄得1.88%,同業存單利率低於MLF利率橫盤震蕩。考慮到超長期特別國債發行平滑、節奏偏緩,央行靈活進行資金投放維穩流動性,6月資金面大概率平穩過渡。

央行貨幣政策使用或仍相對謹慎,總量工具落地需要等待外部壓力緩解或國內信貸出現持續收縮。6月降息的可能性較低,一方面,人民幣匯率再度承壓,外部壓力仍未消除;另一方面,4月社融數據轉弱受監管等外圍因素和內需偏弱共振影響,或爲偶然性事件,需要進一步觀察後續金融數據在去除外圍因素影響後是否出現企穩的跡象。在防範資金沉澱空轉、國債平穩發行的背景下,短期內降准的必要性在降低,二季度國內總量工具落地效果或低於此前預期。

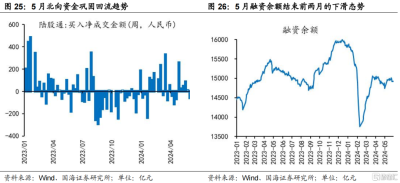

5月股票市場流動性溫和修復,北向資金整體淨流入,槓杆資金小幅回流。5月北向資金鞏固4月底的回流趨勢,當月淨流入88億元,金融和周期行業備受青睞,主要买入行業爲銀行、公用事業、交運、煤炭、有色。此外,5月融資余額結束前兩月的下滑態勢有所擡升,槓杆資金小幅回流,市場情緒和流動性溫和修復。

03政策及風險偏好:大會前維穩訴求,進入政策“蜜月期”

4月政治局會議明確7月召开二十屆三中全會,隨着大會臨近,6月維穩需求下政策或處於“蜜月期”。宏觀政策重在已出台舉措的落實,改革預期下產業利好措施或加速落地。

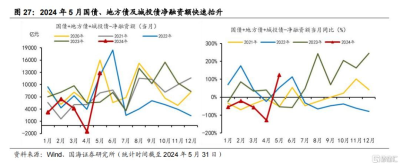

超長期國債進入常態化發放時期,地方專項債發行持續提速。中央層面,年內首批超長期特別國債於5月正式落地,根據財政部的安排,今年超長期特別國債分爲22次發行,首次發行時間爲5月17日,11月中旬發行完畢,本輪國債發行通過拉長發行周期,平滑市場利率波動,而未來超長期國債供給也將成爲新常態,後續重在觀察國債落地後效果。地方層面,二季度專項債發行全面提速,截至5月31日,二季度地方債發行規模達到1.25萬億元,二季度地方債券、國債及城投債淨融資額達到1.28萬億元。

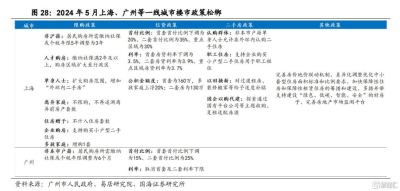

地產層面,5月地產新政再落地,後續關注北京樓市調整政策,以及3000億元保障性住房再貸款落地效果。自5月17日央行發布房貸新政後,上海、廣州等一线城市樓市松綁政策跟進。其中,廣州貸款利率直接參照央行政策下限,並大幅優化外地戶籍在限購區社保及個稅繳納年限,在三大一线城市中執行力度最大,後續關注北京樓市政策的調整。另一方面,5月17日央行設立3000億元保障性住房再貸款,用以支持地方國企收儲,後續進入政策落地觀察期,同時關注財稅政策、政策性金融工具進一步出台的可能性。

三中全會改革預期發酵,政策層面關注兩個方面預熱:一是近期主席調研、主持座談會提及的住房、就業、托幼養老等領域;二是圍繞新質生產力相關領域的產業政策落地。

5月主席於山東召开企業和專家座談會,會議提及就業、住房、托幼養老等領域。本次會議爲2020年下半年以來主席首次與企業和專家座談,從參會企業來看,主要分布在新質生產力的“前沿部隊”,同國家战略相吻合;從會議內容來看,主席提及注重從就業、增收、就業等領域找准改革發力點和突破口。預計能源、醫療等民生相關改革仍是下階段重要抓手。

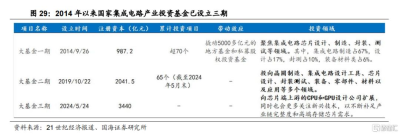

二季度以來芯片、創新藥利好政策加速落地,大會召开前新質生產力相關領域鼓勵措施或加快出台。二季度以來人工智能、生物醫藥、低空經濟等相關領域產業政策加速落地,4月以來北京、廣州等多地發文促進創新藥發展,5月注冊資本爲3440億元的國家集成電路產業投資基金三期成立,5月以來山西省、廣州市先後下發域內低空經濟發展行動方案,在4月政治局會議提及“因地制宜發展新質生產力”後,地方政策部署將加速落地。

風險偏好層面,5月中日韓會務及中美防長會晤後,意味着台海局勢擾動告一段落,疊加三中全會召开前維穩訴求,下階段內外風險偏好緩釋。

04、6月行業配置:有色金屬、電子、醫藥生物

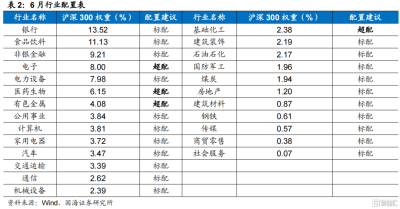

行業配置的主要思路:二季度進入全年主线確立期,宏觀環境大概率爲“經濟復蘇+流動性寬松”組合,首選周期和成長風格。隨着二季度高頻數據驗證,市場或回歸基本面交易,關注周期風格中景氣度較高行業,以及成長板塊中部分行業的超跌反彈。

行業配置重點關注包括:1)大規模設備更新:政策大力扶持的背景下,順周期板塊有望率先受益,化工、機械等細分行業或將开啓新一輪上行周期;2)新質生產力:《求是》雜志發表習近平總書記重要文章《發展新質生產力是推動高質量發展的內在要求和重要着力點》,提出新質生產力的顯著特點是創新,既包括技術和業態模式層面的創新,關注科技創新行業如低空經濟、商業航天、創新藥等領域投資機會;3)全球進入到人工智能大時代,AIGC爲行業發展帶來新機遇,硬件、軟件及內容板塊受益於AIGC的應用,景氣度將持續提升。6月首選行業爲有色金屬、電子、醫藥生物。

Ø 有色金屬

支撐因素之一:美國核心PCE價格指數迎來三年新低。剔除食品和能源後的2024年4月美國核心PCE價格指數同比增速約爲2.8%,爲2021年4月以來的最低水平。美國經濟軟着陸預期或增強,利好工業金屬。

支撐因素之二:有色金屬行業供應格局有望持續優化。2024年5月29日國務院印發《2024-2025年節能降碳行動方案》,提出有色金屬行業節能降碳行動,包括優化有色金屬產能布局、嚴格新增有色金屬項目准入、推進有色金屬行業節能降碳改造等。

支撐因素之三:2024年3月以來貴金屬價格持續上行,相關上市公司業績有望持續增長。2024年3月1日至5月31日,南華貴金屬指數上漲幅度達到22.52%。

標的:山東黃金、招金礦業、紫金礦業、神火股份等。

Ø電子

支撐因素之一:今年下半年至2025年的電視面板市場供需格局有望重塑。2024年5月14日,夏普(Sharp)正式宣布位於日本的堺10代线工廠將於今年第三季度开始停止生產。根據TrendForce,產线關閉後,將影響2025年電視面板供給市場,預估整體液晶電視面板明年將減少近500萬片,佔整體液晶電視面板供給比重的2%。

支撐因素之二:AI快速發展,帶動存儲行業景氣度持續改善。人工智能的發展被視爲存儲行業發展新增亮點。在以ChatGPT爲代表的生成式人工智能的推動下,AI服務器2023年迅猛增長,也帶動了HBM、DDR5等需求的增加,各大存儲原廠也在加速推出更爲先進的產品。

支撐因素之三:注冊資本3440億元,國家大基金三期成立。國家企業信用信息公示系統顯示,國家集成電路產業投資基金三期股份有限公司於5月24日成立,注冊資本3440億元。5月27日晚間,工商銀行、農業銀行、建設銀行、中國銀行、交通銀行、郵儲銀行相繼發布公告,擬向大基金三期出資。國有六大行合計擬出資金額爲1140億元,持股比例爲33.14%。

標的:TCL科技、中芯國際、飛榮達、春秋電子等。

Ø醫藥生物

支撐因素之一:2024年“創新藥”首進政府工作報告,促進中醫藥傳承創新再次被提及。2024年政府工作報告中提及“加快前沿新興氫能、新材料、創新藥等產業發展,積極打造生物制造、商業航天、低空經濟等新增長引擎”、“促進中醫藥傳承創新,加強中醫優勢專科建設”、“开闢量子技術、生命科學等新賽道,創建未來一批產業先導區”。

支撐因素之二:國家財政部批准大規模醫療補助資金,醫療設備採購大潮开始。2024年5月14日,財政部發布《財政部 國家衛生健康委 國家中醫藥局關於下達2024年醫療服務與保障能力提升(公立醫院綜合改革)補助資金預算的通知》、《財政部 國家衛生健康委關於下達2024年醫療服務與保障能力提升(醫療衛生機構能力建設) 補助資金預算的通知》等文件。

支撐因素之三:2024年的ASCO年會召开在即,國內多項腫瘤研究發表可期。美國時間5月31日-6月4日,2024年美國臨牀腫瘤學會(ASCO)年會盛大召开,在本屆大會中,國內總計共有26家企業約60種新藥/新治療方案即將亮相。國內專家參會人數再創新高,超過400項研究登上ASCO舞台,成果轉化有望提速。

標的:邁瑞醫療、潤達醫療、魚躍醫療、上海醫藥等。

05風險提示

注:本文來自國海證券2024年6月2日發布的《仍需樂觀——5月月報》,分析師:胡國鵬S0350521080003、袁稻雨S0350521080002

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:國海策略:6月仍需樂觀

地址:https://www.twnewsletter.com/article/40502.html