央行將如何應對外資的短債拋售潮??

引子

2024年8月21日,央行通過專訪的形式,表達了對債券市場的看法:

三是認爲央行要控制和決定國債市場利率水平。實際上,央行對長期國債利率的風險提示,是爲了遏制羊群效應導致長期國債利率單邊下行可能潛藏的系統性風險,並未設置長期國債利率區間。這與一些國家實施非常規貨幣政策控制國債收益率曲线是不同的。

債券市場對這個表態的理解十分正面,長債收益率大幅回落。

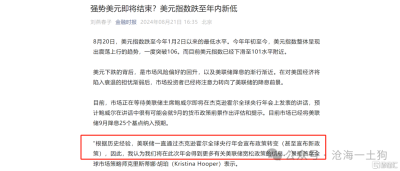

但是,在同一天,《金融時報》還發表了這樣一篇文章,

借他人之口,以十分確定的口吻,表達了一種預判:美聯儲將在傑克遜霍爾全球央行年會上宣布政策轉變。

事實證明,鮑威爾也的確是這么做的:

1、政策調整的時機已經到來;降息的時機和步伐將取決於數據、前景以及風險的平衡;

2、並不尋求或歡迎進一步的勞動力市場降溫;將盡一切努力支持強勁的勞動力市場,同時在實現價格穩定方面取得進一步進展;政策利率水平爲應對風險提供了“充足的空間”,包括勞動力市場出現進一步不利的疲軟。

表面上來看,央行所關注的是國內的債券市場;實際上,它密切關注的是美聯儲的動作。

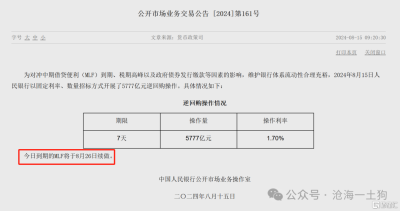

在8月15日,央行還做了一個“十分不常規”的動作,把當日到期的4000億MLF推遲到8月26日續作,即傑克遜霍爾年會後的第一個交易日。

站在目前這個時間節點,我們大體能搞明白央行的動機了,央行擔心鮑威爾放鴿引起匯率波動,從而迫使很多外資拋售短債。

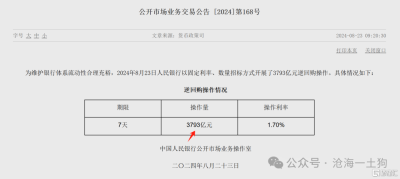

爲了對衝這波拋售潮,央行可以做兩個操作,

一、超量續作MLF,譬如,增加到1萬億;

二、降息MLF,提振市場情緒,譬如,從2.3%降息到2.2%;那么,爲什么央行會做出如此細致的提前准備呢??這可能源自2022年Q4的“贖回潮”。

2022年Q4的外資衝擊

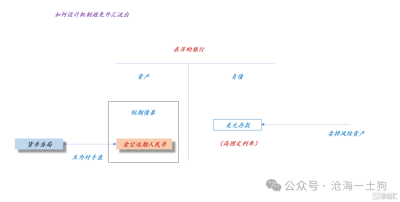

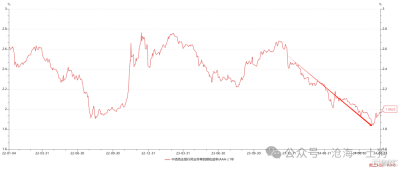

由於內外無風險利率存在較大的差距,外匯市場形成了較高的掉期點,這類似於股指期貨裏正基差,遠期的人民幣多頭要補貼空頭正掉期點,平均在3%。

如上圖所示,在這樣一個大背景下,很多人會通過債券市場和掉期市場來合成美元存款。

典型的交易是:2%的一年存單+3%的正掉期點,跟聯邦基金利率的5.5%十分接近。在這個過程中,不排除一些激進的投資者會加槓杆做這件事情。

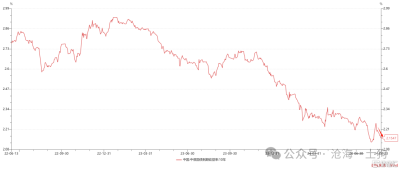

如上圖所示,今年1-8月,一年存單利率大幅下行。外資很可能做出了十分巨大的貢獻。

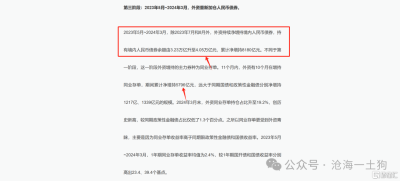

管濤和劉立品在《外資买債和人民幣國際化進展》一文中做了一個統計,

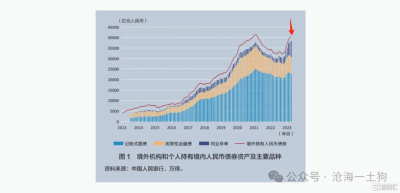

目前,外資的持倉規模差不多在4萬億人民幣的體量。在這裏,我們需要注意的是,其中有多大比例因爲掉期點而存在。

一旦人民幣快速升值,掛鉤的人民幣短債都要被拋售出來。

正是因爲這個傳導機制,在2022年Q4我們觀察了這樣一幅場景,一方面人民快速升值,另一方面一年存單利率快速拉升。

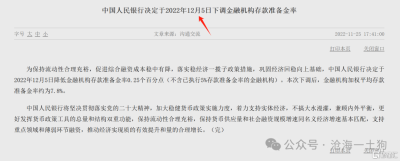

在那一次衝擊中,央行的策略是滯後對衝,於2024年12月5日降准25bp。

降准之後,一年存單利率於2024年12月13日達到峰值的2.755%。這是那一次的經驗。

顯而易見,央行這一次的應對措施是不一樣的,提前做好了充足的准備。

以銀行負債質量爲核心的貨幣政策框架

爲了更好地理解央行所做的准備,我們需要稍微梳理一下當下的貨幣政策框架,

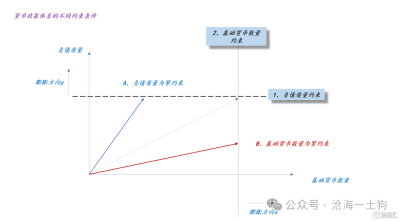

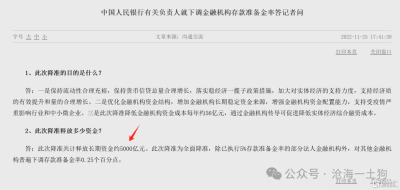

與傳統的體系不同,目前的貨幣政策框架不以基礎貨幣數量爲緊約束,以商業銀行的負債質量爲緊約束。

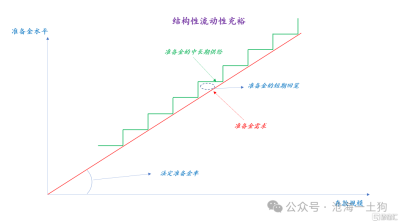

如上圖所示,准備金的供應都是事前供應,管夠的,因此,准備金約束是松弛約束。但是,商業銀行需要注意自己的負債質量,尤其是短期負債的加權平均期限。

那么,商業銀行會如何提升自己的負債質量呢?主要的辦法就是跟非銀進行資產負債表交換。

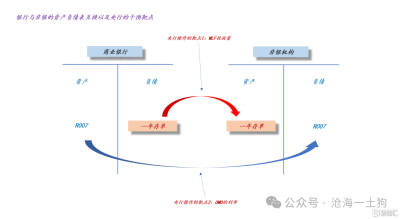

如上圖所示,銀行和非銀在這個資產負債表交換中各取所需:

1、商業銀行發行存單,改善自身的負債質量;

2、非銀協助銀行完成交易,獲得息差收益;

央行的貨幣政策操作就是架構在這個銀行-非銀資產負債表交換之上的:

1、央行增加和銀行的MLF交易,替代一年存單的發行,從而降低一年存單利率;

2、央行降低OMO利率,增加息差空間,促使非銀和銀行的交易,從而降低一年存單利率。

總的來說,央行有兩個直接手段,1、數量手段,MLF的淨投放量;2、價格手段,OMO的利率水平。

最後,這兩個手段都會聚焦到一年存單利率上,這是國內債券系統最核心的利率。

目前,一年存單利率有所反彈,從1.83%反彈到了1.96%。

央行在制度上的准備

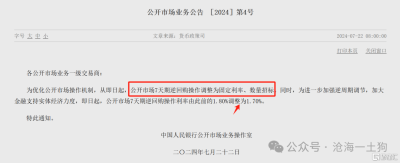

如果以一年存單利率爲核心去思考問題,我們就容易理解央行在2024年7月22日的操作了。

那天有兩個操作:

1、把OMO操作調整爲固定利率、數量招標;

2、OMO利率降息10bp,從1.80%到1.70%;

其中,第一個操作更爲關鍵,有了這個操作之後,我們基本上和國際接軌了,貨幣體系從數量型轉爲價格型。

在2022年Q4時,我們的貨幣體系還是偏向於數量型,這有一個很大的bug,央行無法迅速地響應金融機構的基礎貨幣需求。因此,當外資大量拋售短債之後,資金利率中樞也大幅上行了,從1.90%左右上升至2.50%附近。

通過把公开市場招標方式轉變爲【固定利率,數量招標】,響應不足的問題也得到了解決。

如上圖藍框區域所示,目前,資金利率中樞保持平穩,維持在1.90%附近。

因此,從制度設計的角度來看,在上一輪外資衝擊中,資金利率會大幅上行,但是,這一輪不再會出現這種情況,因爲制度變了。

如上圖所示,現在每天逆回購的操作量有零有整且大幅波動,這說明,當下的制度是按需分配,把價格波動轉化成招標數量的波動。

結束語

很多市場人士對央行提示債市風險的行爲頗有微詞,又對央行“降息OMO利率”、“改變公开市場招標機制”以及“推遲MLF續作”等行爲表示困惑。

說實話,央行真正的對手盤並不是債券市場本身,想讓債券市場“啞火”太容易了——直接提高OMO利率20bp即可。央行並不是真的在意“你們到底掙了幾個bp”,它的對手盤是美聯儲,是外資。

在上一波外資拋售潮中,央行已經領略了其衝擊程度有多大,最後不得不降息25bp來應對。或許,他們覺得那一輪讓他們很狼狽,甚至有點尷尬。

因此,這一次央行做了更加細致的准備:

1、提前喊話,減弱資管機構規模的擴張速度;

2、重做公开市場招標機制,避免資金利率中樞擡升;

3、卡點傑克遜霍爾年會,及時MLF超量續作,提前投放中長期資金;

在上一輪衝擊中,央行最終釋放了5000億中長期資金來平息風波。因此,我們預計下周一央行將做一萬億MLF,淨投放6000億中長期資金來迎接衝擊(ps:這是比較樂觀的場景,也有可能這6000億的投放被拆細)。

說實話,市場關注的點央行根本不太關注,因爲根本就不是一個層級的存在。

ps:數據來自wind,圖片來自網絡

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:央行將如何應對外資的短債拋售潮??

地址:https://www.twnewsletter.com/article/48390.html