關於降低存量房貸利率對風險資產價格的影響

近期,市場對降低存量房貸利率的討論很多。一方面,大家覺得有必要降低,新增房貸和存量房貸的息差很大,以北京爲例,大部分存量房貸利率在4.75%,新增房貸利率最低能到3.40%,差了135bp,有失公平。另一方面,不少投資者認爲銀行體系的息差已經十分低了,再壓縮銀行的息差容易引起系統性風險。

於是,降低存量房貸利率的必要性和脆弱的銀行體系息差構成了一對尖銳的矛盾。

此外,計算讓利規模的視角也激化了這個矛盾,我們的按揭貸款存量大概是38萬億的體量,銀行讓利100bp,平均讓利規模是3800億。如果我們把這種讓利形式視同爲發消費券,沒有多少人會認爲發3800億的消費券對經濟有多大的刺激作用。

如果我們僅僅從刺激消費的角度看待問題,即便是銀行讓利200bp,使得讓利規模擴大到7600億,對消費的拉動也不會太大,因爲我們2023年全年的GDP規模在126萬億人民。但是,對銀行研究員來說,別說200bp了,即便是80bp,他們也會直呼不可能,絕對不可能。

一方面,我們直覺上認爲,降低存量貸款利率有用;另一方面,從消費上又講不通這個邏輯。那么,問題出在哪裏了呢??在我們看問題的視角上:

降低存量貸款利率是一個貨幣政策,不是一個刺激消費的政策。我們得從利率傳導、資本流向的角度思考問題,而不是直接去算拉動了多少消費。

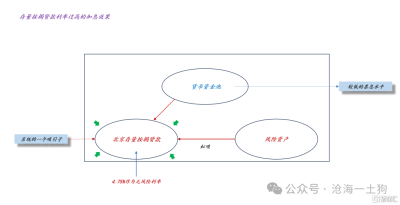

如上圖所示,對於北京的居民來說,無風險利率既不是貨幣基金的2%,也不是理財的預期收益率,而是,存量房貸利率的4.75%。

他們會賣掉手裏的風險資產,贖回各種基金去還這筆按揭貸款。提前償還按揭貸款可以幫他們節省掉4.75%的成本,因此,這對他們來說就是無風險利率。

今年上半年,42家A股上市銀行個人住房貸款余額合計爲34.08萬億元,相較上年末縮減了3174.21億元。

早償的這3000多億佔存量的規模比例很低,只有0.933%。但是,如果這3000億中的一半來自於股票基金的贖回,那么,我們就能感受到它對風險資產價格所能產生的打擊了。

顯而易見,存量貸款利率高的地區早償現象嚴重,存量貸款利率低的地區早償現象不那么嚴重。

因此,我們真正需要關注的是邊際存量貸款利率,我們也只需要降低邊際存量貸款利率。

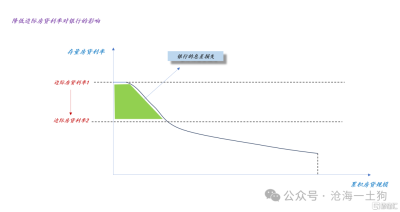

如上圖所示,如果把邊際房貸利率從r1降低到r2,銀行的息差損失只有綠色的區域。

只要邊際房貸利率水平足夠低,早償的問題得到解決,存量按揭貸款就不再構成一個吸引子——從整個系統中抽取流動性,那么,整個系統的無風險利率水平會大幅降低。

如果按照這個邏輯測算,銀行研究員就要拍胸脯了,他們會講,這對銀行息差的影響極小,降低存款利率所創造的空間完全足以覆蓋。

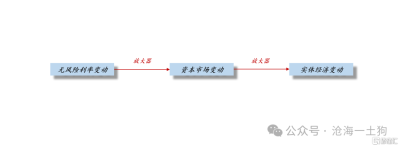

價格是一個特別奇妙的東西,有十分強的槓杆效應,或許商業銀行只需要讓利1000億,但是,在資本市場中可能是上萬億的效果,資本市場再去作用到實體經濟可能還有放大的效果。

我們需要重視價格的放大器效應。

發達國家的利率傳導體系比較幹淨,國內的利率傳導體系比較復雜,很多資金池都可能成爲吸引子,成爲無風險利率。目前,比較顯著的有兩塊,一塊是高存量房貸利率,另一塊是理財資金池。

那么,爲什么降低存量房貸利率的傳聞會讓長債繼續大漲呢?因爲邊際的房貸利率實在是太高了,市場認爲,它比理財的預期收益還高。因此,降低邊際房貸利率會給理財資金池帶來增量資金。

很多股票投資者抱怨,在海外資本市場,宏觀分析是有用的,但是,對於國內的資本市場,宏觀分析屁用沒有。

事實上,並不是宏觀分析沒有用,而是因爲我們的各種池子太多了,利率傳導機制極其復雜,無風險利率的載體一直在變化。我們不能把海外的經驗直接套用到國內。

對投資者來說,這是災難;但對研究者來說,這是一片沃土。

如果我們沒辦法全面地把握利率傳導機制,那么,最好還是看圖,這的確比宏觀分析有用多了。

ps:數據來自wind,圖片來自網絡

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:關於降低存量房貸利率對風險資產價格的影響

地址:https://www.twnewsletter.com/article/49429.html