特朗普政策會對美國經濟產生哪些潛在影響?

10月以來,特朗普的競選勢頭回升。市場高度關注如果特朗普獲勝,會採取哪些政策?這些政策對美國經濟、貨幣政策以及資本市場會產生什么影響?我們在本篇報告對這些問題進行定性與定量分析。

摘要

我們首先總結了特朗普的七大政策主張,然後聚焦對美國經濟可能產生較大影響的四種政策,分別是對內減稅、對外加徵關稅、驅逐非法移民、以及鼓勵化石能源。我們基於文獻估計了每一種政策對經濟增長和通脹的影響,並探討不同情形下政策組合疊加的可能效果。

從定性角度看,減稅政策是正向需求衝擊,它會刺激投資和消費需求,提高經濟增長,同時增加通脹壓力。加徵關稅是負向供給衝擊,它會推高消費者生活成本和通脹,同時抑制投資和消費需求,降低經濟增長。驅逐非法移民的政策是負向供給衝擊,它會降低勞動力供給,推高工資通脹,同時抑制經濟增長。鼓勵化石能源是正向供給衝擊,它會促進油氣行業投資和原油供給,這會導致油價下降,從而降低通脹並促進消費需求。

從定量角度看,我們假設兩種情形。在普通假設情形下,特朗普推動2017年減稅法案中的個人減稅條款永久化;對中國加徵關稅;驅逐130萬非法移民;油價降低至平均每桶60美元。如前所述,這些措施影響不一,綜合起來或使美國2025年GDP增長從基准的2.6%上升至3.0%,但也會將CPI通脹從2.5%推高至2.9%左右。而在極端假設情形下,倘若特朗普推動個人和企業減稅條款都永久化;對中國加徵關稅,並對所有國家加徵10%的普遍關稅;驅逐830萬非法移民;油價降至平均每桶40美元。這些措施或使2025年GDP增長上升至2.9%,CPI通脹攀升至5.4%。總體上,特朗普政策對通脹的推升作用更明顯,特別是在大幅加徵關稅和驅逐非法移民的極端假設下,這是一個需要關注的風險。

對貨幣政策的含義:在普通假設情形下,我們預計美聯儲會繼續降息,但降息速度將放緩,終點(中性)利率也會更高。而在極端假設情形下,美聯儲的態度將轉“鷹”並在2025年重啓加息,因爲決策者不大可能容忍通脹重新回升到5%以上。

對資本市場的含義:在普通假設情形下,美國經濟保持韌性,通脹小幅擡升。這利好股票,利空債券,對商品的影響偏中性。而在極端假設情形下,美國呈現“類滯脹”環境,美聯儲重啓加息,市場風險偏好受到抑制。股票、債券和商品價格都將承壓,而具有抗通脹和“最後避風港”屬性的黃金將受益。

正文

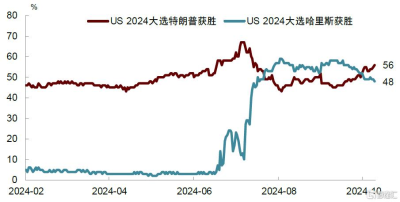

10月以來,特朗普的競選勢頭回升。一方面,市場普遍認爲共和黨副總統候選人J.D.萬斯在副總統辯論中相較於民主黨副總統候選人沃爾茲表現更好,增強了選民對特朗普團隊的信心。另一方面,拜登政府在應對颶風“海倫妮”和“米爾頓”等自然災害時的救援表現不佳,引發了部分公衆的不滿,爲特朗普及其競選團隊提供了批評現任政府的機會。截至10月18日,根據PredictIt博彩數據,市場認爲特朗普的勝率已超過哈裏斯。

圖表1:特朗普獲勝概率近期反超哈裏斯

資料來源:Bloomberg ,PredictIt,中金公司研究部;注:數據截至2024年10月18日,使用Predict博彩合約價格預測民調,並非直觀勝率,分項加總可能不等於100。

特朗普的政策主張概覽

我們分析了特朗普的政策主張,將其概括爲七個關鍵詞,分別是對內減稅、對外加徵關稅、放松監管、驅逐非法移民、鼓勵化石能源、重視科技、外交孤立主義。具體來看:

► 對內減稅:特朗普計劃將此前的減稅法案“永久化”。特朗普曾在2017年第一任期內推動了2017年《減稅與就業法案》的通過,該法案將於2025年到期,特朗普希望將法案中的部分減稅內容永久化[1],以此繼續激勵企業投資和居民消費。他還希望將美國企業稅率從目前的21%進一步降至15%[2],以此鼓勵制造業回歸美國本土。

► 對外加徵關稅:特朗普表示將加倍推進“美國優先”議程,其核心內容是對進入美國的商品徵收10%的基准關稅,同時對產自中國的商品加徵關稅[3],並針對某些地區或行業還會徵收“特定稅”[4]。在採訪中,特朗普多次表達了對關稅的熱情,他認爲關稅不僅能爲國家創造收入,還能作爲談判籌碼,並可用於鼓勵企業在美國本土投資;他還引用了歷史上的威廉-麥金利總統作爲成功使用關稅政策的例子,強調關稅對美國經濟的積極影響[5]。

► 放松監管:特朗普主張縮減政府規模,減少幹預。他曾宣稱如果自己當選總統,每提出一項新法規,就會削減現有的兩項舊法規,以此限制政府的權利。華爾街對於去監管化的主張表示歡迎,銀行金融、醫療保險、石油开採等行業料將從中受益。

► 驅逐非法移民:特朗普主張嚴苛的移民政策,提出驅逐非法移民。特朗普主張終止拜登政府的邊境开放政策,實施美國歷史上最大的移民驅逐行動。他還支持在美墨邊境派遣軍隊,建造更多的邊境牆,終止在美國出生的無證移民子女自動獲得公民身份[6]。但最近,特朗普表示應該允許美國大學畢業的外國人獲得綠卡,以此加強對全球人才的吸收[7]。

► 鼓勵化石能源:特朗普主張放棄綠色轉型,主張增加本土石油开採。他認爲應該取消拜登政府對風力、太陽能、電動車的補貼,同時發放更多聯邦鑽探許可證和租約,加快美國石油天然氣开採進程,讓美國成爲全世界能源和電力成本最低的國家。他的競選口號之一就是“Drill baby,drill”(鑽、鑽、鑽),意在將美國的“液體黃金”釋放出來。

► 重視科技:特朗普支持提振美國在計算機、芯片等高科技領域的生產與投資。特朗普在上一任期中籤署的《國家量子計劃法案》和《出口管制改革法案》致力於提升美國在量子計算、人工智能技術層面的領導力。近期,特朗普也表態支持人工智能的發展,支持發展煤電與核電以支撐AI數據中心與算力需求。他也支持在美國發展加密貨幣,並認爲應該將芯片產業遷回美國。

► 外交政策:特朗普崇尚孤立主義,主張向歐洲、日韓、加拿大、墨西哥等盟友施壓,重新評估北約的目標和任務,停止向烏克蘭提供援助,加大美國自己的軍費开支[8]。他認爲俄羅斯與烏克蘭應該進行談判,美國應該將資源從該地區撤出,並投向東亞地區。

對美國經濟的影響估計

在上面的政策中,我們認爲對經濟影響較大的有四個方面,分別是對內減稅、對外加徵關稅、反移民、鼓勵化石能源。具體來看:

減稅政策是正向需求衝擊,它通過降低企業和個人所得稅率來提振盈利與工資收入,這會刺激投資和消費需求,促進經濟增長,同時增加通脹上行壓力。

加徵關稅是負向供給衝擊,它會推高進口商品價格和消費者生活成本,不利消費支出,這會導致通脹壓力上升,經濟增長受到抑制。

驅逐非法移民政策是負向供給衝擊,它會降低勞動力供給,可能導致某些行業面臨勞動力短缺,這會抑制經濟增長,並且推高工資通脹。

鼓勵化石能源是正向供給衝擊,它有利於促進油氣行業的資本开支和原油供給,這會導致油價和其他能源價格下降,有利於壓降通脹,並促進消費。

以下,我們基於文獻對這四方面政策的增長和通脹影響進行評估。針對每一方面的政策,我們假設兩種情形,一種是普通假設情形,另一種是極端假設情形,差別在於政策變化大小。

對內減稅:促進增長,推高通脹

普通假設情形:特朗普將在2025年底到期的《減稅與就業法案》中的個人條款“永久化”,這包括保留法案中的稅收分檔,標准稅收抵扣,兒童稅收抵免和其他受撫養人稅收抵免,分項扣除(不包括州稅和地方稅扣除)等。由於法案是在2025年底到期,如果被延長,其效果大概率將在2026年得到體現,但考慮到企業、居民以及資本市場會提前預期,我們認爲其對2025年還是會產生影響,只是影響沒有那么大。因此在計算時我們做了一定的折現。我們參考Tax Foundation的分析以及歷史經驗[9],預計這些政策會提高2025年GDP增長0.3個百分點,推高CPI通脹0.1個百分點。

極端假設情形:特朗普將《減稅與就業法案》中的個人條款和企業條款都“永久化”。企業條款包括保留此前的稅收減免,獎勵折舊,研發費用攤銷,對折舊攤銷前利潤的利息限制等。另外還要加上恢復州稅和地方稅(SALT)全額扣除,以及將企業所得稅稅率進一步降低至15%。我們預計這些政策加總會提高GDP增長1.0個百分點,同時推高CPI通脹0.5個百分點。

加徵關稅:降低增長,推高通脹

普通假設情形:假設特朗普對中國加徵關稅,其他關稅不變。2023年,美國進口的商品總額爲3.1萬億美元,其中從中國進口的商品總額爲4260億美元,佔比13.7%。2023年美國的總關稅收入爲803億美元,用該數值除以總進口額得到平均關稅稅率約爲2.5%。如果對中國加徵額外關稅,預計將使平均關稅稅率上升至8.5%(圖表2)。如果中國對美國採取同等反制措施,美國出口將受到影響。我們綜合參考Mavroeidi、Galvao和Orlik(2024)[10]、McKibbin、Hogan和Noland(2024)[11]以及Tax Foundation[12]的研究,預計這些措施會降低GDP增長0.2個百分點,推高CPI通脹0.6個百分點。

極端假設情形:假設特朗普除了對中國加徵關稅,還對所有經濟體施加10%的普遍關稅。最近特朗普在接受採訪時甚至表示,要將對所有國家的關稅稅率從10%提高至20%[13]。這些措施或將使美國平均關稅稅率進一步上升至17.4%甚至更高。我們預計這會降低GDP增長0.6個百分點,推高CPI通脹1.5個百分點。值得注意的是,關稅疊加減稅的影響在不同收入群體中效果是不平等的,研究顯示,低收入群體將受到較大衝擊,因爲他們在商品上消費比例更高,而高收入群體則可能是受益者(圖表3)。這意味着特朗普的稅收政策會加大貧富分化,不利於美國經濟長期可持續增長。

圖表2:不同情形下美國平均有效關稅的變化

資料來源:USITC,中金公司研究部

圖表3:減稅和關稅對不同收入群體的影響不平等

資料來源:Tax Foundation,中金公司研究部;注:橫軸爲居民收入百分比分段。

驅逐非法移民:降低增長,推高通脹

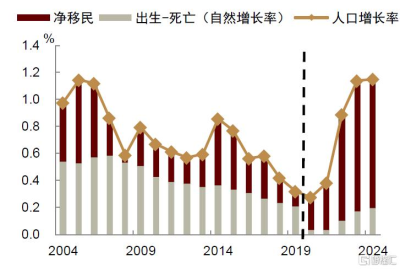

普通假設情形:特朗普驅逐130萬此前已收到驅逐令的在美國境內的非法移民。根據美國國會預算辦公室(CBO)的估計,2022至2024年,進入美國的淨移民人數分別爲220萬人、330萬人和330萬人,三年總計達到880萬人,其中約80%爲通過非正式渠道進入美國的移民或難民(圖表4)。這些移民的到來也將美國人口增長率從此前的0.4%大幅提高至1.2%。我們參考McKibbin、Hogan和Noland(2024)的研究[14],預計驅逐130萬移民將降低GDP增長約0.2個百分點,推高CPI通脹約0.4個百分點。

極端假設情形:特朗普驅逐高達830萬滿足條件的移民。這意味着過去三年進入美國、幫助緩解勞動力短缺、降低工資通脹壓力的有利因素被逆轉,人口強勁增長對於消費需求的支撐作用也將消失。我們預計這會降低GDP增長約1.2個百分點,同時推高CPI通脹約2.2個百分點。

鼓勵化石能源:促進增長,降低通脹

普通假設情形:特朗普的政策促進能源行業投資,原油供給釋放,推動油價從平均每桶80美元下降至60美元。近幾年由於拜登政府支持綠色轉型,美國頁巖油开採受到限制,這使得能源行業投資在油價在相對較高的情況下停滯不前(圖表5)。特朗普上台有助於能源行業投資回升,幫助壓低油價。油價下跌會降低居民生活成本,促進消費支出,爲經濟增長提供動力。我們綜合參考Blanchard和Gali(2007)[15] 、Conflitti和Luciani(2017)[16]以及Gagliardone和Gertler(2023)[17]等人對油價衝擊的研究,預計這一政策將提高GDP增長0.5個百分點,降低CPI通脹0.6個百分點。

極端假設情形:特朗普的政策導致美國能源供給大幅增加,這可能引發OPEC成員國因擔心失去市場份額而同步增產,從而將油價進一步壓降至每桶40美元。盡管這可能並不是特朗普想要的結果,但不能排除這種可能性。我們預計油價超調下降將提高GDP增長1.0個百分點,同時降低CPI通脹1.3個百分點。

圖表4:大量移民流入使美國人口強勁增長

資料來源:Haver,中金公司研究部

圖表5:美國能源行業資本开支受到壓制

資料來源:Wind,中金公司研究部

疊加效果:關注通脹的上行風險

基於上面的分析,我們分別將溫和情形和極端情形下的政策組合的影響加總,得到對應情形下美國GDP增長和CPI通脹的預測值(圖表6)。總體來看,特朗普的政策對通脹的推升作用更明顯,特別是在極端情形下,大幅加徵關稅和驅逐非法移民會使通脹大幅攀升。

► 在普通假設情形下,假設特朗普推動2017年減稅法案中的個人條款永久化;對中國加徵額外的關稅;驅逐130萬非法移民;通過鼓勵頁巖油开採將油價降低至平均每桶60美元。這些措施或使美國2025年GDP增長從基准的2.6%上升至3.0%,CPI通脹從2.5%上升至2.9%。

► 在極端假設情形下,假設特朗普使2017年減稅法案中的個人條款和企業條款都永久化;對中國加徵額外的關稅,同時對所有經濟體加徵10%的普遍關稅;驅逐830萬非法移民;油價降低至平均每桶40美元。這些措施或使2025年GDP增長上升至2.9%,CPI通脹將大幅攀升至5.4%。

對貨幣政策的含義:在普通假設情形下,我們預計美聯儲會繼續降息,但降息的速度將放緩,終點(中性)利率也可能比我們基准情形下的4%更高。而在極端假設情形下,美聯儲的態度將轉“鷹”並在2025年重啓加息,因爲決策者不大可能容忍通脹重新回升到5%以上。考慮到遏制通脹一般需要名義政策利率高於通脹(即實際政策利率爲正數),這意味着美聯儲可能需要在2025年加息75至100個基點。

對資本市場的含義:在普通假設情形下,美國經濟增長或保持韌性,同時通脹溫和,呈現“金發女郎”經濟(Goldilocks)。市場風險偏好將提升,利好股票,利空債券。對商品價格的影響偏中性,因爲加徵關稅的措施對全球經濟復蘇不利,從而阻礙制造業周期重啓。

而在極端假設情形下,由於通脹上升的幅度大於經濟增長,經濟將陷入“類滯脹”環境,再加上美聯儲重啓加息,普遍的關稅壓制全球經濟周期復蘇,市場風險偏好將受到抑制。股票、債券和商品價格都將受到壓制,而具有抗通脹和“最後避風港”屬性的黃金或將受益。今年以來黃金價格的走勢已經明顯脫離了美元利率這個傳統的“錨”,這表明在美國政府債務高企、美國國債這一傳統避險資產風險溢價上升的背景下,黃金的優勢逐漸顯現。

圖表6:特朗普政策對美國經濟的影響估算

資料來源:中金公司研究部

注:本文摘自中金2024年10月20日已經發布的《特朗普政策對美國經濟的潛在影響》,肖捷文 分析員 SAC 執證編號:S0080523060021 SFC CE Ref:BVG234、張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:特朗普政策會對美國經濟產生哪些潛在影響?

地址:https://www.twnewsletter.com/article/53566.html