當前牛市第二階段像哪次?

投資要點

1、按市場整固的時間和空間,牛市第二階段可以分爲兩種形態,一種類似於1999和2019年,調整期長;另一種類似於2008和2015年,市場很快开啓主升浪。

2、調整期長的牛市第二階段,體現爲基本面修復偏慢、政策寬松節奏較緩,並且存在較長期的壓制風險偏好的事件,時間在半年左右,指數高點調整幅度在10%以上。

3、調整期短的牛市第二階段,體現爲經濟很快跟上或政策持續寬松,風險偏好的負面衝擊較短,時間在1個月左右,指數調整幅度在5%左右,隨後進入牛市第三階段主升浪。

4、當前市場環境類似於2019年的牛市第二階段,我們認爲战略上要積極,战術上不着急,相似點在於基本面和全球流動性共振、外部擾動,不同點在於增量資金結構、機構“抱團”方向。

5、當前配置類似於“啞鈴”策略,一是風險偏好、自主可控預期驅動下的科技板塊,包括電子、計算機、軍工;二是泛紅利資產,主要爲優質央國企較爲集中的金融、基建等方向。

風險提示:研究方法(歷史回溯法)的局限性,中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,早期歷史數據存在個別缺失值,不同股票市場存在差異。

報 告 正 文

01四輪牛市第二階段行情有何差異?

在《牛市第二階段如何布局》中我們將1999、2008、2014、2019年四輪牛市行情均劃分爲三個階段。

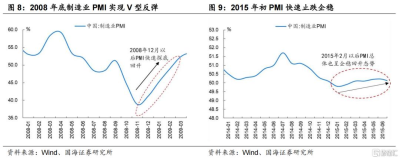

根據相應階段劃分來看:1)1999、2019年第二階段市場調整周期長、幅度大,特點是經濟修復速度較慢以及貨幣政策發力節奏較緩,另外風險擾動事件的層級也較高。2)2008、2014年貨幣政策密集發力,2008年有財政四萬億刺激,2014年底經濟環境也並不弱,因此基本面均快速邊際好轉,風險擾動事件影響也較小,這兩輪行情第二階段調整幅度和時間長度均較小,行業分化度因此也相對較低。

1.1、牛市行情第二階段調整期長:1999、2019年

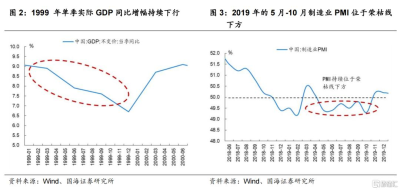

從基本面來看,1999、2019年的經濟基本面邊際修復速度較慢。1999年從實際GDP來看,單季同比增速逐季下滑,A股“519”行情過後,公布的1999Q2的GDP同比7.9%,較Q1大幅下滑1個百分點,Q3和Q4繼續下探。2019年從高頻數據PMI上看,4月以後PMI階段性見頂回落,5-10月PMI持續落於榮枯线下方,直到11月底公布的當月數據才大幅改善(從10月的49.3%升至11月的50.2%並繼續站穩榮枯线),同期A股也开始了一輪趨勢回升。

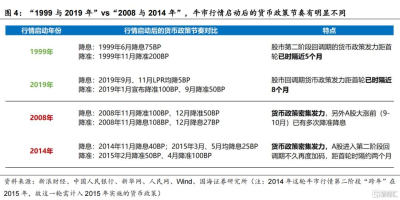

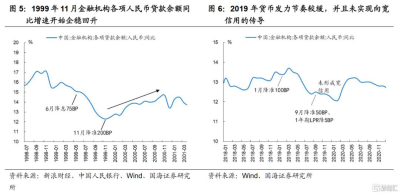

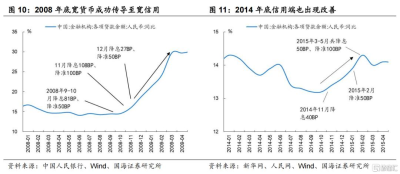

從貨幣政策逆周期調節的力度看,1999、2019年A股第二階段調整期的貨幣寬松節奏相對較緩。1999年全年僅一次降息、一次降准,降息發生在“519行情”期間,這輪牛市行情第二階段即7月以後,貨幣政策發力節奏變緩,直至11月下旬央行宣布降准200BP,同時寬貨幣傳導到寬信用,人民幣貸款余額同比增速止跌回升,同期經濟與市場也逐漸企穩回升。2019年4月A股回調以來貨幣發力節奏同樣趨緩,至9月央行才宣布再降准50BP,同期一年期LPR下調5BP,但因貨幣力度相對偏弱以及風險事件擾動等原因,信用端未有明顯改善。

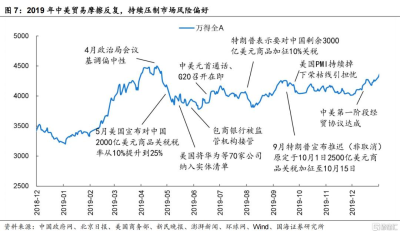

從其他影響風險偏好的事件看,1999、2019年A股的事件擾動層級也相對較高。1999年9月市場主要是對可能潛在的“股市擴容”和“國有股減持”有一定擔憂,整體風險偏好持續壓制。2019年4月政治局會議基調偏中性,政策加力預期降溫,5月中美貿易摩擦开始階段性升溫,美國宣布對中國2000億美元商品關稅稅率從10%提升到25%,美國商務部將華爲及關聯方公司納入“實體清單”,8月初特朗普表示將從9月1日起對中國剩余3000億美元商品加徵10%的關稅,9月中旬表示推遲(未宣布取消)原定於10月1日對2500億美元商品加徵關稅(從25%→30%)的舉措至10月15日,直到12月中美達成第一階段經貿協議,貿易摩擦的影響才正式降溫。

1.2、牛市行情第二階段調整期短:2008、2015年

2008年股市自11月18日起進入第二階段進入震蕩調整期,12月底經濟數據改善背景下市場快速走出回調期。與1999年和2019年的第二階段下滑22.5%和10.8%相比,這一階段的回調下跌幅度較小。財政四萬億刺激計劃疊加貨幣政策持續發力,2008年12月PMI實現大幅反彈並在隨後持續回升,GDP等數據隨後也呈修復態勢,A股快速走出調整期,第二階段僅下跌5.7%。

2008年第二階段A股存在階段性風險擾動,但影響較小。11月18日,一方面市場上漲過快,另一方面同期美股出現大跌,市場回調進入第二階段开始下跌;11月27日央行宣布大幅度降息,下調存貸基准利率1.08個百分點,市場反彈,到12月8日到達階段性頂部1625.8點,金融國九條出台後在12月4日這一上漲趨勢加劇。12月8日經連續上漲後出現回調下跌,或受到美股大跌影響;12月13日,國務院辦公廳發布金融促進經濟發展30條意見,市場在12月15日开始止跌;12月23日央行再次宣布小幅度降息,將一年期存貸利率下調0.27個百分點,市場當日並未上漲,但在連續7個交易日下跌後,到達階段性底部。

2015年股市自1月8日起進入第二階段,2月9日走出第二階段开始持續上漲,期間經濟溫和修復。2014年啓動的牛市行情第二階段萬得全A下跌3.4%,屬於四次牛市第二階段裏下滑最小。從經濟基本面來看,中國制造業PMI在2015年2月至2015年7月總體呈現持續溫和上升趨勢。貨幣政策方面,2014年11月央行超市場預期降息以來,2015年2月再度發力、節奏較快,有多次降息降准,持續驅動經濟與股市上行。與此同時,2015年初消費對經濟增長的貢獻逐漸增加,就業市場總體穩定,消費者信心指數上漲,經濟總體保持穩定。

2015年牛市第二階段利空主要源自交易層面,影響也相對較小。自1月8日起,由於前期新股發行申購加速,市場經歷一波上漲後,市場套利和套現增加,大盤回調後震蕩。1月16日,中國證監會通報有12家券商因兩融業務違規被罰,股市又一次出現大跌,1月19日單日最大跌幅達到6.01%,此後股市逐步恢復又开始擡升;1月27日,市場結束短暫上升,由於人民幣貶值和新興市場資金流入下降,加上傘形信托槓杆比例下調,槓杆資金入市放緩,A股开始了連日下跌;2月4日央行宣布降准0.5個百分點,市場最初反應並不強烈,但隨着中國制造業PMI數據好轉,2月9日本輪回調震蕩期結束,進入牛市第三階段。

02當前階段像歷史哪個時期?

本輪牛市第二階段的市場環境與2019年4-11月較爲相似,相似點在於基本面尚未穩固、外圍環境擾動和產業趨勢向好;不同點在於增量資金由2019年公募和外資切換至保險等長线資金,機構“抱團”或方向或由消費轉向泛紅利資產。

牛市第二階段行業配置重點關注“啞鈴”策略。一是風險偏好、自主可控預期驅動下的科技板塊,包括電子、計算機、軍工;二是泛紅利,主要爲優質央國企較爲集中的金融、基建等方向。

Ø與2019年相似點Ⅰ:經濟基本面不穩固

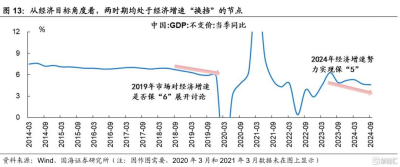

從宏觀數據角度看,兩時期經濟基本面均不穩固。雖然2019年4月央行貨幣政策例會和政治局會議定調總量政策“把好閘門”,政策由“穩增長”开始邊際轉向,但當時經濟基本面仍不穩固,2019年5月-10月制造業PMI於回落至收縮區間,PPI同比持續下滑;現階段雖然政策全面發力,但宏觀數據反映經濟仍未明顯復蘇,PPI同比增速自2023年轉負後處於U型探底的過程。

從經濟目標角度看,兩時期均處於經濟增速“換擋”的節點。2019年全年實際GDP增速較上一年回落0.8個百分點,年底市場就2020年經濟增速是否保“6”展开討論;今年兩會將全年GDP增速目標定在5%左右,但年內大會的政策表述由7月政治局會議的“堅定不移完成”轉變爲9月政治局會議的“努力完成”,市場對經濟修復程度存在分歧。

Ø與2019年相似點Ⅱ:外部環境面臨擾動

2019年牛市第二階段受中美貿易摩擦擾動,市場風險偏好左右搖擺,與當前外部環境較爲相似。2019年中美貿易摩擦一波三折,5月美國對2000億美元商品清單商品的關稅提高至25%,8月特朗普發推特表示對中國剩余3000億美元商品加徵10%關稅,9 月關稅制裁落地,美國經濟政策不確定指數(貿易政策)大幅擡升,期間雖有中美元首通話的階段性緩和,但市場情緒受貿易摩擦擾動較大;截至10月18日,距離美國大選不足一個月,兩黨候選人大選局勢或對華貿易政策產生變數。

Ø與2019年相似點Ⅲ:海外降息和產業驅使的科技行情

2019年美聯儲降息落地疊加5G商用驅動TMT行情,與當前科技板塊的流動性和產業環境較爲相似。2019年國內外流動性共振寬松,5G商用元年开啓新一輪半導體產業周期;當前階段對於科技板塊,無論是流動性環境改善還是新一輪AI產業趨勢均具備一定確定性,在牛市第一階段,兩時期電子行業均取得了不錯的超額收益。

Ø與2019年不同點Ⅰ:增量資金來源不同

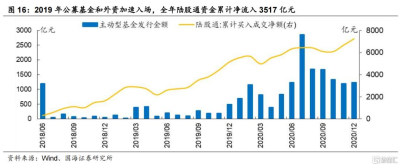

不同於2019年公募基金和外資加速入場,當前階段保險等長线資金或是A股的主要增量資金。2019年機構資金加速入場,全年陸股通資金累計淨流入3517億元,四季度公募基金發行提速,機構“抱團”進一步助推當年的行情演繹;本輪牛市增量資金由公募和外資轉爲保險機構等長线資金,9月24日央行首次創立兩項結構性貨幣政策工具支持資本市場,10月10日、10月18日兩項工具正式落地,長线資金入市的條件逐漸充分,保險等長线資金或是當前市場主要的增量資金。

Ø與2019年不同點Ⅱ:機構“抱團”方向切換至紅利

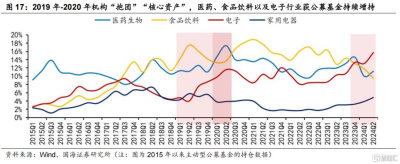

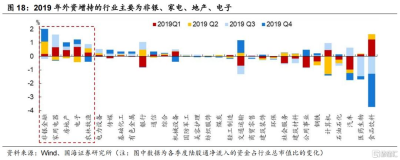

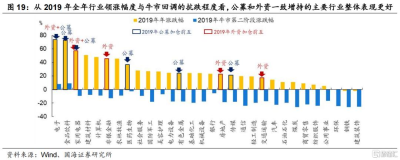

2019年-2020年機構“抱團”“消費+科技”,醫藥、食品飲料和電子獲公募明顯加倉,雙主线行情充分發酵。2019年-2020年醫藥、食品飲料和電子獲公募增持;外資方面,2019年外資增持的行業主要爲非銀、家電、地產、電子。從2019年全年行業領漲幅度與牛市回調的抗跌程度看,公募和外資一致增持的主要行業整體表現更好。

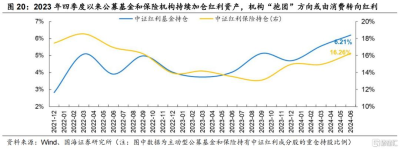

當前保險資金入市條件逐漸成熟,機構“抱團”方向或由核心資產轉爲紅利資產。2019年牛市第二階段經濟基本面雖尚未企穩,但大規模減稅降費政策疊加地產周期上行,白酒、地產的業績仍有支撐;本輪牛市第二階段地產和消費尚未企穩,9月30大中城市商品房成交面積小幅回升,但仍處於歷史低位水平,消費者信心指數持續磨底;微觀層面,地產鏈板塊業績仍在探底,2024年中報地產鏈(地產、建築材料)的歸母淨利潤同比增速位居行業末尾。9月總量政策全面發力,但地產政策總體或仍留有余地,機構“抱團”方向或從消費切換至回報更爲確定、保險等長线機構更偏好的紅利資產。

紅利的範疇逐漸擴大,通過增持、回購增厚股東收益的“泛紅利”資產或是牛市第二階段的主线之一。據證券時報·數據寶統計,9月以來至10月17日215家上市公司獲得重要股東淨增持,其中11家淨增持參考市值在1億元以上,華菱鋼鐵和三峽水利淨增持參考市值居前;48家上市公司發布增持預案,央國企共16家,佔比超三成。除高分紅外,开啓增持回購的央國企或爲當前階段的“泛紅利”資產。

牛市第二階段A股市場或以震蕩爲主,行業配置重點關注“啞鈴”策略。一是風險偏好、自主可控預期驅動下的科技板塊,包括電子、計算機、軍工;二是泛紅利,主要爲優質央國企較爲集中的金融、基建等方向。

03風險提示

注:本文來自國海證券2024年10月21日發布的《當前牛市第二階段像哪次——策略周報》,分析師:胡國鵬S0350521080003、袁稻雨S0350521080002

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:當前牛市第二階段像哪次?

地址:https://www.twnewsletter.com/article/53609.html