又見A股吸B股!海聯訊擬吸並杭汽輪,成功案例並不多見

在10月27日晚,海聯訊和杭汽輪B的合並計劃引起了廣泛關注。

這一交易不僅預示着A股公司換股吸收合並B股公司的新案例,而且可能構成“蛇吞象”式的重大資產重組,同時也是杭州國資實施資本整合的重要一步。

又一例重組

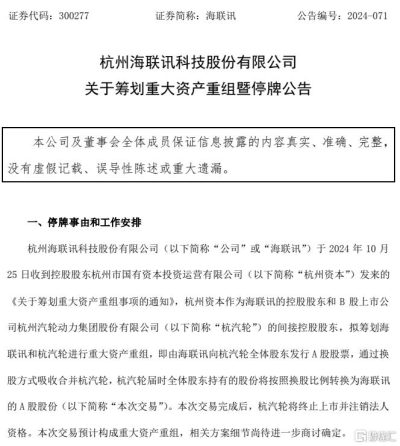

根據公告,海聯訊擬通過向杭汽輪B全體股東發行A股股票,實現換股吸收合並。交易完成後,杭汽輪B將終止上市並注銷法人資格。

此次交易預計構成重大資產重組,兩公司股票自10月28日起停牌,預計停牌時間不超過10個交易日。

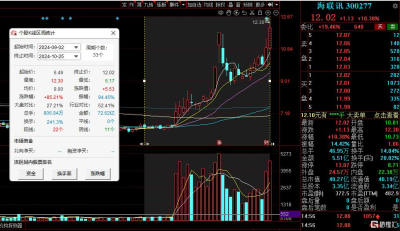

在公告前,海聯訊的股價已出現顯著上漲,從9月的6.49元/股漲至10月25日的12.02元/股,漲幅超85%。這一異動引發了市場對內幕交易的猜測。

杭汽輪B的股價也自9月19日起顯露上漲勢頭,均早於大盤本輪上漲的起始日9月24日。

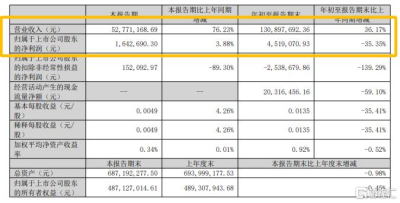

資料顯示,海聯訊主營計算機應用服務,三季報顯示,公司實現營業總收入1.31億元,同比上升36.17%,歸母淨利潤451.91萬元,同比下降35.35%。

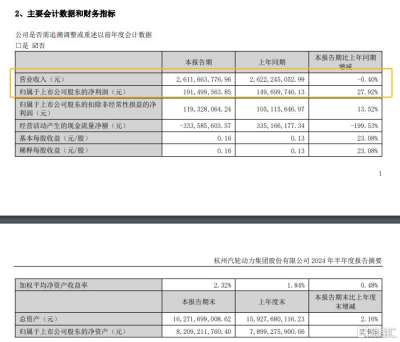

相比之下,杭汽輪B主營汽輪機等業務,上半年實現營業收入26.12億元,同比下降0.40%;實現淨利潤1.91億元,同比增長27.92%。這一業績對比顯示,杭汽輪B的經營規模和盈利能力均大於海聯訊。

此次合並也是杭州國資在資本市場上的重要布局。

杭州資本作爲海聯訊的控股股東和杭汽輪B的間接控股股東,主導了此次重組。杭州資本的實控人爲杭州市國資委,其在資本市場上的這一行動,標志着杭州市國資委在優化國有資本布局上的又一重要步驟。

成功案例並不多見

在資本市場上,A股公司吸收合並B股公司的成功案例並不多見,但已有先例。

最早見於2013年,浙能電力換股吸收合並東電B;2016年,城投控股通過換股方式吸收合並陽晨B2;018年,美的集團吸收合並小天鵝,成爲中國資本市場上首例A股上市公司換股吸收合並A+B股上市公司的重組項目。2021年,冠豪高新換股吸收合並了同一實控人誠通集團旗下B股上市公司粵華包。

值得一提是,近期A股市場震蕩整理,並購重組成爲熱點主題之一。

並購重組涉及企業組織形式、經營範圍或經營方式的顯著變化,包括收購資產、資產置換等。

具體來看,近期並購重組案例,主要集中在央企合並重組以及民企收購資產。其中,央企合並重組主要有中國船舶和中國重工的合並、海通證券和國泰君安的合並等等。

9月24日,證監會發布“並購六條”,鼓勵跨界並購和未盈利資產收購,提高對重組估值等事項的包容度。研究機構對並購重組概念持樂觀態度,認爲這將提高上市公司資產質量、經營效率和估值空間。

華創證券指出,具備同一實控人下的資產注入、殼資源價值和產業鏈內部並購重組預期的公司將是潛在受益標的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:又見A股吸B股!海聯訊擬吸並杭汽輪,成功案例並不多見

地址:https://www.twnewsletter.com/article/54223.html