信仰抵不過地心引力:2023年下半年美國經濟展望

摘要

1、 美國就業市場表現出了強勁的韌性,結構性勞動力短缺問題仍然顯著:

1)服務業和疫情前仍有差距,這部分經濟活動仍然在緩慢恢復;

2)更多55歲以上的老年人選擇提前退休,騰挪出了部分工作崗位。

2、 消費市場的韌性也超出了預期,且導致了美國GDP的強韌性。

3、 這樣看起來,“工資-消費”這個正向螺旋還在起作用,雖然美國的利率頗高,但貨幣供應下降的同時,勞動力供應是提升的,這使得美國的經濟與其利率水平並非完全线性。

4、 但這畢竟是結構性問題,總量上的矛盾還是決定着趨勢:

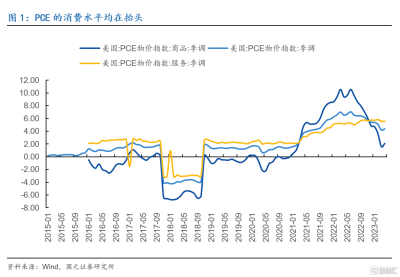

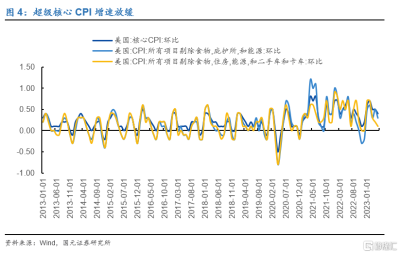

1)美國通脹逐漸放緩仍是主題。美聯儲最關注的超級核心通脹的環比增速已經連續兩個月放緩,通脹中樞已經在不斷下降;

2)美國經濟的增長速度也正在放緩,去年7月份始,銀行業的信貸出現了相對明顯的收縮,且受此影響,房地產和制造業所受的拖累偏大。

5、 下半年主要的風險還是在銀行系統上:

1)銀行系統在上半年出現的流動性問題似乎暫時得到解決,美聯儲雖然在上調利率水平,但爲此配合性放寬了數量政策,但金融層面的問題主要看預期與認知,如果美聯儲超預期加息的話,不排除中小銀行繼續出現問題的可能,我們應把這個風險看作一個不可忽視的灰犀牛;

2)商業地產的風險其實算可控,大部分商業地產貸款是固定利率長約,因此,商業地產對銀行的風險相對有限,但一旦商業地產的違約和銀行風險2.0共振起來,可能會相互強化;

3)但無論如何,美國的基本面趨勢還是向下的,風險是否發生,更大程度所決定的是美國着陸的姿態,是硬着陸還是軟着陸。

6、 在偏大概率下,美國的加息已經進行到了很尾聲的位置,甚至市場已經自發开始交易加息的反轉,比如10Y美債利率和美元指數已經在緩慢下跌。

7、 即使美聯儲很快終止加息,按照美國國債期限利差來講,美國經濟增長和均衡位置之間差異甚遠,至少今年下半年我們很難看到基本面的反轉。

8、 照此看,美國資產下半年的機會,還是會集中在美債上:

1)雖然預期一波三折,但美債收益率已經在向下交易政策反轉,我們相信這個趨勢是可持續的,畢竟當前即使繼續加息,美債也會更多反應經濟的式微而非流動性的收緊,加之美聯儲如果在數量政策上繼續放,這個政策結構對美債是更爲充分的利好;

2)往遠看,債券收益率的中樞只由一個因素所決定,即一個國家的潛在增長率,在美國潛在增長率未有提升時,債券收益率單純因爲緊縮政策而造成的偏高是難以持續的,在這種地心引力的影響下,10Y美債收益率的中樞可能會持續降到2%附近,僅看今年的話,預計3%左右的10Y美債收益率水平可以期待;

3)美股的市場寬度是存在問題的,上半年的指數漲幅是單純由科技和通訊服務板塊推動的,但從歷史看,美股是順經濟周期而非政策周期的,因此,我們相信,在美國經濟確定見底之前,美股的大多數順周期的成分表現是欠佳的,這可能會在下半年拖累美股指數的表現。

風險提示:海外政策超預期,通脹反復,美聯儲加息事件衝擊。

正文

1、宏觀環境:在更加緊縮的環境美國經濟如履薄冰

美國的經濟表現出了出人意料的韌性,這超越了預期。崗位空缺雖有穩定下降的趨勢,但仍處於疫情前的略高水平。每月新增的非農業就業崗位數量已經降至大約20萬,仍高於美聯儲認爲的大約10萬/月的自然增速。最能體現工資增速壓力的崗位空缺數與求職者人數的比值降至1.6,但仍然遠高於1的均衡水平。

美國就業市場的強勁表現部分歸因於存在的結構性勞動力短缺問題。一方面,一些需求旺盛的服務行業,如休闲和餐飲行業的就業人數,尚未恢復到疫情前的水平,更不用說達到疫情前的趨勢水平了。另一方面,雖然25-54歲的主力勞動力人群的勞動參與率已經遠超疫情前的水平,但總體的勞動參與率(16歲以上)卻距離疫情前還有近0.5個百分點的差距(大約超過100萬人),且增長乏力。這反映出55歲以上的人選擇提前退休。

這些結構性職位空缺在勞動力市場中起到了吸納器的作用,能夠有效地吸收那些在其他行業失業的人員。一旦失業,你都有可能相對容易地在消費或零售行業找到盡管薪酬並不高,但卻足以支撐基本生活的工作。這就是爲什么我們並未看到就業市場的失業率有大幅度地上升。

在消費方面,我們觀察到的韌性也超出了市場預期,這也成爲了美國GDP的主要支柱。服務消費的趨勢已經回到了疫情前的水平,而在2022年表現疲軟的商品消費在2023年再次呈現上升態勢。

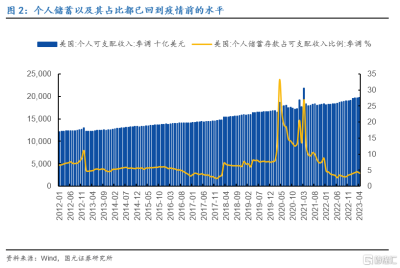

消費的韌性主要源於以下幾個因素:首先,居民消費的主要驅動力並非過度依賴超額儲蓄,而是就業市場的繁榮和薪資的增長。個人儲蓄量已經回到了疫情前的水平,而個人存款與可支配收入的比例甚至低於疫情前的水平。

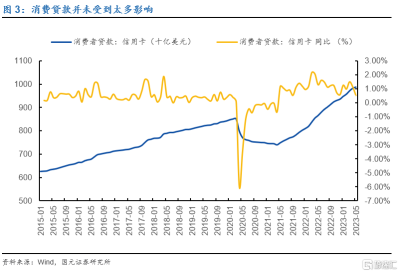

其次,盡管企業信貸有所收緊,但個人信用卡貸款似乎並未受到實質性影響。

消費和就業的韌性使得整個上半年的通脹數據雖然持續高漲,但我們可以看出,通脹逐漸放緩仍是主題。美聯儲最關注的超級核心通脹(核心通脹-二手車-住房)的環比增速已經連續兩個月放緩,4月份已經降至0.2%。這個數據反映出,相較於2022年,2023年上半年的通脹中樞正在緩解。然而,要達到美聯儲的2%目標,還有一定的距離。

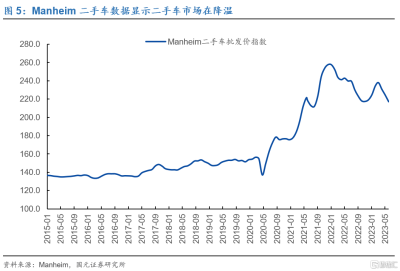

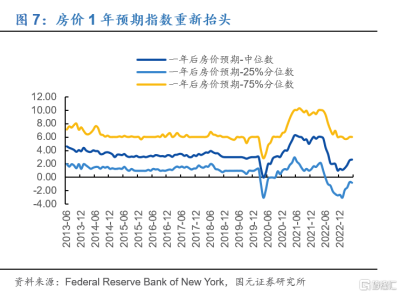

盡管五月份二手車批發市場的兩個月降幅削減了部分通脹的上行風險,但房地產市場的突然回暖以及核心服務的通脹仍未有所改變。未來,隨着汽車降價幅度的放緩,可能會導致通脹具有粘性並緩慢下降。然而在長時間高通脹環境下,通脹數據難以成爲市場情緒主導的因素。當然,如果未來核心通脹連續超預期,市場對美聯儲的態度可能會再次轉變。但從目前的情況來看,這種可能性並不大。總的來說,消費和就業的韌性以及通脹的逐漸放緩都顯示出美國經濟正在緩慢降溫。然而,我們還需要密切關注未來的通脹走勢,以及美聯儲對此的反應。

在對美國經濟的宏觀分析中,我們可以觀察到,盡管當前的經濟數據顯示出一定的韌性,但這些數據往往具有滯後性。在整體經濟表現強勁的大環境下,一些領先指標卻在暗示美國經濟的增長速度正在放緩,甚至預示着經濟衰退的可能性。

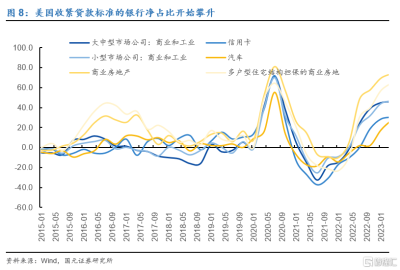

首先,我們最重點關注的是信貸市場的變化。信貸收緊可能比我們預期的來得更早。根據美國聯邦儲備系統發布的《銀行借貸行爲意見調查》(Senior Loan Officer Opinion Survey,簡稱SLOOS)的結果,自2022年第三季度起,美國的貸款標准已經在持續趨嚴。這一趨勢在2023年的第二季度更爲明顯,對大中型企業和小型企業實施更嚴格貸款標准的銀行的淨佔比分別上升至46%和46.7%。這意味着,近一半的銀行已經對企業貸款採取了更嚴格的標准。更值得關注的是,對於本來就處於脆弱狀態的商業地產領域,貸款標准的銀行淨佔比更是上升到了73.8%。這無疑給商業地產市場帶來了更大的壓力,也可能對未來的經濟增長產生影響。

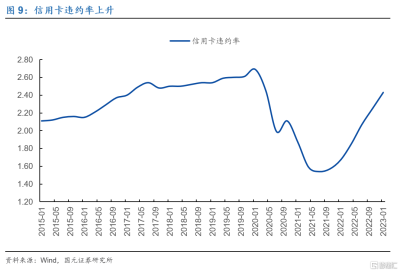

盡管消費信貸顯示出一定的韌性,但信用卡違約率的上升卻暗示着消費的強勁勢頭

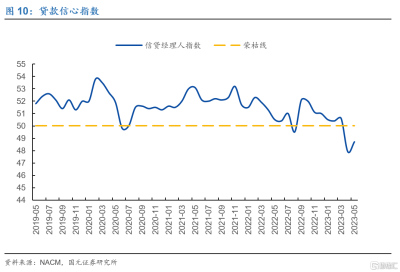

美國信用管理協會(National Association of Credit Management,簡稱NACM)發布的信貸經理人指數(Credit Manager Index,簡稱CMI)爲我們提供了一個關於信貸市場狀況的重要視角。從去年第三季度开始,新申請貸款的拒籤指數就开始呈現下滑趨勢,到了2023年4月,這一指數更是暴跌至47.9,這是自2008年金融危機以來的最低點。這一數據無疑揭示了信貸市場的嚴峻形勢。實際上,自美聯儲主席开始加息以來,信貸環境就一直處於緊縮狀態。然而,近期的信貸環境似乎更加惡劣。這可能是由於市場對於未來經濟增長的擔憂,以及對於美聯儲可能進一步收緊貨幣政策的預期。這種緊張的信貸環境可能會對企業的投資和擴張計劃產生負面影響,從而對整體經濟增長產生不小的壓力。

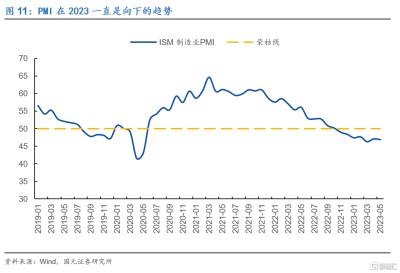

其次,美國制造業採購經理人指數(PMI)從2022年10月开始,PMI值开始出現下滑,到2023年5月,這一指數已經降至46.9,這是近期的最低點。2023年的PMI走勢表明,制造業的活動正在收縮,且在5月的數據顯示,這種收縮趨勢正在加劇。在供應鏈問題有所緩解的大環境下,需求的下滑和勞動力市場的短缺可能成爲制造業收縮的主導因素。制造業的疲軟可能會對整個經濟產生更廣泛的影響。首先,制造業是美國經濟的重要組成部分,其疲軟可能會直接導致經濟增長的放緩。其次,制造業的收縮可能會影響到就業市場,導致就業增長的放緩,從而影響到消費者的消費能力和信心,進一步影響到整體的經濟增長。

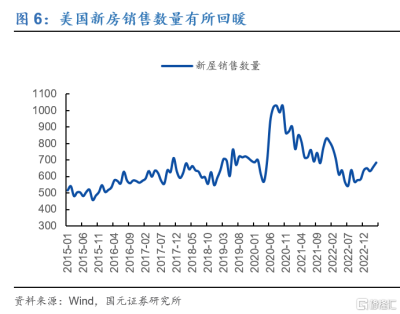

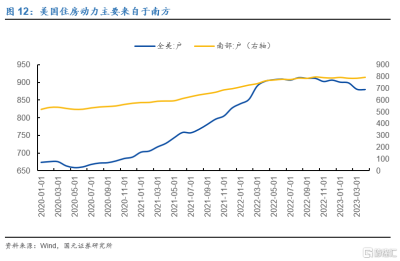

最後,美國在建住房數量的下滑趨勢引發了市場的關注。自2023年初以來,新建房屋數量的減少對就業市場和整體經濟環境構成了壓力。回顧2022年,盡管新房在建數量整體呈現穩定態勢,但進入2023年,這一趨勢卻出現了明顯的下滑。值得注意的是,美國南部地區的房屋在建數量保持了堅挺的態勢,這主要得益於疫情期間提前退休和遠程辦公的趨勢推動了房地產市場的需求。然而,這種情況也可能對未來的勞動力市場產生冷卻的影響。

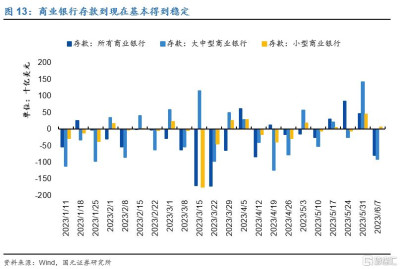

2、銀行危機和商業地產的共振:小舟雖微,須警川谷

在2023年,我們見證了硅谷銀行(Silicon Valley Bank,簡稱SVB)、籤字銀行(Signature Bank)和第一共和銀行(First Republic Bank,簡稱FRC)的金融危機,這些事件使得流動性問題成爲了銀行業的主要關注點。在這個過程中,我們看到了存款從小銀行流向大銀行,然後再流入貨幣市場基金。在經歷了兩個月的減少之後,五月份的存款流失基本得到了穩定,並且出現了反彈的趨勢。

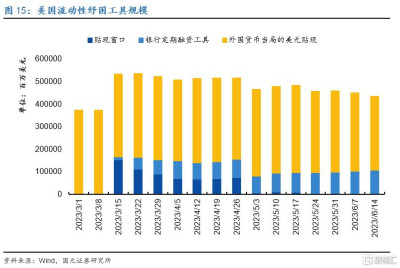

自銀行危機發酵以來,美聯儲主要使用了四項流動性紓困工具來填補流動性缺口,包括貼現窗口(Discount Window)、銀行定期融資(Bank Term Funding Program,簡稱BTFP)、向聯邦存款保險公司相關實體的其他貸款(Loan to FDIC-related entities)以及外國貨幣當局的美元貼現(Foreign Repo)。在危機之後,這些流動性紓困工具的總規模大幅上漲,但到了6月份基本上達到了一個穩定的狀態。

然而,銀行危機只是暫時得到了緩解。考慮到這些流動性並未真正注入市場,未來的高流動性壓力可能會導致更多的中小銀行出現問題。對於大量流出存款的銀行而言,提高存款利率以避免擠兌風險是一種被動的應對策略。然而,資產端的利率則取決於銀行之前的資產配置決策。在這種情況下,提高存款利率可能會壓縮銀行的利潤空間,而出售資產可能會使表面上的虧損變爲現實。因此,對於處於困境中的銀行而言,目前的形勢並沒有簡單輕松的解決方案。

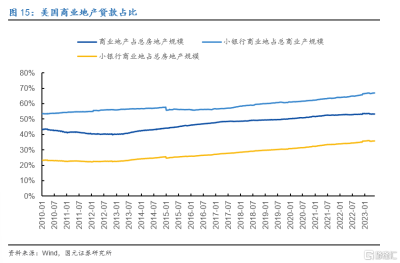

中小銀行的金融危機風險並不僅限於銀行本身。商業地產的違約可能與銀行危機產生共振。在美國,近70%的商業地產貸款由中小銀行提供。在高利率和高空置率的大環境下,商業地產的信用危機值得我們關注。

然而,這個風險雖然存在,但要引發更嚴重的金融風險還是相當困難的。根據Reits.com的數據,商業地產中真正存在風險的辦公樓僅佔整個商業地產的15%。大部分商業地產都是在低利率時代籤訂的固定利率長約。雖然在需要再融資的高風險城市中,確實存在一定的風險,但總體來看,商業地產對銀行的風險是有限的。因此,盡管我們需要關注銀行業的流動性問題和商業地產的信用危機,但我們也需要理解,這些風險並不會立即導致更廣泛的金融危機。在當前的經濟環境下,政策制定者和銀行需要採取適當的策略來管理這些風險。

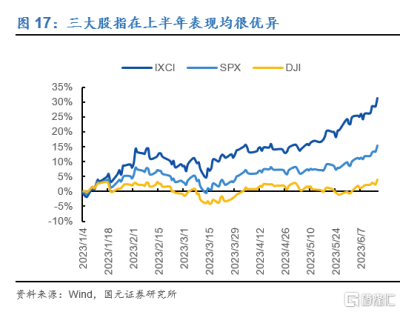

3、美股:AI科技帶領的潮起潮落

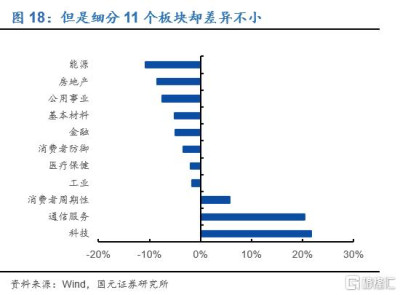

自2023年年初以來,納斯達克和標普500的表現分別上漲了25%和10%。然而,這種上漲並不均勻,11個主要行業板塊中,除了科技和通訊服務板塊外,其他板塊都呈現下跌態勢。這種單一股票驅動的市場漲幅,揭示了市場寬度的不足,並不能反映出這是一個強勁的復蘇周期。這輪上漲更多受益於利率釋放所帶來的紅利。

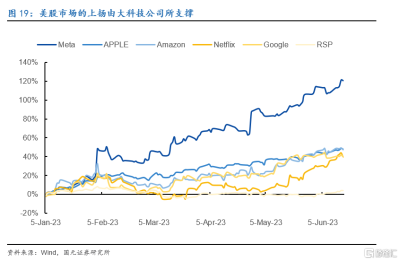

在科技股中,大部分漲幅是由五大科技巨頭(FAANG:Meta、Apple、Amazon、Netflix、Google)推動的。如果將標普500中的所有公司進行等權重加權平均(RSP ETF),這半年的漲幅並不如表面上看起來那么大,甚至呈現下跌趨勢。然而,科技股的強勁表現在下半年可能難以持續。原因有三:首先,市場對利率下降的預期已經到頭,盡管通脹下滑和銀行危機導致了市場對利率下降的預期,但隨着通脹的粘性、銀行危機的解決以及宏觀數據的火熱,降息的可能性並未實現。其次,科技股的基本面也基本到頭,從財報季的數據來看,科技公司的盈利增長主要是由於成本削減,而非收入增長,這種模式難以持續。最後,科技公司的大漲受益於AI浪潮的狂熱,但AI的發展熱度能否持續,存在很大的不確定性。

綜合考慮上述經濟周期預測,美股市場在下半年的表現可能並不樂觀。這並不是看空美股,而是對其能否保持上半年的漲幅趨勢表示懷疑。

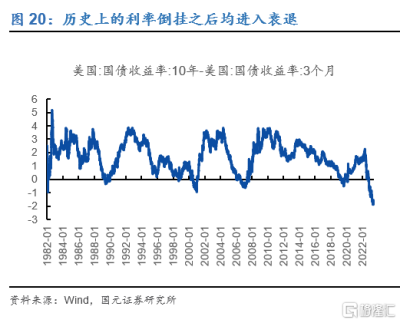

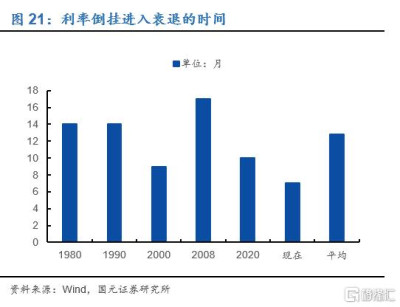

4、美債與美元:長債的優勢

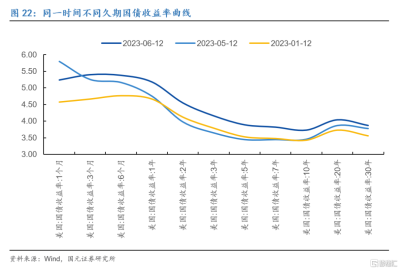

當前的利率曲线和在六個月前一樣都是倒掛的水平,這依然釋放出經濟衰退的信號。根據歷史規律,經濟衰退似乎是無法避免的。從過去五次經濟衰退的經驗來看,平均在利率曲线倒掛後的12個月,經濟將進入衰退階段。而現在,我們正處於利率曲线倒掛的第七個月。

不同時間段的利率曲线在過去的半年中都呈現上升趨勢,這意味着信貸環境正在不斷收緊。然而,與半年前相比,最近一個月內,利率曲线的倒掛加深的速度沒有繼續下探,相對有所緩和,這表明經濟有改善的跡象,經濟衰退的可能性有所降低。

結合前述的一系列領先指標,我們預計美國在2023年下半年的經濟預期將會下降。加上五月份的CPI超預期,美聯儲的加息周期可能即將結束。如果CPI繼續下探,美聯儲的政策轉向可能會提前到來。盡管美國的經濟市場具有韌性,但其上行空間已經不大。這兩點都會對利率產生壓力,從而有利於債券價值的上漲。

5、2H23不確定中的確定

對於美國經濟是會實現軟着陸還是硬着陸,當前的宏觀經濟環境並未給出明確的指示。從上半年的情況來看,市場並未完全預期到硬着陸,也沒有完全預期到完美的軟着陸,而是在這兩種可能性之間反復搖擺。對於下半年是否一定會進入衰退,存在一定的不確定性,但市場對美國經濟可能會衰退的預期似乎更爲一致。

在我們的觀察中,持續的高利率環境還會維持一段時間,但加息最多可能也就一次或兩次,這可能會提高美國經濟的脆弱性,降低其抵御外部風險的能力,從而增加經濟衰退的可能性。對於軟着陸和硬着陸的可能性,我們認爲兩者的概率大致相等,各佔50%。如果我們生活在一個沒有意外發生的世界,按照美國當下的經濟環境,硬着陸的概率甚至可能低於50%。然而,歷史告訴我們,我們必須對黑天鵝事件保持警惕。

注:本文來自國元證券股份有限公司發布的《信仰抵不過地心引力:2023年下半年美國經濟展望》,報告分析師:楊爲斆

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:信仰抵不過地心引力:2023年下半年美國經濟展望

地址:https://www.twnewsletter.com/article/7873.html