長城證券:美國通脹中樞依然較高、再通脹風險較大

核心觀點

結論:美國4月通脹環比增速0.3%,對應同比中樞依然超過3%,美聯儲若不作爲,二次通脹風險可能加劇。美聯儲正處於滯脹的矛盾困境之中,5月初FOMC會議雖然強調重視通脹風險,但實際上卻放慢了縮表的步伐,說明處理“滯”的優先性高於處理“脹”。美國通脹目前還能夠穩定在3.0%-3.5%而沒有回升,主要原因就是住房通脹的持續降溫。但是,隨着美國房價在去年企穩回升,根據滯後性,住房通脹可能在7月後見底回升。因此,如果美聯儲繼續不作爲,那么屆時二次通脹風險或將轉爲現實,美聯儲將會更加棘手,高利率的持續時間可能超乎預期。

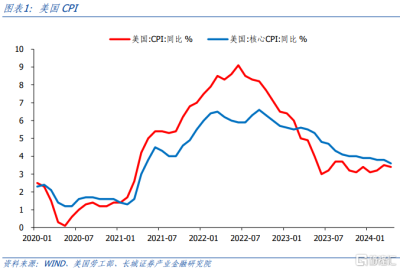

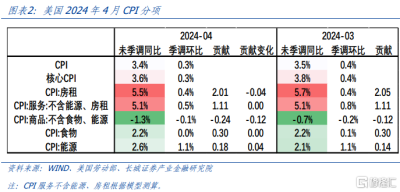

數據:5月15日晚,美國公布4月CPI同比3.4%,前值3.5%,符合市場預期,季調環比0.3%。核心CPI同比3.6%,前值3.8%,符合市場預期,季調環比0.3%。

要點:

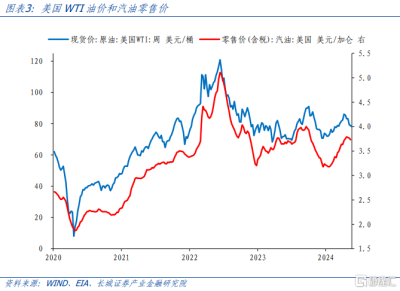

4月份國際油價繼續上漲,拉升美國汽油零售價,對通脹的貢獻略微增大。4月份WTI原油期貨月均價和美國汽油零售價都環比上漲5.0%,導致4月美國CPI能源同比2.6%,前值2.1%。能源對通脹的貢獻從0.14pct上升至0.18pct,略微擡升通脹。

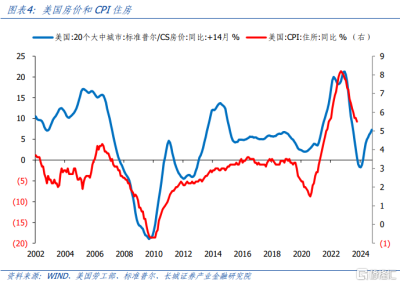

住房通脹下降趨緩,CPI住房可能形成二次通脹風險的來源。這一年,美國通脹下降的主要因素之一就是CPI住房的下降。不過,2024年2月美國20大中城市房價季調同比回升至7.29%。按照房價領先住房通脹來看,住房通脹的下降空間會繼續縮小,7月份之後可能开始反彈,重新推動通脹上行。

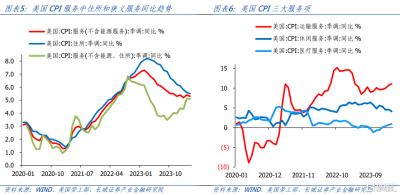

服務通脹居高不下,連續兩個月同比在5%以上。4月美國CPI服務(不含能源、房租)同比5.1%,對通脹的貢獻仍爲1.11pct,是僅次於房租的第二大貢獻項。但住房通脹的貢獻是在下降,而純服務通脹的貢獻是在上升。若服務需求不降溫,美聯儲難以將通脹控制回目標區間。

美國商品CPI進一步負增,連續4個月負增長。4月美國商品CPI同比-1.2%,甚至是2017年9月以來新低。往後看,商品通脹下降空間或已不大。一方面,美國PPI同比持續回升,從PPI傳導至CPI需要一定時間。另一方面,美國繼續加徵關稅,推高價格。

CPI環比增速依然超過目標,長城證券認爲,美聯儲暫不具備降息條件,反而應該收緊貨幣政策。4月美國CPI季調環比0.3%,對應的12個月後的通脹中樞爲3.66%,依然較高。要想把CPI同比控制在2%左右,環比就應該控制在0.15%左右,明顯美聯儲當前並未完成降通脹的目標。

長城證券認爲,美國通脹二次反彈的風險較大,尤其是四季度住房通脹回升之後。若美聯儲現在不採取行動,那么通脹可能難以回落,屆時就需要維持長時間的高利率。因此,預計美聯儲或只降息一次,甚至如果通脹反彈,也有可能全年不降息。

1美國4月通脹點評

5月15日晚,美國公布4月CPI同比3.4%,前值3.5%,符合市場預期,季調環比0.3%。核心CPI同比3.6%,前值3.8%,符合市場預期,季調環比0.3%。

美國4月通脹環比增速0.3%,對應同比中樞依然超過3%,美聯儲若不作爲,二次通脹風險可能加劇。美聯儲正處於滯脹的矛盾困境之中,5月初FOMC會議雖然強調重視通脹風險,但實際上卻放慢了縮表的步伐,說明處理“滯”的優先性高於處理“脹”。美國通脹目前還能夠穩定在3.0%-3.5%而沒有回升,主要原因就是住房通脹的持續降溫。但是,隨着美國房價在去年企穩回升,根據滯後性,住房通脹可能在7月後見底回升。因此,如果美聯儲繼續不作爲,那么屆時二次通脹風險或將轉爲現實,美聯儲將會更加棘手,高利率的持續時間可能超乎預期。

4月份國際油價繼續上漲,拉升美國汽油零售價,對通脹的貢獻略微增大。4月份WTI原油期貨價月均84.5美元/桶,環比上漲5.0%;美國汽油零售價月均3.73美元/加侖,也是環比上漲5.0%。這導致4月美國CPI能源同比2.6%,前值2.1%。能源對通脹的貢獻從0.14pct上升至0.18pct,略微擡升通脹。截止5月15日,WTI原油期貨價78.8美元/桶,較4月有所下降,可能有助於減緩5月份通脹壓力。但是,國際油價目前仍在高位,僅靠CPI能源的微調無法促使整體通脹回落。

住房通脹下降趨緩,CPI住房可能形成二次通脹風險的來源。4月美國住房通脹同比5.5%,前值5.7%,貢獻了通脹中2.01pct。一年前,2023年4月美國CPI同比4.9%,住房貢獻了其中2.8pct。這一年,美國通脹下降的主要因素就是CPI住房的下降。不過,美國房價同比在2023年5月見底(-1.72%),之後回升。2024年2月美國20大中城市房價季調同比回升至7.29%。按照房價領先住房通脹大約14個月來看,住房通脹的下降空間會繼續縮小,7月份之後可能开始反彈,重新推動通脹上行。

服務通脹居高不下,連續兩個月同比在5%以上。4月美國CPI服務(不含能源、房租)同比5.1%,前值5.1%,對通脹的貢獻仍爲1.11pct,是僅次於房租的第二大貢獻項。但住房通脹的貢獻是在下降,而純服務通脹的貢獻是在上升。具體來看,三大服務項中,運輸服務通脹上升,同比11.1%,前值10.7%;休闲服務通脹下降,同比4.1%,前值4.6%;醫療服務通脹上升,同比0.9%,前值0.7%。雖然美國4月份非制造業PMI下降至49.4%,自2022年12月後首度跌破榮枯线,但是非制造業PMI新訂單52.2%,說明服務需求仍在擴張。若服務需求不降溫,美聯儲難以將通脹控制回目標區間。

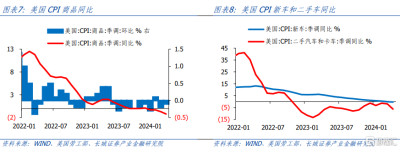

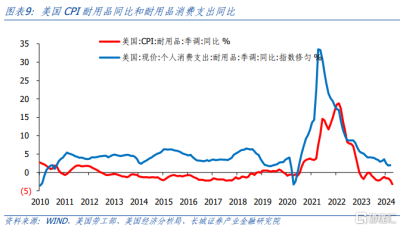

美國商品CPI進一步負增。4月,美國商品CPI同比-1.2%,前值-0.7%,連續4個月負增長,對通脹的貢獻從-0.12pct下降至-0.24pct,拉低通脹0.12pct。商品通脹-1.2%甚至是2017年9月以來新低。商品通脹負增的主要原因或許是汽車類價格下降。新車、二手車分別佔CPI權重的3.6%、1.9%,合計佔CPI商品的三成左右。4月美國CPI新車環比-0.4%,同比-0.4%;二手車環比-1.4%,同比-6.3%。二手車價格下降較快推動商品通脹負增。原因在於耐用品消費具有一定周期性,在疫情後經濟恢復期,由於貨幣寬松和財政放水,美國居民耐用品消費增長較快,需求已經滿足。美國居民當前對耐用品的消費需求不足,4月CPI耐用品同比-3.2%。

往後看,商品通脹下降空間或已不大。一方面,美國PPI同比持續回升,從PPI傳導至CPI需要一定時間。另一方面,美國繼續加徵關稅,推高價格。5月14日,美國對中國新能源汽車徵收100%懲罰性關稅,同時還將提高半導體、光伏面板、鋼鐵和鋁等總額180億美元的進口產品關稅。

CPI環比增速依然超過目標,長城證券認爲美聯儲暫不具備降息條件,反而應該收緊貨幣政策。4月美國CPI季調環比0.3%,對應的12個月後的通脹中樞爲3.66%,依然較高。要想把CPI同比控制在2%左右,環比就應該控制在0.15%左右,明顯美聯儲當前並未完成降通脹的目標。但同時美國經濟增長放緩,這使得美聯儲陷入了矛盾的兩難境地。在5月FOMC會議上,美聯儲放緩縮表幅度,這說明處理“滯”的優先性暫時高於處理“脹”。美聯儲可能繼續觀望美國經濟走勢,是“滯”的進一步嚴重還是“脹”的進一步反彈,然後再調整政策目標順序。

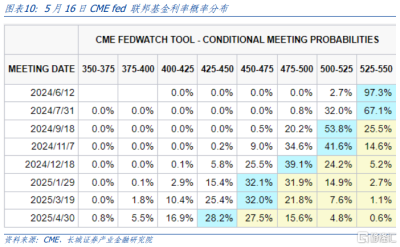

5月16日,CME FED顯示市場預期美聯儲可能在9月和12月降息。長城證券認爲,美國通脹二次反彈的風險較大,尤其是四季度住房通脹回升之後,若美聯儲現在不採取行動,那么通脹可能難以回落,屆時就需要維持長時間的高利率。因此,預計美聯儲或只降息一次,甚至如果通脹反彈,也有可能全年不降息。

風險提示

金融風險爆發;美聯儲貨幣政策調整;國際局勢惡化;美國通脹反彈。

注:本文來自長城證券2024年5月16日發布的《通脹中樞依然較高,再通脹風險較大——美國4月通脹數據點評》,分析師:蔣飛S1070521080001;賀昕煜(研究助理)S1070122050027

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:長城證券:美國通脹中樞依然較高、再通脹風險較大

地址:https://www.twnewsletter.com/article/38899.html