低估的“財富效應”?

摘要

財富效應的宏觀意義?居民資產增值推升消費傾向,2016年以來房市財富效應逐步替代股市。

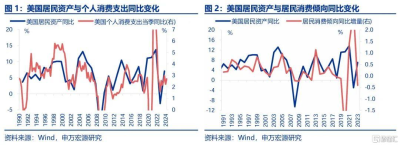

財富效應是指,居民資產增值後對消費具有顯著拉動作用。理論上財富效應通過影響居民廣義收入,進而影響消費支出。但統計中的收入並不包括資本利得,因此只能由消費傾向觀察資產增值對居民消費的影響。海外經驗顯示,居民資產規模增長改善居民消費傾向,進而增加消費支出。以美國爲例,2021年居民總資產同比漲幅最高、達13.7%,消費傾向邊際提高1.4pcts,消費支出隨之增長12.9%。其中住房和股票漲價是資產增長的主要因素,2021年分別對資產增長貢獻4.6%、4.1%。

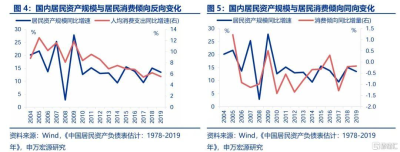

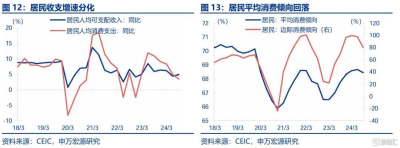

國內居民財富效應也能提振消費,主要表現爲消費傾向的提升。國內居民消費支出與資產規模走勢大致同步,但部分年份卻有背離。考慮勞動報酬和其他收入等因素的擾動後,僅表徵資產增值對居民消費影響的消費傾向同比與資產規模增速變動同向。如2015年居民資產規模漲幅擴大,雖然人均消費支出增速回落了1.4pcts,但消費傾向同比增量回升了0.2pcts。

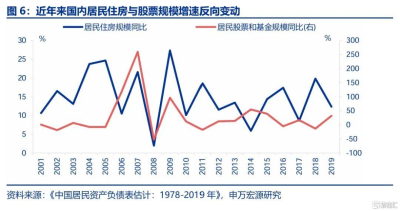

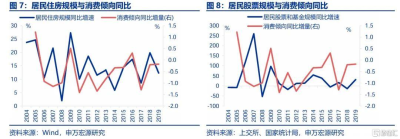

但近年來房市的財富效應佔主導,對股市財富效應形成替代。過往居民住房、股票和基金規模與消費傾向同比變化均較吻合,但2016年來居民住房規模逐年提升,持股市值卻有縮減,房市對股市的財富效應形成替代。具體來看,2016-2019年居民住房規模佔比增長1.4%,股票規模佔比則回落0.4%;期間住房資產的財富效應佔主導,推動消費傾向邊際改善。

財富效應的形成機理?住房影響財富基礎,金融資產影響財富彈性,且財富效應規模被低估。

居民資產中,住房佔比較高影響財富基礎,金融資產波動較大影響財富彈性。從資產存量看,2019年居民總資產中住房佔比高達64.7%,對居民財富基礎影響較爲顯著。邊際上看,股票等金融資產僅佔5.6%,但2001年來規模同比的標准差高達68.9%,對財富彈性影響較大。其中市場持股收益出現負增長時,會直接拖累居民財富,近些年股票等資產規模縮減最大爲2018年(3萬億元)。

住戶調查口徑下財產淨收入佔可支配收入比重約8.5%,而加上資產增值後廣義財產收入佔總收入比重約15%。房價、股價上漲分別影響相關資產市值,但住戶調查口徑下的財產淨收入未包括資產增值收入。2019年住戶調查口徑下的財產淨收入佔居民可支配收入比重爲8.5%,而房屋增值收益佔比達6.9%,資本利得貢獻爲-0.04%,廣義財產收入在居民總收入佔比達14.8%。

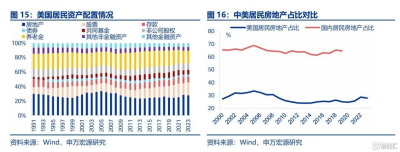

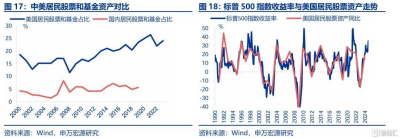

與海外相比,國內財富效應中房市佔比高但股市佔比低,且股市波動大於海外,一定程度上抑制了財富效應的形成。以美國爲例,居民股票和基金佔比持續提升,由2009年的15%增加至2023年的24.1%,高於中國18.4pcts。同時,近十年來美國股市穩健上漲,回撤較小(2008年後收益率主要集中於-10%至30%區間),股市財富效應的形成更加穩健且可持續,推動資產規模同步擴大。

如何優化和促進財富效應?股市“慢牛”更易形成財富效應,穩房價對低收入地區消費傾向更有利。

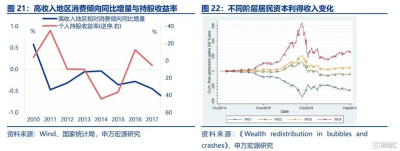

股市“瘋牛”時期不同收入階層收益分化,財富效應明顯弱化,而“慢牛”更易形成可持續的財富效應。個人持股收益每增長1%,持股市值在以2017年爲代表的“慢牛”時期平均增長0.9 %,而在以2015年爲代表的“瘋牛”時期僅增長0.6%。並且2015年低收入群體的資本利得爲負,消費傾向走弱;高收入居民資本利得爲正,但消費傾向繼續回落,“瘋牛”時期股市財富效應明顯弱化。

穩定中低收入地區的房價有利於提振消費傾向,但僅穩定高收入地區房價對消費影響並不明顯,反而對低收入地區產生虹吸效應。房價單位變動下,低收入地區住房市值波動超高收入地,其消費傾向與房價變化同向,如2016-2019年房價增長19.9%,消費傾向同比增量提升1.6pcts。而高收入地區消費表現相反,房價上漲時其更偏好住房投資,資金流入房市而非消費,地產市值佔GDP比重達195.5%(低收入地區100.4%)。僅穩高收入地區房價,消費變化不大,反而虹吸低收入地區需求。

房價上漲過程中家電等地產鏈消費漲幅更大,而股市上漲期間文娛類消費支出表現較爲亮眼。受居民住房財富效應影響,建築裝潢、家具等地產鏈商品銷售漲幅較大,如2016年房市財富效應佔主導,家具零售增速超過規上商品零售同比4.6pcts。而2015年個人持股收益率上升階段,股市財富效應更爲明顯,文娛類消費支出增長較快、較平均商品零售同比高8.8pcts。

風險提示

風險提示:經濟轉型面臨短期約束,政策落地效果不及預期,房地產形勢變化超預期。

報告正文

1、財富效應的宏觀意義?

財富效應是指,居民資產增值後對消費具有顯著拉動作用。理論上財富效應影響居民消費的機制,是通過影響居民廣義收入、消費能力,進而影響消費。然而在統計層面,收入並不包括資本利得,因此基於控制變量的思路,只能由消費傾向(消費/收入)觀察資本利得對居民消費的影響。海外經驗顯示,居民資產規模增長會改善居民消費傾向,進而增加消費支出。以美國爲例,2021年居民總資產規模同比漲幅最高、達13.7%,居民消費傾向邊際提高1.4pcts,消費支出隨之增長12.9%。其中住房和股票價格上漲是資產規模增長的主要因素,2021年分別對總資產增長貢獻了4.6%、4.1%。

國內居民財富效應也能提振消費,主要表現爲消費傾向的提升。國內居民消費支出受財富效應的影響、與資產規模走勢大致同步,但部分年份卻出現了背離。譬如2015年,居民資產規模同比較上年提升6.1個百分點,居民消費支出增速卻回落了1.4個百分點。考慮勞動報酬和其他收入等因素擾動後,僅表徵資產增值對居民消費影響的消費傾向同比與資產規模增速變動同向,2015年消費傾向的同比增量回升0.2個百分點。

但近年來房市的財富效應佔主導,對股市財富效應形成替代。過往居民住房、股票和基金規模與消費傾向同比變化均較爲吻合,但2016年來居民住房規模逐年提升,持股市值卻呈現縮減態勢,房市對股市的財富效應形成替代。具體來看,2016-2019年居民住房規模佔比增長1.4%,股票規模佔比則回落0.4%;期間住房資產的財富效應佔主導,推動消費傾向同比降幅較5年前收窄0.3個百分點。

2、財富效應的形成機理?

居民資產中,住房佔比較高影響財富基礎,金融資產波動較大影響財富彈性。從資產存量看,2019年,居民總資產中住房佔比高達64.7%,對居民財富基礎影響較爲顯著。邊際上看,股票等金融資產佔比僅爲5.6%,但2001年來規模同比的標准差高達68.9%,較大的波動幅度對財富彈性影響也較爲明顯;特別地市場持股收益出現負增長時,會直接拖累居民財富;近些年股票資產規模縮減最大爲2018年、達3萬億元。

住戶調查口徑下財產淨收入佔可支配收入比重約8%,而加上資產增值後廣義財產收入佔總收入比重達15%。房價、股價上漲分別影響相關資產市值,但住戶調查口徑下的財產淨收入未包括資產增值收入。2019年住戶調查口徑下的財產淨收入佔居民可支配收入比重爲8.5%,資產增值帶來的財產收入也不低,其中2019年房屋增值收益佔比達6.9%,資本利得貢獻爲-0.04%,使得廣義財產收入在居民總收入佔比達14.8%。

與海外相比,國內財富效應中房市佔比高但股市佔比低,且股市波動大於海外,一定程度上抑制了財富效應的形成。不同於國內居民主要依賴住房進行資產配置,海外發達經濟體的居民資產中,股票和基金佔比持續提升;以美國爲例,2023年居民股票和基金佔比較2009年提升9.1個百分點至24.1%、超過國內(2019年)18.4個百分點。同時,近十年來美國股市穩健上漲、回撤較小(2008年後收益率主要集中於-10%至30%區間),財富效應的形成更加穩健且可持續,進而推動資產規模同步擴大。

3、如何優化和促進財富效應?

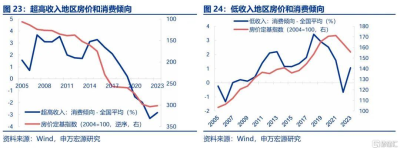

股市“瘋牛”時期不同收入階層收益分化,財富效應明顯弱化,而“慢牛”時期更易形成可持續的股市財富效應。個人持股收益率每增長1%,持股市值在以2017年爲代表的“慢牛”時期平均增長0.9%,而在以2015年爲代表的“瘋牛”時期僅增長0.6%。分收入階層看,2015年低收入群體的資本利得爲負,同期消費傾向較全國的同比漲幅明顯收窄;與此同時,消費傾向較低的高收入居民資本利得爲正,但並未中斷其消費傾向繼續回落的趨勢,“瘋牛”時期金融資產對消費的拉動作用明顯弱化。

地產投資延續修復,新开工、商品房銷售面積邊際改善。9月,房地產开發投資累計同比較前月小幅回升0.1個百分點至-10.1%,當月同比較前月回升0.9個百分點至-9.3%。分不同階段看,房屋新开工、商品房銷售面積延續修復,累計同比降幅分別較前月收窄0.3、0.9個百分點至-22.2%、-17.1%;但整體較去年同期仍有較大差距,後續地產新开工、銷售復蘇的持續性有待進一步觀察;竣工面積則繼續下探,累計同比較前月下行0.8個百分點至-24.4%,明顯弱於去年。

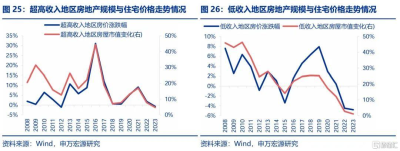

穩定中低收入地區的房價有利於提振消費傾向,但僅穩定高收入地區房價對消費影響並不明顯,反而會對低收入地區產生虹吸效應。房價單位變化下,低收入地區住房市值漲跌幅超過高收入,其消費傾向與房價變化同向,房價上行時居民消費傾向有更大幅度提升,譬如2016-2019年房價漲幅達19.9%,消費傾向較全國平均的同比增量爲1.6個百分點。而高收入群體消費傾向與房價變化反向,房價上漲時高收入地區更偏好住房投資,資金流入房市而非消費,地產市值佔GDP比重也更高;2023年超高收入地區地產市值佔GDP比重爲195.5%、低收入地區僅爲100.4%。僅穩高收入地區房價,消費改善幅度不明顯,反而對低收入地區的地產需求產生虹吸。

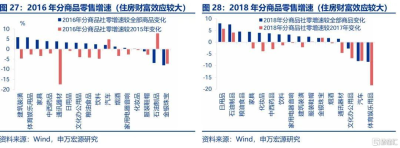

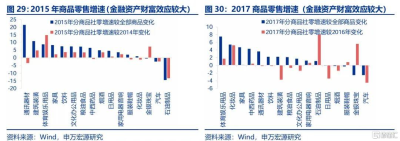

房價上漲過程中家電等地產鏈消費漲幅更大,而股市上漲期間文娛類消費支出表現較爲亮眼。受居民住房財富效應的影響,建築裝潢、家具等地產鏈相關商品銷售漲幅較大,譬如2016年居民住房規模漲幅較大,帶動建築裝潢、家具等零售增速分別超過規上商品零售同比5.9、4.6個百分點。而在持股收益率上升期間,文娛類商品消費支出增長較快;如2015年、2017年個人持股收益率較高、金融資產的財富效應佔主導,體育娛樂用品商品零售分別較平均商品零售同比高8.8、7.5個百分點;同時化妝品商品零售漲幅擴大,2017年較上年同比增加5.2個百分點。

風險提示

1)經濟轉型面臨短期約束。物價、需求變化導致中短期轉型速度放緩。

2)政策落地效果不及預期。居民收入增長不及預期,消費傾向持續回落。

3)房地產形勢變化超預期。地產超預期走弱,影響居民住房資產規模。

注:內容節選自申萬宏源2024年10月22日研究報告:《低估的“財富效應”?》,證券分析師:趙偉、屠強

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:低估的“財富效應”?

地址:https://www.twnewsletter.com/article/53829.html