長牛與短熊——日本三十年債市復盤

主要觀點

上世紀90年代初至2019年,日本經歷了長期的利率下行和低利率時期,這往往被稱爲日本失去的三十年。但細看這段時期,日本的債券利率也並非單邊下行,而是在期間有過多次反彈,並且部分時段反彈幅度不小。那么日本利率反彈的環境是什么,有哪些因素決定了利率反彈的幅度和高度,我們嘗試對日本三十年債市進行復盤,以總結相應的經驗。

以日本10年期國債收益率作爲觀測對象,其債市走勢大致可以分爲4個階段:

1)1990-1999年:快速下行期,10年期國債收益率觸及8%以上後开始持續下行;

2)1999-2008年:水平震蕩期,利率主要在1%-2%之間窄幅波動;

3)2008-2016年:邁向零利率,利率中樞從2%左右進一步降至0%;

4)2016-2024年:負利率和YCC時代,利率中樞在0%左右波動。

回顧日本債市30余年的漫長牛市,總結出以下幾點經驗:

首先,基本面是決定債市走向根本影響因素。漫長債市牛市的根本原因是日本長期低迷的經濟基本面,通脹緊縮會導致經濟活力不振,長期的通縮則容易形成一致預期,使得日本多輪政策調控下仍難以走出經濟停滯的困境。在基本面疲弱的情況下,實體資本回報率下行,廣譜利率也隨之下行。

其次,貨幣政策會改變利率下行節奏和位置,央行爲刺激經濟而推出的持續降息帶動廣譜利率下行,直接傳導至債市,QE和QQE等數量型工具也通過买賣國債行爲對國債利率有迅速的影響,超寬松的貨幣供給也推漲了國債這一日本流動性較高的低風險資產。中長期看,貨幣政策對債市影響較爲直接和精准,是決定債市走向的主要因素。

此外,短期的熊市往往需要財政的發力進行配合。經濟衰退期,大規模的擴張性財政政策常引發基本面的迅速好轉,同時財政赤字導致國債供給迅速增加,兩方面均會對國債利率形成衝擊。在長期的經濟衰退中,日本內閣多次因爲擴張性財政政策導致的嚴重財政赤字問題而轉爲緊縮性財政政策,這也常引發債市的短期波動。

復盤日本漫長債牛中的三次主要熊市,可以發現債市熊市的主要原因有以下幾點:

1)基本面的企穩。1994年和2003年的熊市中,均有經濟復蘇跡象,經濟指標的好轉進一步改善預期,引發日本央行流動性階段收緊和投資者風險偏好提升,從而引發債市調整。

2)規模較大的國債供給。1998年規模空前的財政刺激引發國債發行量激增,使得短期內國債市場供給失衡,需求端消化能力不足時,會導致債市走熊。

3)金融機構拋售國債形成負反饋。2003年的債市熊市中,銀行出於風險控制需求拋售國債,機構投資者的一致拋售形成負反饋,加大熊市的幅度和時間。

4)全球共振也可能引發債市波動。在全球經濟共振復蘇或地緣政治引發全球物價變化時,全球債券市場可能形成共振,利率同向變動。

風險提示:對日本歷史經濟數據的理解存在偏差,對日本歷史政策的梳理存在疏漏,對日本國債利率的走勢解讀存在認知偏差。

報告正文

上世紀90年代初至2019年,日本經歷了長期的利率下行和低利率時期,這往往被稱爲日本失去的三十年。但細看這段時期,日本的債券利率也並非單邊下行,而是在期間有過多次反彈,並且部分時段反彈幅度不小。那么日本利率反彈的環境是什么,有哪些因素決定了利率反彈的幅度和高度,我們嘗試對日本三十年債市進行復盤,以總結相應的經驗。

1. 日本債市分階段復盤

1990年日本泡沫破滅,利率下行期开始。1990年9月底,日本十年期國債收益率升破8%,這是接下來30余年的時間裏,日本十年期國債收益率的巔峰。1989-1990年日本地產股市泡沫雙雙破裂,此後經濟增速明顯降檔,經濟陷入長期低增,直接帶來利率的長期下行。

以10年期國債收益率作爲觀測對象,大致可以分爲4個階段:

1)1990-1999年:快速下行期,10年期國債收益率觸及8%以上後开始持續下行;

2)1999-2008年:水平震蕩期,利率主要在1%-2%之間窄幅波動;

3)2008-2016年:邁向零利率,利率中樞從2%左右進一步降至0%;

4)2016-2024年:負利率和YCC時代,利率中樞在0%左右波動。

1.1 1990-1999年:快速下行期

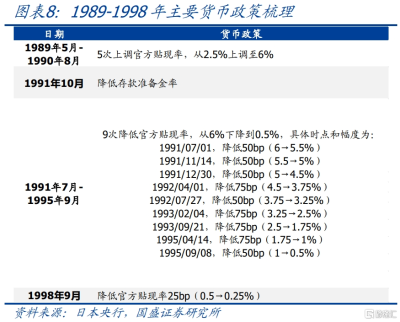

80年代末90年代初的日本,緊縮政策下泡沫破裂,基本面惡化、資產價格下跌。20世紀80年代末,股票市場與土地價格瘋漲,形成經濟泡沫,日本央行採取緊縮性貨幣政策。在1989年5月至1990年8月間日本央行曾5次上調官方貼現率,從2.5%上調至6%。1990年9月,日本10年國債收益率達8%的高點。

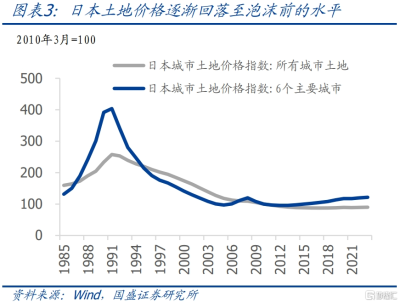

在緊縮政策的調控下,股市和樓市的泡沫破滅,資產價格大幅度縮水,日本經濟开始快速下滑,迎來了第一個“失去的十年”。GDP下滑、通脹減弱,日經225指數從1989年38916的高點下降到1992年的14309點,土地價格也迅速下行,企業和居民部門在該期間开始出現資產負債表衰退現象,居民槓杆率在1990年末達到高點68.4%,此後开啓震蕩去槓杆的過程。

爲降低通縮風險、促進經濟增長,日本央行連續降息,貨幣政策持續寬松,加上經濟低迷,國債利率快速下行成爲這一時期主基調。10年國債利率從1990年9月8%左右下行至1998年9-10月的1%以下。

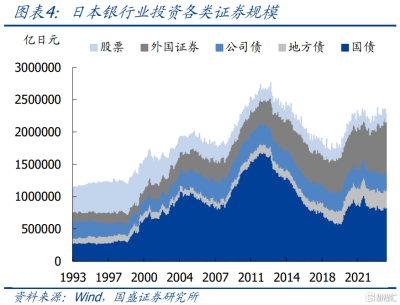

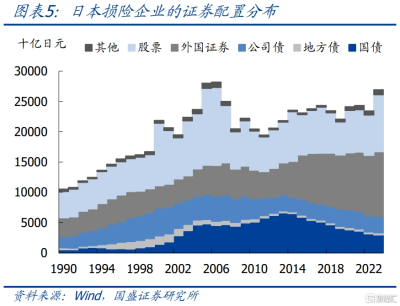

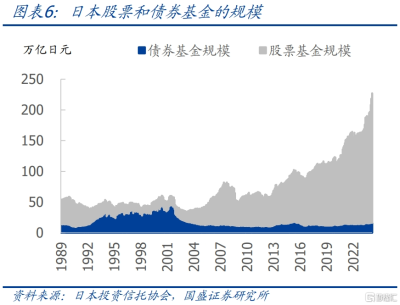

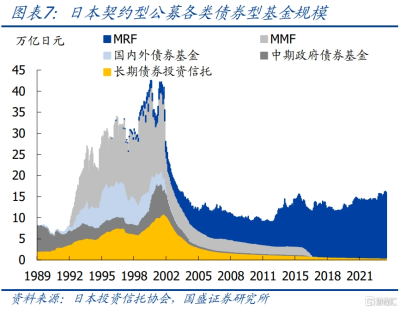

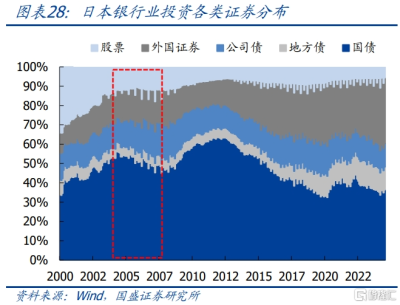

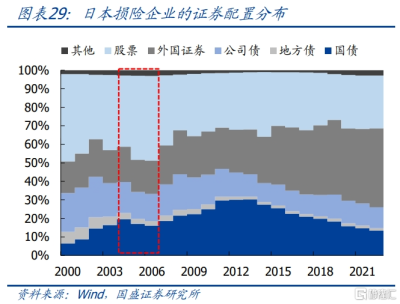

從機構行爲看,1993-1998年商業銀行整體資產結構相對穩定,其中政府債配置變化不大,企業債佔比有所下降。而損險企業在其他資產收益下降的情況下顯著增配政府債和公司債。公募(在日本稱“投資信托”)在日本股市腰斬情況下,大幅壓縮股票型基金規模,大幅提升各類債券型基金規模。整體看這一期間金融機構對債券配置意愿較強,債市情緒整體積極。

1.1.1 1990年9月-1994年初,大牛市

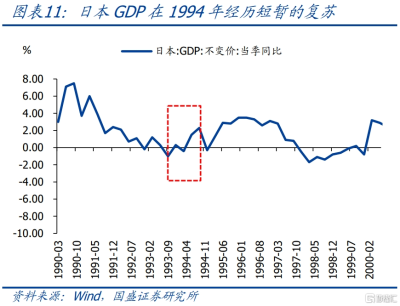

基本面惡化,央行降准降息,國債利率快速下行。面對經濟惡化,日本央行在1991年10月下調銀行准備金率,並從1991年7月到1993年9月連續7次降低官方貼現率,從6%下降到1.75%。1992年开始財政政策以提高景氣爲首要任務,1992-1993年制定實施了4次“緊急經濟對策”或“綜合經濟對策”,總投入近30萬億日元。這一時期經濟下行和擴張性貨幣政策爲主要因素,10年國債利率從1990年9月8%左右下行至1994年1月上旬的3.4%左右。

1.1.2 1994年1月-9月,經濟復蘇下的震蕩熊市

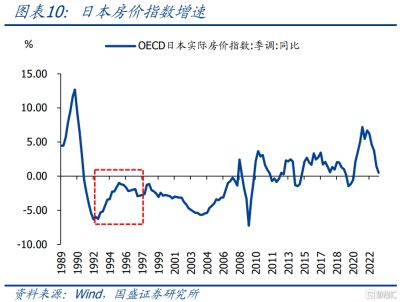

財政發力,經濟預期轉向,疊加降息暫停,國債利率大幅調整。1994年日本經濟走出了持續兩年半的衰退,並呈現復蘇跡象。這歸功於低利率環境和1994年2月的政府經濟刺激對策,除了擴大公共投資,還實施規模高達5.5萬億日元的所得稅減稅,供給15.3萬億日元。1994年,房價、股價階段性企穩,GDP增速從0附近回升至2%以上,出口和私人企業設備投資增速也有所改善,日本央行遂停止降息。

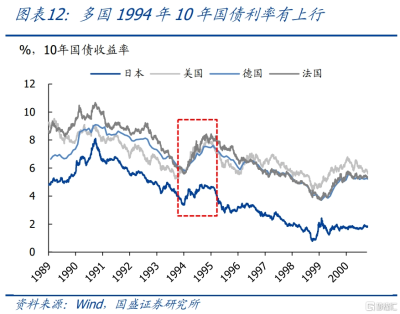

此外,1994年多國利率上行,對日本利率形成壓力。德國、法國扭轉1993年經濟的負增長,1994年實際GDP同比增速分別爲2.4%和2.36%。美國經濟增長在發達國家經濟中領銜,1994年美國實際GDP同比增速達到4%。外需改善也是日本出口復蘇的重要推動力。美國、德國和法國的國債收益率均在1994年有較大幅度上行,對日本利率形成一定壓力。

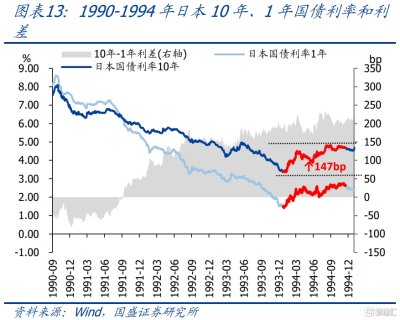

在經濟預期轉向和國債供需轉松的環境下,10年國債利率在1994年前三季度從1月7日的3.36%反彈147bp至8月30日4.83%,其中3-5月市場在降息預期中小幅走牛,調整結束後9月至年底窄幅震蕩。

1.1.3 1995年-1998年10月,又一次大牛市

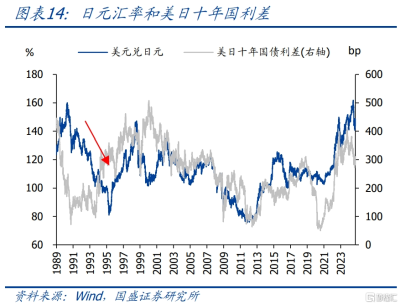

1995年日元大幅升值,日本財政貨幣雙重發力,日本國債又一次开啓大牛市。1995年,1月阪神淡路大地震發生,同時受美聯儲降息周期影響,自1990年持續升值的日元在1995年升值速度加快,1995年4月升值至80多日元兌1美元左右的水平,引發1995年上半年日本進出口增速加速回落,這些因素都導致經濟前景的不確定性加劇,疊加通脹低位走弱和股市低迷,利率下降預期湧現。

1995年4月,日央行再次啓動降息,隨後9月再次降息。1995年4月日本政府出台了應對日元升值的緊急經濟對策,9月又出台了包括大規模公共投資在內的經濟對策,合計投入資金18.8萬億日元,當年還出台了永久減稅3.5萬億日元和每年2萬億日元的 “特別減稅”政策。

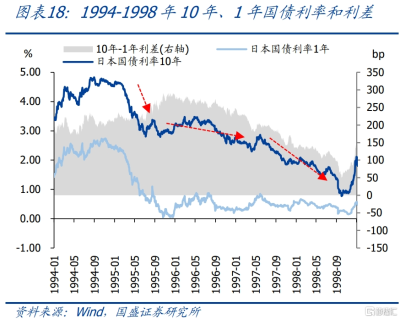

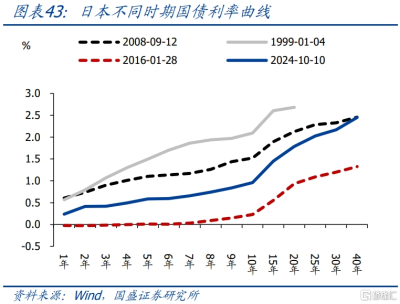

寬貨幣推動下,10年國債利率在1995年7月降破前低,自1994年8月末的4.82%下行202bp至1995年7月7日的2.8%,1年國債利率下降更久降幅更大,導致10年與1年國債利差大幅拉升,在1995年12月利差達峰值291bps,此後利差有所收窄。

1996年,經濟有所復蘇,國債利率下行速度放緩。1996年-1997年1季度,在擴張性財政政策刺激下,日本經濟好轉,日元貶值,GDP增速企穩於3%左右,通脹也有所升溫,此期間日本央行停止了降息步伐,國債利率下行速度有所放緩。

1997年-1998年10月,財政政策緊急轉向,疊加亞洲金融危機和銀行業不良貸款危機,日本自此陷入長期停滯,國債利率加速下行,期限和信用利差大幅走闊。

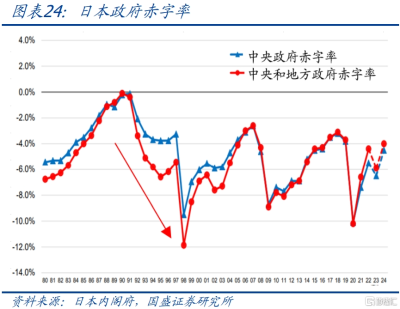

1995年大幅度且持續的財政政策使得日本財政壓力加大,1996年末,橋本政府重整日本財政,提出削減財政支出、增加稅收,1997年4月日本將消費稅從3%上調至5%、取消特別減稅,這雖使日本政府增加了9萬億日元的財政收入,但使得消費預期惡化,GDP和進出口增速轉折走弱,隨後股票和房價下跌(圖表4、14)、通脹急劇回落。

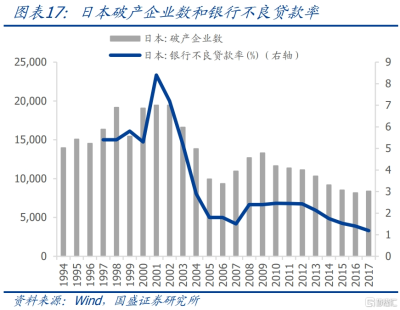

此外,1997年7月亞洲金融危機爆發,資產價格的大幅下降和金融危機的進一步衝擊導致許多企業資不抵債並开始出現大量的破產倒閉,1998年度,企業破產數量大幅增加至19171家,較1994年增加37%左右。大量企業無力償還先前的借款,抵押物的價值也大幅縮水,進而加重銀行業不良貸款情況,多家銀行因不良貸款、經營不善而倒閉,這大大降低了金融機構和實體部門風險偏好。銀行和損險企業自此开始大量增配風險較低的國債(圖表6、7),債券型公募基金規模也顯著擴大(圖表9)。日本多家金融機構因不良資產問題相繼倒閉引發日本金融系統危機。

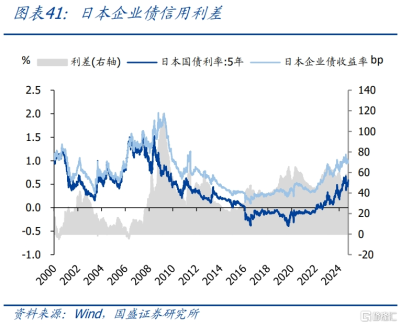

多方面推動下,債市大漲,國債利率加速下行,日本央行進一步在9月降息25bp,日本10年國債利率在1998年9月跌破1%,在1998年10月達到0.77%的低點,10年與1年國債利差迅速走闊,信用債利差也受企業經營狀況惡化而大幅走闊。

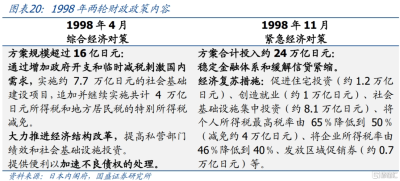

1.1.4 1998年10月-1999年2月,供需失衡下的急陡熊市

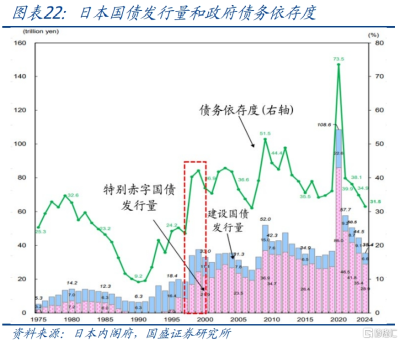

1998年財政擴張規模空前,國債利率陡升。1998年,日本政府決定再次出手營救經濟,實行了規模空前的“綜合經濟對策”和“緊急經濟對策”,合計投入40萬億日元,當年國債發行額達76萬億日元,較1997年增加27萬億日元。國債供給的迅速增加,同時銀行業不良貸款問題尚存,購債意愿不足,導致國債短期供需失衡,國債利率迅速且大幅上升。

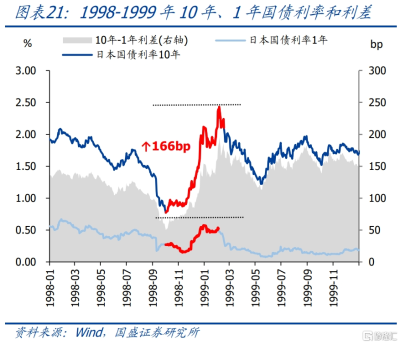

10年國債利率從1998年10月2日0.77%低點,上行166bps至1999年2月5日2.43%,10年與1年國債利差也從50bp快速上行至195bp,信用利差也因國債利率迅速上行而經歷了短期且大幅的收窄。

1.2 1999-2008年:水平震蕩期

1.2.1 1999年2月-2003年5月,震蕩牛市

1999年-2008年,10年國債利率主要在1-2%之間震蕩,期間銀行業和損險企業都對國債有明顯增持,而公募基金在低利率環境下對國債有所減持。

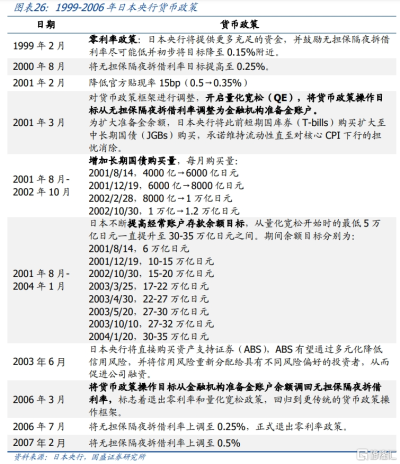

1999年2月零利率政策出台推動國債利率快速下行,而後經濟復蘇期國債利率窄幅波動。1999年2月,日本央行將無擔保隔夜拆借利率下調至0.15%,在扣除各類傭金後利率已趨近於零,首次進入“零利率”時代,國債利率也從2月2.4%降至5月1.2%。寬貨幣疊加積極財政政策,使得日本經濟短暫復蘇,GDP在1999年3季度小幅回升、2000年1季度升至3.2%,國債利率窄幅波動。隨着日本經濟的復蘇,日本貨幣政策回歸正常化,在2000年8月开始短暫加息,政策利率由0升至0.25%,國債利率也小幅上行至1.9%。

2000年8月-2003年5月,美國互聯網泡沫的破滅導致日本從短期恢復再度陷入景氣衰退,零利率重啓加碼量化寬松,疊加緊縮性財政政策,國債利率加速下行。

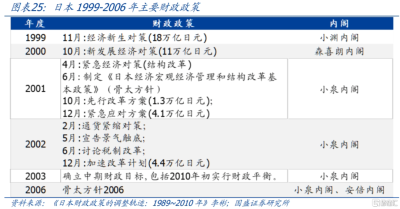

財政政策轉向以緊縮性爲主。2001 年通貨緊縮持續,景氣恢復乏力,且銀行不良貸款率大幅惡化(圖表17),同時財政赤字和國債余額大幅擴大,日本政府不堪重負,2001 年 4 月上台的小泉內閣在兩難處境中被迫實行緊縮性財政政策,包括連年減少公共事業投資等項目數量、壓縮國債規模和稅收制度改革,從2002年起將新發國債額控制在30萬億日元以內。

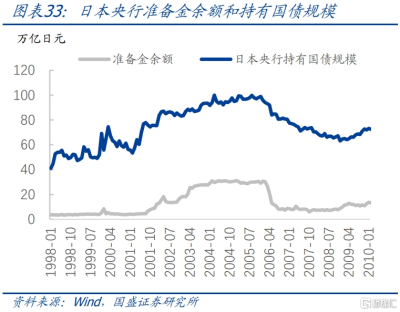

零利率政策加碼量化寬松。2001年3月,鑑於政策利率已接近0%,日本央行开啓量化寬松,將貨幣政策操作目標由價格轉向總量,即由政策利率轉向金融機構准備余額,並承諾在必要時直接購买長期國債。日本央行通過QE不斷增加商業銀行在央行的活期账戶余額,余額目標從量化寬松开始時的最低5萬億日元一直提升至30-35萬億日元之間,同時多次增加長期國債購买量,每月購买量從最初4000億日元提升至2002年的1.2萬億日元。此外日本央行在2003年將資產支持證券納入QE購債範圍,以支持中小企業融資。

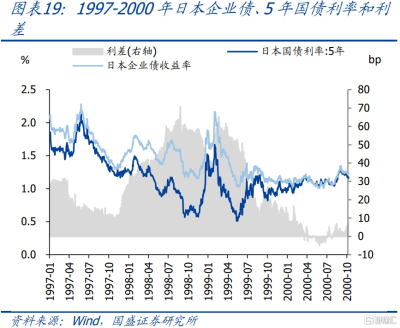

供給收縮疊加量化寬松,日本再次开啓一輪債券大牛市,十年國債從2000年9月1.9%下行至2003年6月12日0.43%。

1.2.2 2003年6月-2004年7月,復蘇預期促發熊市

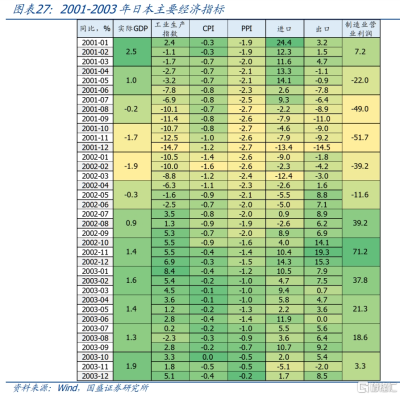

2003年6月-2004年7月,債市出現快速調整。該階段內日本十年國債利率迅速提升,該變化主要是由經濟長期預期好轉、VAR Shock(風險價值衝擊)、伊拉克战爭和央行購債短期放緩等因素所共同導致的。

2003年日本經濟緩慢回升使得市場對經濟的長期預期逐漸向好,同時不良貸款問題改善、股價回升,市場風險偏好提升,債市資金流向收益更高的股市。日本2002年初呈現爲經濟低谷,隨後出口環境轉好,帶動企業景氣改善,通脹也有所回升,經濟基本面轉折回溫。此外,2001年日本政府推進處理銀行不良債權、設立銀行持股限制,隨後不良貸款率顯著下降,到2003年時泡沫經濟以來的不良貸款率高峰期已經度過(圖表17)。2003年股價逐步回升、市場長期預期改善,銀行、損險企業都有減配國債、增配股票的行爲,股票型基金規模也快速增加,這使得大量債市資金流向股市,推動債市下跌。

VaR Shock(風險價值衝擊)加劇了金融機構拋售日本國債,進一步推動國債貶值。VaR是日本銀行業用來實行風險控制的模型,當2003年6月國債收益率上行、即國債貶值壓力較大時,日本銀行在風險價值超過其閾值時紛紛拋售政府債券,由此進一步形成負反饋,推動國債收益率上升。

此外,2003年債市的調整還受到伊拉克战爭的影響。伊拉克战爭引起石油價格飛升,全球債券市場在2003年6月开始走熊,日本債券市場也未能幸免。

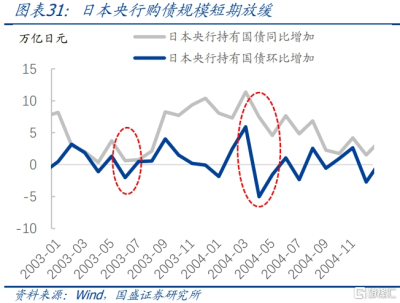

央行購債節奏的短期放緩也是影響因素之一,觀察央行國債持有量的同比和環比增加值,發現其在2003年6-7月、2004年4-5月有明顯減少,這可能是因爲通脹的階段性改善。

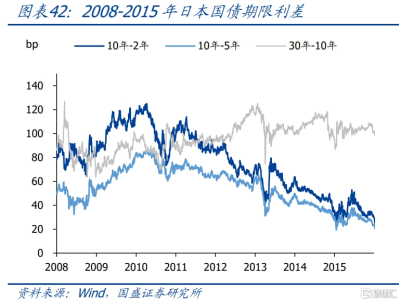

多因素影響下,10年國債利率從2013年6月的0.43%上行146bps至2004年6月1.89%,10年與1年國債利差相應地從42bp快速上行至185bp,30年國債利率也從2013年6月的1.00%上行183bp至2004年8月的2.83%。

1.2.3 2004年8月-2008年9月,水平震蕩

2004年8月-2008年基本面較爲穩定,QE逐漸收尾直至退出,而緊縮性財政政策持續,多方因素拉鋸,10年國債利率在1.2%-2%之間震蕩,期限利差波動收窄。緊縮性財政政策下,日本發國債規模和國債依賴度大幅下降(圖表22),2006年內閣出台《骨太方針2006》再提財政重建目標。2006年3月,日本央行將操作目標轉回至無抵押隔夜拆借利率,2006年7月、2007年2月兩次提高政策利率,同時通過公开市場操作將金融機構的活期账戶余額降至法定存款准備金的規模,實現第一輪QE的退出。這一期間,10年國債利率在1.2%-2%之間震蕩,曲线有所平坦化,10年與1、2、5年國債利差均有收窄趨勢。

1.3 2008-2015年:邁向零利率

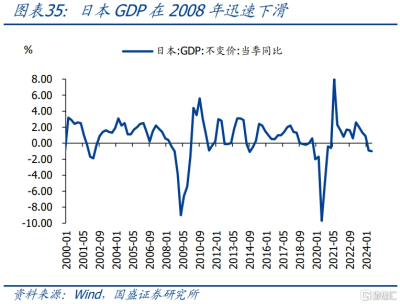

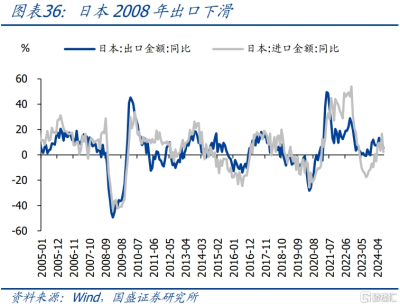

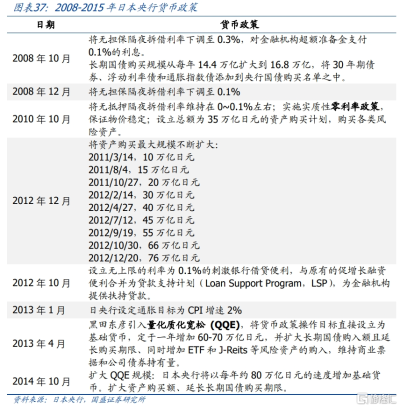

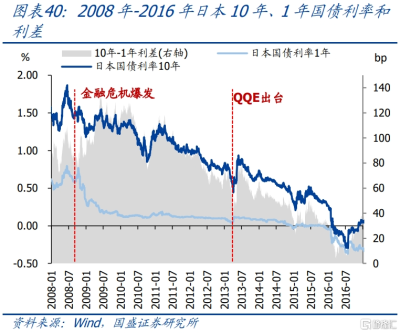

2008年國際金融危機對處在回升期的日本經濟形成嚴重衝擊,日本出口下滑,通脹率降低,GDP增速下跌。對此,日本央行持續加碼寬松貨幣政策,2013年推出了量化和質化寬松政策,財政刺激政策也連環推出,這一期間國債利率逐步回落,向零利率邁進。

2008年重啓零利率和量化寬松。日本央行在2008年10月將政策利率下調至0.3%,設置超額准備金利息0.1%,通過將利率設置在當時的無擔保隔夜拆借利率(0.3%)以下,日本央行可以推動金融機構更多地將資金投放同業或市場,而非留在其央行活期账戶中,此外QE方面還增加了長期國債購买規模和種類。2008年12月央行再次下調政策利率至0.1%。面對困境,日本央行進一步加大了寬松力度,推出了全面貨幣寬松,政策手段包括繼續零利率政策,強化資產購买計劃和設立刺激銀行借貸便利。

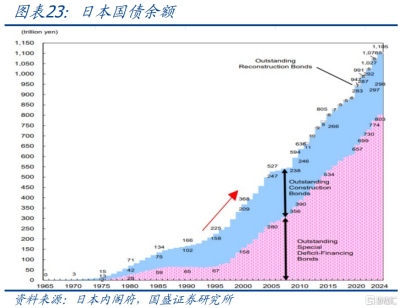

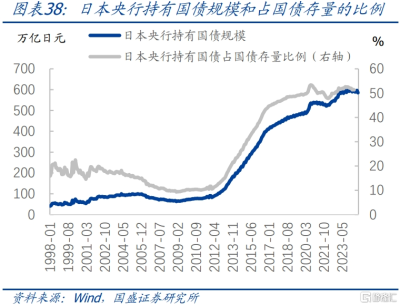

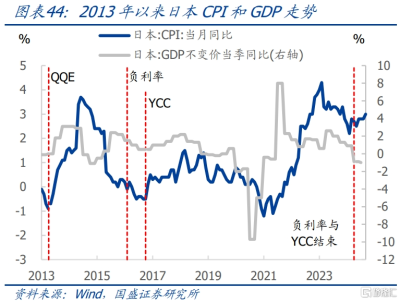

2013年推出量化質化寬松政策(QQE)。2012年末,安倍晉三再次當選日本首相,提出“安倍經濟學”,並推出三大措施:一是進行結構性改革,減稅以提高個人所得,放松管制,改善公司治理,鼓勵企業投資;二是推出大規模財政刺激方案;三是實施超寬松貨幣政策。2013年黑田東彥擔任日本央行行長後,將通脹目標提高爲2%,並在2013年4月推出QQE,將貨幣政策操作目標從無抵押隔夜拆借利率轉向基礎貨幣供應增速,並於2014年10月將基礎貨幣增加規模從60-70萬億日元增至80萬億日元,央行總資產規模不斷膨脹,央行也逐漸成爲國債的主要持有者。在大規模的貨幣寬松下,經濟有所回升,GDP增速和物價水平有所改善,資產價格觸底反彈。

多輪財政刺激下日本經濟復蘇曇花一現,消費稅上調導致經濟再度惡化。對日本景氣衰退,2008年-2010年,日本內閣推出多輪擴張性財政政策,資金主要用於扶持中小企業、投資技術开放和基礎建設、扶持就業、減稅和防震減災等方面,這使得日本2008-2010年的財政投入超過190萬億日元。多輪財政刺激下,GDP、通脹和進出口都大幅修復。2012年末安倍出任日本首相後,2013年1月繼續推出財政刺激,2013年10月1日,安倍內閣提到2012財年日本未償國債佔GDP之比達190%,考慮到日本經濟好轉和財政可持續性,2014年4月1日起將消費稅率從5%提高至8%,同時爲了避免重現1997年消費稅率上調時對經濟的強烈負面衝擊,在宣告提升稅率的同時,安倍內閣宣布於2013年12月开展新一輪經濟刺激。然而倉促加稅還是使得日本經濟重回疲軟狀態,這迫使央行於2014年10月進一步擴大QQE規模。

漫長債牛,十年國債利率向零邁進,曲线平坦化。2008-2016年期間,2008年9月金融危機爆發後,10年國債收益率從1.5%左右一路下行至2016年1月0.25%左右,已接近零利率,期間累計壓降約125bp。期限利差和信用利差均在2008年金融危機後大幅走闊後持續壓縮,而日本央行購債期限延長也使得國債利率曲线中短端極度平坦。這一時期,市場主體風險偏好也有所降低,國債成爲重要避險資產,日本商業銀行和保險企業在2008-2013年明顯增配國債、減配公司債,而2013年後國債利率過低,商業銀行和保險企業減少了國債持有比例,保險企業开始顯著增加外國證券和股票的投資(圖表6、7)。

1.4 2016-2024年:負利率和YCC時代

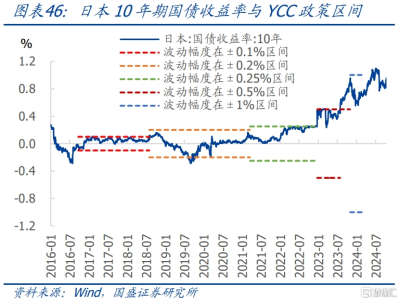

2016年日本央行先後推出負利率和YCC政策,之後2016年-2021年日本10年國債收益率在0%附近波動,2022年隨着全球經濟復蘇與通脹攀升以及2024年3月日本央行退出YCC政策,日本債市結束了漫長牛市,10年期國債收益率有所上行。

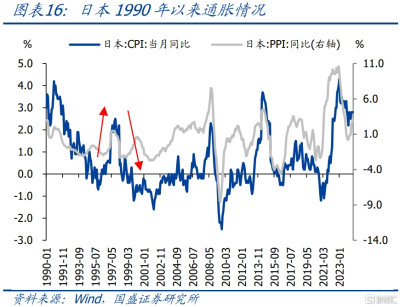

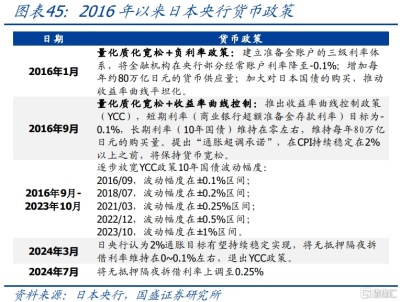

2016年,經濟長期處於低通脹狀態,日本推出負利率和YCC政策。2014年4月加稅後,日本CPI快速上升,但這更多是源於消費稅率提升帶來的一次性價格上漲。2015年末,提價效應逐步消退,CPI同比降至0左右,長期看加稅降低了消費傾向,減弱了中長期通脹預期。

爲盡早達到2%的通脹目標和提振較爲疲弱的經濟,2016年1月日本推出負利率定量寬松,將金融機構在央行部分經常账戶利率降至-0.1%,同時購买大量國債,整體壓低收益率曲线。2016年9月日本央行引入YCC政策,設定短期政策利率(-0.1%)和長期利率的目標區間(-0.1%至0.1%,中樞爲0),實現對長端收益率更爲直接的控制,維持一個略向上傾斜的收益率曲线,在降低融資成本的同時保證銀行體系的正常運行。此外還提出“通脹超調承諾”,以期提高通脹預期。

負利率政策出台後,10年國債利率快速下行,2016年7月27日,10年期國債收益率跌至-0.297%的最低點,隨後YCC推出,10年期國債利率基本穩定在目標區間內,期限利差和信用利差小幅走闊。

2018年10月-2019年9月,全球重大事件頻發,經濟波動巨大,投資者避險態度使得日本10年期國債利率下降。2018年7月,由於經濟增速和通脹均有所上行,日本央行將通過減少國債購买量來達到10年國債收益率波動幅度擴大至±0.2%。同年10 月,10 年國債收益率小幅增加至 0.16%。2018年底,隨着中美貿易爭端升級和英國脫歐談判等,世界經濟的不確定性增加,2019年,全球經濟劇烈波動,引發投資者避險情緒迅速,國債配置力量加強,銀行業开始增大國債持有量(圖表6),10年日本國債收益率一路下行至-0.286%,國債期限利差小幅壓縮。隨着日本央行行長黑田東彥遏制超長期利率的過度下降,以及美國和中國在貿易談判中表示妥協,利率隨後回升。

隨着全球經濟復蘇與通脹攀升,日本難以維持YCC政策導致10年期國債收益率持續上升,多次調整目標利率後於2024年3月退出YCC,此後日本國債收益率不再受目標區間控制。2021年3月,日本央行將10年國債利率上限調整爲0.25%,同時引入固定利率無限量購买操作。自2021年下半年,全球經濟復蘇,通脹开始快速攀升,日本央行難以維系YCC政策,日本10 年國債收益率的上升速度依舊加快。2022年12月與2023年10月,日本將目標區間上限再次調整爲0.5%和1%,同期日本十年國債收益率出現較快增長。2024年3月19日,隨着CPI逐漸穩於2%以上,日央行宣布退出負利率,並取消收益率曲线控制,但仍將維持寬松的貨幣環境,繼續購买國債,以保證流動性穩定。隨着退出YCC政策,日本10年國債收益率受其他國家國債收益率影響逐漸上漲。

2. 日本債市歷史經驗

回顧日本債市30余年的漫長牛市,總結出以下幾點經驗:

基本面是債市總體走向根本影響因素。漫長債市牛市的根本原因是日本長期低迷的經濟基本面,通脹緊縮會導致經濟活力不振,長期的通縮則容易形成一致預期,使得日本多輪政策調控下仍難以走出經濟停滯的困境。在基本面疲弱的情況下,實體資本回報率下行,廣譜利率也隨之下行。

貨幣政策是債市走向的主要決定因素,央行爲刺激經濟而推出的持續降息帶動廣譜利率下行,直接傳導至債市,QE和QQE等數量型工具也通過买賣國債行爲對國債利率有迅速的影響,超寬松的貨幣供給也推漲了國債這一日本流動性較高的低風險資產。中長期看,貨幣政策對債市影響較爲直接和精准,是決定債市走向的主要因素。

財政政策常對債市形成短期衝擊。經濟衰退期,大規模的擴張性財政政策常引發基本面的迅速好轉,同時財政赤字導致國債供給迅速增加,兩方面均會對國債利率形成衝擊;而經濟復蘇期的緊縮性財政政策常使得基本面預期惡化、風險偏好下降,同時縮減國債發行規模,使得國債供需趨緊進而利率下行。在長期的經濟衰退中,日本內閣多次因爲擴張性財政政策導致的嚴重財政赤字問題而轉爲緊縮性財政政策,這也常引發債市的短期波動。同時龐大的政府債務進一步壓制國債利率。

復盤日本漫長債牛中的三次主要熊市,即1994年1-9月、1998年10月-1999年2月和2003年6月-2004年7月,可以發現債市熊市的主要原因有以下幾點:

1)基本面的短暫企穩。1994年和2003年的熊市中,均有經濟增長、通脹回升和資產價格上升等經濟復蘇跡象,經濟指標的好轉進一步改善預期,引發日本央行流動性階段收緊和投資者風險偏好提升,從而引發債市調整。

2)規模較大的國債供給。1998年規模空前的財政刺激引發國債發行量激增,使得短期內國債市場供給失衡,需求端消化能力不足時,會導致債市走熊。

3)金融機構拋售國債形成負反饋。2003年的債市熊市中,銀行出於風險控制需求拋售國債,機構投資者的一致拋售形成負反饋,加大熊市的幅度和時間。

4)全球共振也可能引發債市波動。在全球經濟共振復蘇或地緣政治引發全球物價變化時,全球債券市場可能形成共振,利率同向變動。

風險提示

對日本歷史經濟數據的理解存在偏差,對日本歷史政策的梳理存在疏漏,對日本國債利率的走勢解讀存在認知偏差。

注:本文節選自國盛證券研究所於2024年10月25日發布的研報《長牛與短熊——日本三十年債市復盤》,分析師:楊業偉 S0680520050001、梁坤S0680123090006

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:長牛與短熊——日本三十年債市復盤

地址:https://www.twnewsletter.com/article/54055.html