SFISF如何影響債市?

摘 要

結合當前公告,“證券、基金、保險公司互換便利”(SFISF)主要有七方面特徵:“以券換券”、定向支持股市、中期工具、拍賣競價、監管豁免、額度可追加、券商參與更積極。

對比美國2008年3月推出的TSLF,SFISF有什么異同?

SFISF與TSLF相同之處主要在於,二者均採用“以券換券”的模式爲機構提供高流動性證券資產,均不影響銀行准備金。

TSLF運行邏輯是,低等級質押品在流動性衝擊階段很難作爲質押品或出售,TSLF通過互換機制向市場提供高等級質押品,可以避免流動性承壓的市場機構被動拋售低等級證券或承擔過高的融資成本。

SFISF與TSLF的區別主要在於質押品範圍和資金使用方向,SFISF定向支持股市,而TSLF主要支持低等級債券和流動性承壓的機構本身。

SFISF如何影響債市?

綜合來看,SFISF互換國債用於質押式回購融資,對國債利率的直接影響可能有限。SFISF對債市的或有影響主要在於股債蹺蹺板和資金利率兩個間接機制。

股債蹺蹺板怎么看?

與TSLF相似,SFISF在邏輯上可能有助於緩解“股價下跌→負債端被贖/不穩定→被動拋售→加劇股價下跌”的負向螺旋,從而穩定機構行爲和市場預期。

從總體觀察,如果SFISF資金增持股票可計入非銀OCI账戶,且SFISF對監管指標計算有所放松、允許10%以內資金用於對衝市場風險,邏輯上SFISF利好高股息高紅利板塊。

SFISF對資金面的影響怎么看?

一方面,SFISF不會增加貨幣供給和基礎貨幣投放。另一方面,對於銀行間市場,SFISF可能會提高機構對質押式回購的融資需求,並對資金利率產生影響,這一點可以類比TSLF導致美國國債質押回購利率上升。不過現階段SFISF規模對銀行間資金利率影響幅度可能有限。

市場所關切的重點,可能並非SFISF的實際運用規模,而是SFISF、股票增持回購再貸款以及高層定調等一系列政策信號背後,宏觀政策思路對於資本市場的定位與總體支持,以及逆周期增量政策與宏觀預期提振效果。

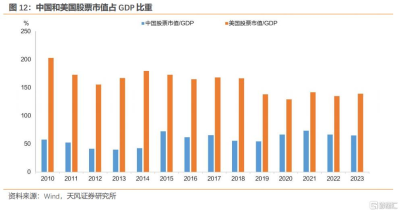

政策可能需要有更大力度的刺激,但宏觀總槓杆或許已然處於較高水平,在此背景下,資本市場或許是逆周期管理的重要助力。

只是基於當前的宏觀基本面和主要周期趨勢,以及全球降息周期开啓的宏觀大背景,我們傾向於判斷,貨幣政策可能會繼續積極作爲、維持相對低利率的環境,從而有效支撐經濟動能修復和新舊動能轉換。增量資金下,分母端利率下行本身可能同時利好兩類資產。

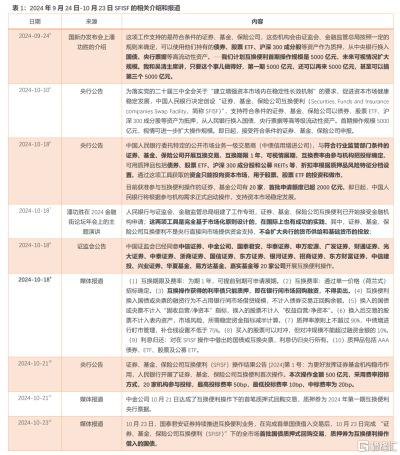

2024年10月10日,央行公开市場業務公告提出創設“證券、基金、保險公司互換便利”(SFISF),並在10月18日公告細則、10月21日公告首次操作結果。

1. SFISF有哪些基本特點?

結合當前公告,“證券、基金、保險公司互換便利”(SFISF)主要有七方面特徵:

第一,“以券換券”。機構用債券、股票ETF、滬深300成分股、公募REITs等做質押,從央行換國債和央票等高流動性資產,過程不投放基本貨幣,不影響銀行准備金規模。互換操作獲得的利率債只能質押,不得賣出。

第二,定向支持股市。質押品方面納入權益類資產,機構獲得資金只能用於資本市場,买入股票後對衝率不超過10%。

第三,中期工具。互換期限爲1年且可視情況展期。

第四,拍賣競價。採用費率招標方式,機構增配股市的負債成本等於中標費率+機構質押式回購成本。第一次拍賣中標費率20bp,若質押式回購成本1.5%-2%,則機構增配股市的負債成本在1.7-2.2%。

第五,監管豁免。在資產、資本、流動性監管方面設置相應豁免或減免措施。

第六,額度可追加。首批額度5000億,視情況可追加。

第七,券商參與更積極。首批20家機構包括17家券商和3家公募基金。

2.如何理解SFISF的機制與影響?

2.1. 對比美國TSLF,SFISF有什么異同?

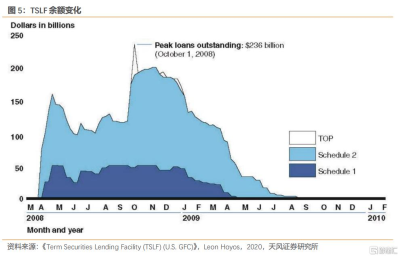

2008年3月,美聯儲在前期已經創設多項流動性支持工具的基礎上,進一步設計並推出定期證券借貸便利(TSLF)。

TSLF允許紐約聯儲一級交易商通過質押符合要求的資產,獲得美國國債。交易商獲得國債後會進一步在質押式回購市場獲取流動性。

對比來看,SFISF與TSLF相同之處在於,二者均採用“以券換券”的模式爲機構提供高流動性證券資產,均不影響銀行准備金,均採用招標方式开展。

TSLF運行邏輯在於,低等級質押品在流動性衝擊階段很難作爲質押品或出售,TSLF通過互換機制向市場提供高等級質押品,可以避免流動性承壓的市場機構被動拋售低等級證券或承擔過高的融資成本。

1992年-2006年期間,美國回購市場上以機構債券/機構MBS做質押的隔夜資金利率,與國債質押品的隔夜資金利率相比,平均利差在2bp和5bp。在次貸危機衝擊下,上述資金利率利差在2008年初大幅上漲至50bp附近。

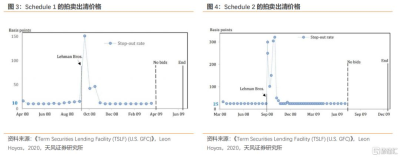

當利差高於TSLF拍賣價格時,一級交易商有動力通過TSLF獲取高等級質押品,降低流動性成本。反之則交易商將無意參與TSLF。

2008年TSLF推出後,不同質押品的隔夜資金利差迅速收窄。

具體機制上,TSLF包括兩個計劃(Schedule 1、Schedule2):

符合Schedule 1要求的質押品包括國債、機構債券、機構質押貸款支持證券,拍賣的最低價格爲10bp(當相應不同種類質押品的隔夜資金利差在10bp以上時,一級交易商有動力參與Schedule 1);

符合Schedule 2要求的質押品在Schedule 1基礎上,還增加了投資級債券。拍賣的最低價格爲25bp。

美聯儲會在拍賣日之前一天公告將要借出的國債組合與規模,同時通告符合要求的質押品範圍。

SFISF與TSLF的區別主要在於質押品範圍和資金使用方向,SFISF定向支持股市,而TSLF主要支持低等級債券和遭遇流動性危機的機構本身。

2.2. SFISF如何影響資金面?

一方面,SFISF不會增加貨幣供給和基礎貨幣投放。

類比TSLF,參考美聯儲官員評價,TSLF的優點主要就在於不影響基礎貨幣:

TSLF不會增加流動性投放,因此美聯儲不需要做衝銷操作,以抵消工具運用對聯邦基金利率的影響。對於影響准備金的工具(例如TAF等),如果不衝銷可能會導致聯邦基金利率偏離目標區間)。這也是TSLF與其他流動性工具的關鍵區別,意味着TSLF的余額可以相對快速地增加或減少(Logan,Nelson & Parkinson,2018)。

另一方面,類比TSLF,SFISF可能會影響銀行間流動性需求。

對於銀行間市場,SFISF可能會提高機構對質押式回購的融資需求,並對資金利率產生影響。

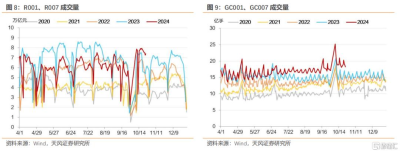

不過,考慮到現階段SFISF額度5000億元、首輪拍賣規模2000億元,而目前銀行間市場質押式回購日均成交量在6-7萬億元,後續如果SFISF余額沒有發生超預期地大規模快速增加,則SFISF對銀行間資金利率影響幅度可能有限。

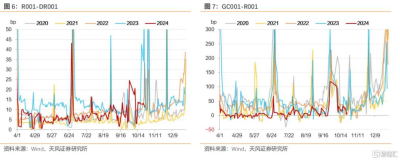

9月下旬以後非銀資金面分層加重、一度顯著高於季節性,主要可能與924、926等會議後因爲社會預期變化,帶來機構負債端出現變化有關。

伴隨國慶節後央行加大公开市場投放,非銀分層現象邊際略有改善。

對於交易所市場,考慮到交易所市場在清算規則、准入條件等方面與銀行間市場存在差異,GC-R利差中樞通常爲正(主要是稅期和跨月跨季等階段利差收窄乃至倒掛),參與SFISF的非銀機構可能更傾向於在銀行間市場而非交易所市場進行質押式正回購,因此SFISF對交易所市場資金面沒有直接影響。

不確定性主要在於若出現債券轉托管,也可能會相應改變銀行間市場和交易所市場的國債托管余額。若國債從交易所市場向銀行間市場轉托管,可能會階段性放大高等級質押品稀缺性。不過考慮到央行可以補充調節所持債券托管,我們預計後續影響不大。

2.3. SFISF如何影響股市?

與TSLF相似,SFISF在邏輯上可能有助於緩解“股價下跌→負債端被贖/不穩定→被動拋售→加劇股價下跌”的負向螺旋,從而穩定機構行爲和市場預期。

當股市下跌時,如果持倉機構認爲股市估值將會修復,可以選擇繼續持有權益資產,並通過SFISF換入國債、提高資金槓杆穩定自身資產組合。理論上或許存在SFISF借入規模與資產價格負相關的關系。

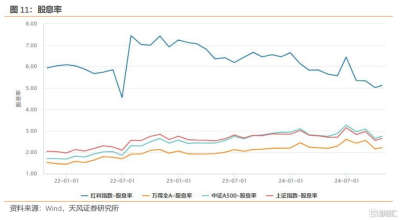

從總體觀察,如果SFISF資金增持股票可計入非銀OCI账戶,且SFISF對監管指標計算有所放松、允許10%以內資金用於對衝市場風險,邏輯上SFISF利好高股息高紅利板塊。

如果不考慮潛在資本利得/利損,機構通過SFISF增配股市的Carry空間爲:

Carry = 股息率 – SFISF費率 – 以國債爲質押品的平均資金成本

SFISF費率首次拍賣結果爲0.2%,若質押式回購成本1.5%-2%,則機構增配股市的負債成本爲1.7-2.2%,而目前A股紅利板塊平均股息在5%以上。

SFISF或許有利於推動機構繼續參與紅利類資產。

2.4. SFISF是否會影響債市?

綜合來看,SFISF互換國債用於質押式回購融資,對國債利率的直接影響可能有限。

SFISF對債市的或有影響主要在於股債蹺蹺板和資金利率兩個間接機制。

對於資金面:

考慮到目前質押式回購日均成交量在6-7萬億元,且絕大多數國債都托管在銀行間市場,以及大行融出波動通常在萬億級別,首期5000億額度對資金利率的影響則可能有限。

而由於央行具備調節能力和手段,即便未來SFISF進一步擴容,對銀行間市場和交易所市場質押品結構的影響可能也只是階段性的。

至於股債蹺蹺板:

市場所關切的重點,可能並非SFISF的實際運用規模,而是SFISF、股票增持回購再貸款以及高層定調等一系列政策信號背後,宏觀政策思路對於資本市場的定位與總體支持,以及逆周期增量政策與宏觀預期提振效果。

政策可能需要有更大力度的刺激,但宏觀總槓杆或許已然處於較高水平,在此背景下,資本市場或許是逆周期管理的重要助力。

只是基於當前的宏觀基本面和主要周期趨勢,以及全球降息周期开啓的宏觀大背景,我們傾向於判斷,貨幣政策可能會繼續積極作爲、維持相對低利率的環境,從而有效支撐經濟動能修復和新舊動能轉換。增量資金下,分母端利率下行本身可能同時利好兩類資產。

風 險 提 示

基本面數據超預期、增量政策超預期、資產價格波動超預期、金融風險事件。

注:本文來自天風證券2024年10月27日發布的《SFISF如何影響債市?》,分析師:孫彬彬 S1110516090003;

隋修平 S1110523110001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:SFISF如何影響債市?

地址:https://www.twnewsletter.com/article/54234.html