國君美股策略:超級周落幕,“再通脹”升溫

美國大選最終結果出爐,特朗普以摧枯拉朽之勢橫掃所有搖擺州,再次入主白宮,與此同時,除參議院外,衆議院也很有可能同時被共和黨所主導。在美國的政治體系下,“大一統”的一府兩院對於特朗普推行政策主張具有重要意義,尤其是在共和黨以及民主黨具有利益分歧的領域,考慮到這也是特朗普的最後一個任期,其政策可能傾向於更加激進來創造更大的歷史政績。

美國政治角力的不確定性已經隨特朗普勝選戛然而止,特朗普交易已經有所降溫,新的施政方針將會是短期內市場布局的主线邏輯之一。從歷史上看,除2008年金融危機外,即便美股在大選前表現出波動,在大選日後的一至兩個月內通常都會恢復穩定上行的狀態,經濟基本面在很大程度上會再次主導美股走勢。如果在選舉日後市場出現回調,這很有可能是逢低重新布局的機會。

從目前市場走勢來看,“特朗普交易”在特朗普勝選後降溫——各資產間走勢已經出現分化,以美股爲例,雖然標普500指數續創新高,但是受益於監管放松的金融板塊表現卻不盡人意,此外降息再次主導各期限美債收益率同步下行。往前看,特朗普2.0時代政策的落地順序及其後續影響對於市場中長线布局具有更加重要的意義,我們認爲相關政策的落地順序爲:關稅——移民/監管寬松——減稅及其他財政政策。

在剛剛結束的11月議息會議中,美聯儲如期降息25個基點。對於市場關注的特朗普再次上台後對美國經濟產生的影響,我們傾向於認爲這對於當前“沒有政策路徑,將繼續逐次會議地做出決策”的美聯儲而言並沒有顯著影響。換言之,短期內美國仍會處於降息周期當中。

往前看,美股三大宏觀因素美國大選、通脹/美聯儲政策、經濟基本面風險已經逐步出清,首先可以關注“降息+減稅+制造業回流”三重利好下的美國本土中小型公司(羅素2000成分公司);其次,可以跟蹤特朗普2.0時代政策落地順序順勢布局相關產業。

美國大選最終結果出爐,特朗普以摧枯拉朽之勢橫掃所有搖擺州,再次入主白宮,與此同時,除參議院外,衆議院也很有可能同時被共和黨所主導。在美國的政治體系下,“大一統”的一府兩院對於特朗普推行政策主張具有重要意義,尤其是在共和黨以及民主黨具有利益分歧的領域,考慮到這也是特朗普的最後一個任期,在沒有民主黨掣肘的情況下,其政策可能傾向於更加激進來創造更大的歷史政績。

01

特朗普2.0政策將會如何落地

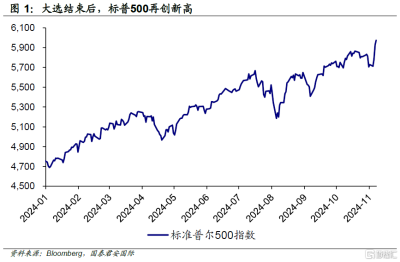

美國政治角力的不確定性已經隨特朗普勝選戛然而止,特朗普交易已經有所降溫,新的施政方針將會是短期內市場布局的主线邏輯之一。值得一提的是,今年美股大盤指數——標普500並沒有出現往年9月及10月相對疲軟的表現,反而屢次刷新歷史峰值。對於大選前幾日美股市場的調整,我們更傾向於是市場對於“特朗普交易”和“哈裏斯交易”的搖擺不定,而不是對美股大盤的惶恐,從某種程度而言,美股市場的走勢是對經濟基本面和兩位候選人政策主張信心的表現。換言之,在通脹緩和以及經濟尚且無憂的背景下,政治角力風險出清後,財政與貨幣政策路徑的再清晰都會對美股市場形成向上的拉動力。

勝選後,特朗普需要兌現哪些承諾?對於未來的政策方針,特朗普以及共和黨用白紙黑字寫在了《Agenda 47》、《2024 GOP Platform Make America Great Again》以及《Project 2025》三份文件當中。整體而言,特朗普的政策主張相較於第一任期變化並不明顯,在經濟領域,減稅、加關稅、制造業回流、放松行業監管依舊是其政策核心,相關行業將是特朗普交易2.0時代的核心受益板塊。

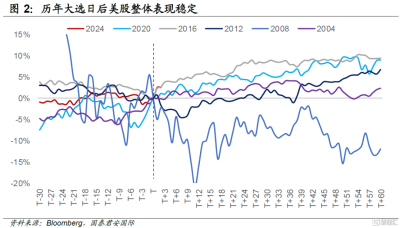

從歷史上看,除2008年金融危機外,即便美股在大選前表現出波動,但是在大選日後的一至兩個月內通常都會表現出穩定上行的趨勢,經濟基本面在很大程度上會再次主導美股走勢。如果在選舉日後不久市場出現回調,這很有可能是逢低重新布局的機會。

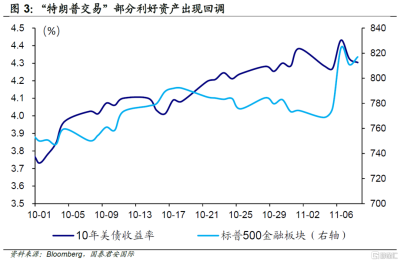

從目前市場走勢來看,“特朗普交易”在特朗普勝選後降溫——各資產間走勢已經出現分化,以美股爲例,雖然標普500指數續創新高,但是受益於監管放松的金融板塊表現卻不盡人意,此外降息再次主導各期限美債收益率同步下行。往前看,特朗普2.0時代政策的落地順序及其後續影響對於市場中長线布局具有更加重要的意義,我們認爲相關政策的落地順序爲:關稅——移民/監管寬松——減稅及其他財政政策。

首先,結合美國總統在外貿政策上具有的較大自由裁量權以及本次大選期間的政策表態,關稅政策有望最先取得實際進展。美國《貿易擴展法》和《國際緊急經濟權力法》賦予美國總統在特定情況下對進口商品徵收關稅或實施貿易限制,這在很大程度上降低了政策阻力,縮短了政策落地時間。需要注意的是,雖然特朗普表態要對中國全面徵收60%關稅,對其他國家徵收10%全面關稅,但是考慮到執行難度以及美國本土制造業鏈條完整度,我們認爲60%關稅稅率可能不會一步到位,先期會小幅上調關稅或者以談判方式對中國施壓以觀察市場影響,後續視情況進一步調整稅率水平。

其次,移民以及部分行業(如金融、能源)監管政策對於政府邊際財政壓力較少,但是考慮到目前政策框架並不清晰,且需要時間通過立法流程,落地時間會滯後於關稅政策。

最後,雖然對內減稅以及其他相關財政政策是長而有效的經濟拉動政策,但是考慮到已經債台高築的美國財政現狀以及美國整體利率中樞的擡升,共和黨仍需較長時間調整細節並通過立法流程。參照2017年美國《減稅與就業法案》,整個流程耗時或將長達一年以上,這也導致相關政策可能會延遲到2026年才會生效。

02

美聯儲:“再通脹”擔憂爲時過早

在剛剛結束的11月議息會議中,美聯儲如期降息25個基點。整體而言,鮑威爾做出了略顯鴿派的表態——近期較爲強勁的經濟數據並沒有改變美聯儲繼續降低政策利率至中性的基本路徑。對於勞動力市場,鮑威爾表示其正在“非常緩慢地降溫”,而隨着通脹下降和勞動力市場降溫,通脹上行風險已經減弱,就業下行風險有所增加,不過目前來看實現就業和通脹目標的風險大致平衡。

對於市場關注的特朗普再次上台後對美國經濟產生的影響,鮑威爾表示:特朗普的新政策並不會對美聯儲的政策產生任何影響,不過美聯儲必須按部就班建模並納入到雙重使命的框架中。這種發言看似是自相矛盾的,但是加入時間因素後,這種表態不無道理。先不論距離特朗普正式上任尚有2個月時間,即便上任後,其大部分政策落地的時間以及實質內容仍有待商榷。由此產生的是否會二次通脹等假設性推測,及其是否會對美聯儲追求雙重目標產生影響,我們傾向於認爲這對於當前“沒有政策路徑,將繼續逐次會議(meeting by meeting)地做出決策”的美聯儲而言並沒有顯著影響。換言之,短期內美國仍會處於降息周期當中,這也與鮑威爾鴿派的表態相互印證。

投資建議:往前看,美股三大宏觀因素美國大選、通脹/美聯儲政策、經濟基本面風險已經逐步出清,首先可以關注“降息+減稅+制造業回流”三重利好下的美國本土中小型公司(羅素2000成分公司);其次,可以跟蹤特朗普2.0時代政策落地順序順勢布局相關產業:1.受益於全面加徵關稅的美國本土制造業上市公司;2.受益於支持老能源發展,降低开採標准、增加補貼的石油等能源公司;3.受益於放松金融監管的金融行業。

注:本文選自國泰君安證券於2024年11月11日發布的《【國君國際策略】美股策略:超級周落幕,“再通脹”升溫》,證券分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:國君美股策略:超級周落幕,“再通脹”升溫

地址:https://www.twnewsletter.com/article/55629.html